Несостоятельность (банкротство) — одна из старейших экономических и юридических категорий, известных со времен Древнего Рима. Институт банкротства всегда выступал в качестве одного из ключевых регуляторов экономических процессов в обществе, обеспечивал стабильность и устойчивость хозяйственного оборота. Социальная и экономическая важность этого института вызывают необходимость разработки как специального законодательства, так и механизма способного заблаговременно предупреждать о том, что предприятию грозит банкротство. Общепринятым является мнение, что банкротство и кризис на предприятии — понятия синонимичные; банкротство рассматривается как крайнее проявление кризиса. В действительности же дело обстоит иначе: предприятии е подвержено различным видам кризисов и банкротство — лишь один из них.

Проблема прогнозирования возможного банкротства предприятий сегодня чрезвычайно актуальна в РФ. В результате реформирования российской экономики и постепенном вхождении России в зону кризисного развития многие коммерческие организации всевозможных форм собственности оказались на грани банкротства. Реформирование экономики России началось и продолжается на фоне глубокого кризиса всех сфер его отраслей.

ООО «МАНА», создано в соответствии с постановлением Главы Абанской районной администрации от 15 декабря 1998 года № 849.

Официальное сокращенное наименование предприятия ООО «МАНА».

Предприятие является самостоятельным хозяйственным субъектом с правами юридического лица, имеет обособленное имущество, самостоятельный баланс расчетный и иные счета в учреждениях банков, печать со своим наименованием, бланки, фирменное наименование, товарный знак.

Предприятие осуществляет свою деятельность в соответствии с Гражданским Кодексом Российской Федерации, законодательными и нормативными актами Российской Федерации, постановлениями и распоряжениями Главы районной администрации и настоящим Уставом.

Предприятие действует на основе хозяйственного расчета и самофинансирования, отвечает за результаты своей производственно-хозяйственной и финансовой деятельности и выполнение обязательств перед собственником имущества, заказчиками, поставщиками, бюджетом, банками и другими юридическими и физическими лицами.

Комитет по управлению имуществом Абанского района по поручению собственника наделил муниципальное предприятие ООО «МАНА» уставным фондом в размере 14886-70 (четырнадцать тысяч восемьсот восемьдесят рублей 70 копеек) по состоянию на 01.12.1998 г.

Несостоятельность (банкротство) сельскохозяйственной организации ...

... формы и методы банкротства сельскохозяйственных предприятий, исследовать проблемы применения процедур банкротства и возможностей их ... банкротства) сельскохозяйственных организаций; проанализировать и привести характеристику несостоятельности (банкротства) сельскохозяйственных организаций; привести характеристику несостоятельности (банкротства) сельскохозяйственных организаций в Российской ...

ООО «МАНА» находится в районном центре — п. Абан, на улице Кирова,30, в 60 км от областного центра г. Канска, в 350 км от Красноярска, продукция, выпускаемая хлебокомбинатом, реализуется в пределах Абанского района. Это значительно облегчает поставку и реализацию готовой продукции. Предприятие обеспечено своими пунктами реализации продукции в форме палаток, а также реализация осуществляется непосредственно на хлебокомбинате в форме оптовой торговли частным предпринимателям.

Материально-техническое обеспечение сырьем осуществляется следующими организациями и предприятиями:

Уярское хлебоприемное предприятие ОАО, АЛЕКСАНДРИЯХЛЕБ ООО, ОАО КАНСКИЙ КОМБИНАТ ХЛЕБОПРОДУКТОВ и д. р. Экономические условия деятельности хлебокомбината способствуют эффективности работы данного предприятия и позволяют своевременно и в полной потребности обеспечить население города и близлежащих населенных пунктов хлебобулочными изделиями.

Размер и экономическую характеристику предприятия можно увидеть в следующих таблицах.

Таблица 1 — Экономическая характеристика предприятия

|

Показатели |

2010 |

2011 |

2012 |

Отклонение (+,-) |

|

|

2012 к 2010 |

2012 к 2011 |

||||

|

Стоимость товарной продукции, тыс. руб. |

5774 |

9488 |

12360 |

6586 |

2872 |

|

Ср. годовая стоимость ОПФ, тыс. руб. |

3537 |

3475 |

3473 |

-64 |

2 |

|

Прибыль от реализации продукции, тыс. руб. |

1013,5 |

985 |

772 |

1757 |

241,5 |

|

Полная себестоимость реализ. продукции тыс. руб. |

4760,5 |

7641 |

10464 |

5703,5 |

2823 |

|

Ср. годовая численность работников, чел. |

81 |

71 |

73 |

8 |

2 |

|

Произведено товарной продукции на 1 ср. год. работника тыс. руб |

71,2 |

133,6 |

169,3 |

98,1 |

35,7 |

|

Фондоемкость, руб. |

0,61 |

0,37 |

0,28 |

-0,33 |

-,09 |

|

Фондоотдача, руб |

163,23 |

273 |

355,89 |

192,66 |

82,89 |

|

Рентабельность использования ОПФ, % |

28,65 |

28,35 |

22,23 |

-6,42 |

-6,12 |

|

Уровень рентабельности предприятия, % |

21,29 |

12,89 |

7,38 |

5,51 |

13,91 |

Анализируя данные таблицы 1 мы видим, что Фондоотдача в 2012 г по сравнению с 2011 г. увеличилась на 82,89 руб. с 2010г на 192,66 руб. это произошло из-за увеличения стоимости товарной продукции, вследствие чего фондоемкость уменьшилась хотя и не значительно, рентабельность использования ОПФ также сократилась за счет снижения прибыли от реализации продукции и уменьшения стоимости ОПФ; уровень рентабельности предприятия сократился из-за увеличения себестоимости продукции это связано с инфляцией и политикой удержания цен вышестоящего руководства, хотя дотации предприятию не оказываются.

Оценка финансовой устойчивости. Финансовая устойчивость — это способность предприятия маневрировать средствами, финансовая независимость. Это также определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность. При осуществлении какой-либо финансовой операции финансовое состояние предприятия может остаться неизменным, ухудшиться или улучшиться. Этот поток хозяйственных операций является причиной перехода одного типа устойчивости в другой, то есть необходимо знать предельные границы изменения источников средств для покрытия вложений капитала в основные фонды или производственные запасы, что позволит генерировать такие потоки хозяйственных операций, которые ведут к улучшению финансового состояния предприятия, повышению его устойчивости.

Собственный капитал в балансе отражается общей суммой в I разделе пассива баланса. Чтобы определить, сколько его используется в обороте, необходимо от общей суммы по I и II разделам пассива баланса вычесть сумму долгосрочных (внеоборотных) активов.

Таблица 2 — Анализ суммы собственного оборотного капитала в обороте за 2012 год (в тыс. руб.)

|

Показатели |

2010 |

2011 |

2012 |

отклонение (+; — ) |

|

|

2012 к 2010 |

2012 к 2011 |

||||

|

Общая сумма перманентного капитала (сумма I и II разделов пассива) |

3602 |

3898 |

4026 |

128 |

424 |

|

Общая сумма внеоборотных активов |

3537 |

3475 |

3473 |

-64 |

-2 |

|

Сумма собственных оборотных средств |

65 |

423 |

553 |

488 |

130 |

Анализируя данные таблицы 2 мы видим, что сумма собственного капитала в 2010 г составляла 65 тыс. руб., в 2011 г. — 423 тыс. руб., в 2012 г — 553 тыс. руб., что является неплохим признаком, т.к. с каждым годом сумма собственного капитала в обороте увеличивается.

Проанализируем долю собственного капитала в сумме текущих активов, что даст нам возможность увидеть финансовую зависимость предприятия от внешних инвесторов

Таблица 3 — Анализ суммы собственного оборотного капитала в сумме текущих активов (%)

|

Показатели |

2010 |

2011 |

2012 |

отклонение (+; — ) |

|

|

2012 к 2010 |

2012 к 2011 |

||||

|

Общая сумма текущих активов |

634 |

859 |

970 |

336 |

111 |

|

Общая сумма краткосрочных долгов предприятия (III раздел пассива) |

569 |

436 |

417 |

-152 |

-19 |

|

Сумма собственного оборотного капитала |

65 |

423 |

553 |

488 |

130 |

|

Доля в сумме текущих активов, % |

|||||

|

собственного капитала |

10 |

49 |

57 |

47 |

8 |

|

заемного капитала |

90 |

51 |

43 |

х |

х |

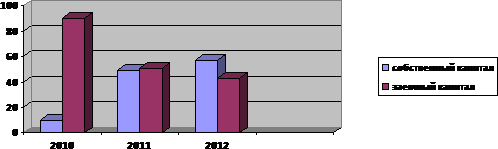

Анализируя данные таблицы 3 видно, что в 2010 текущие активы были на 10% сформированы за счет собственных средств, в 2011 году — на 49%, а в 2012 г. доля собственных средств в формировании текущих активов составила 57%. Это свидетельствует о повышение финансовой устойчивости предприятия от внешних кредиторов.

Наглядно это можно увидеть на Рисунке 4

Рис 4. Анализ суммы собственного оборотного капитала в сумме текущих активов в (%) который показывает, какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами.

Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия. Для определения финансовой устойчивости предприятия рассчитывается также структура распределения собственного капитала, а именно доля собственного оборотного капитала и доля собственного оборотного капитала к общей его сумме получило название «коэффициент маневренности капитала».

Таблица 4 — Определение коэффициента маневренности собственного капитала

|

Показатели |

2010 |

2011 |

2012 |

отклонение (+; — ) |

|

|

2012 к 2010 |

2012 к 2011 |

||||

|

Сумма собственного оборотного капитала |

65 |

423 |

553 |

488 |

130 |

|

Общая сумма собственного оборотного капитала |

3602 |

3898 |

4026 |

424 |

128 |

|

коэффициент маневренности собственного капитала |

0,018 |

0,109 |

0,137 |

0,119 |

0,028 |

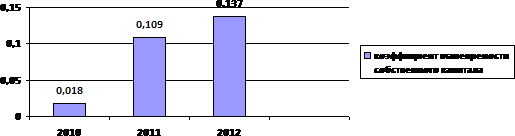

На анализируемом предприятии по состоянию на. 2010 коэффициент маневренности собственного капитала был равен 0,018, в 2011 году — 0,109, в 2012 году — 0,137, в 2012 году коэффициент маневренности собственного капитала вырос по сравнению с 2010 на 11,9%, с 2011 на 2,8%, что следует оценить положительно.

Рисунок 5 показывает это наглядно динамику изменения коэффициент маневренности собственного капитала по годам.

Рисунок 5 Динамика изменения коэффициент маневренности собственного капитала по годам.

Важным показателем, который характеризует финансовое состояние предприятия и его устойчивость, является обеспеченность материальных оборотных активов плановыми источниками финансирования, к которым относится не только собственный оборотный капитал, но и краткосрочные кредиты банка под товарно-материальные ценности, нормальная (непросроченная) задолженность поставщикам, сроки погашения которой не наступила, полученные авансы от покупателей. Она устанавливается сравнением суммы плановых источников финансирования с общей суммой материальных оборотных активов (запасов).

Как видно из приведенных данных таблицы 5, на анализируемом предприятии материальные оборотные активы в 2010 г. составляли 117%, в 2011 г. — 113%, в 2012 г. 159 %, что свидетельствует об абсолютной устойчивости финансового состояния предприятия.

Проводить анализ финансовой устойчивости можно при помощи относительных показателей.

Коэффициент соотношения заемных и собственных средств — КС., показывает сколько заемных средств привлекло предприятие на рубль вложенных в актив собственных средств. Рассчитывается как отношение всех обязательств предприятия (раздел 4 пассива баланса + раздел 5 пассива баланса) к собственным средствам (собственному капиталу) предприятия (раздел 3 пассива баланса):

Таблица 5 — Обеспеченность материальных оборотных активов плановыми источниками финансирования

|

Показатели |

2010 |

2011 |

2012 |

отклонение (+; — ) |

|

|

2012 к 2010 |

2012 к 2011 |

||||

|

Сумма материальных оборотных активов |

375 |

522 |

486 |

111 |

-36 |

|

Плановые источники их формирования [Электронный ресурс]//URL: https://urveda.ru/referat/prognozirovanie-vozmojnogo-bankrotstva-predpriyatiya/ |

х |

х |

х |

х |

х |

|

Сумма собственного оборотного капитала |

65 |

423 |

553 |

488 |

130 |

|

Задолженность поставщикам |

285 |

118 |

135 |

-150 |

17 |

|

Авансы полученные от покупателей |

88 |

49 |

78 |

-10 |

29 |

|

Итого плановых источников [Электронный ресурс]//URL: https://urveda.ru/referat/prognozirovanie-vozmojnogo-bankrotstva-predpriyatiya/ |

438 |

590 |

766 |

328 |

176 |

|

Уровень обеспеченности, % |

117 |

113 |

159 |

42 |

46 |

Разд.4 ПБ + Разд.5 ПБ

К С. = — ——————————————

Разд.3 ПБ

Значение соотношения должно быть меньше 0,7. Превышение указанной границы означает зависимость предприятия от внешних источников средств, потерю финансовой устойчивости.

Коэффициент обеспеченности собственными оборотными средствами — КО.С., характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Рассчитывается как отношение собственных оборотных средств (раздел 3 пассива баланса — раздел 1 актива баланса) к общей величине оборотных средств предприятия (раздел 2 актива баланса):

Разд.3 ПБ — Разд.1 АБ

К О.С. = — —————————————

Разд.2 АБ

Нижняя граница показателя — 0,1.

Чем выше показатель (около 0,5), тем лучше финансовое состояние предприятия, тем больше у него возможности в проведении независимой финансовой политики.

Коэффициент автономии — К АВТ. рассчитывается как отношение величины источника собственных средств (раздел 3 пассива баланса) к итогу (валюте) баланса — ВБ:

Разд.3 ПБ

КАВТ. = — —————————

ВБ

Показывает долю собственных средств в общем объеме ресурсов предприятия. Чем выше доля, тем выше финансовая независимость (автономия) предприятия. Нормальное ограничение (оптимальная величина) этого коэффициента оценивается на уровне 0,6.

Составим таблицу данных показателей и проанализируем их.

Анализируя данные таблицы 6 мы видим, что рост коэффициента автономии свидетельствует об увеличении финансовой независимости предприятия,

Таблица 6-Анализ финансовой устойчивости предприятия

|

Финансовые коэффициенты |

Норматив |

2010 |

2011 |

2012 |

отклонение (+; — ) |

|

|

2012 к 2010 |

2012 к 2011 |

|||||

|

Коэффициент соотношения заемных и собственных средств |

меньше 0,7 |

0,16 |

0,11 |

0,10 |

-0,06 |

-0,01 |

|

Коэффициент обеспеченности собственными оборотными средствами |

0,1 и более |

0,12 |

0,49 |

0,57 |

+0,45 |

+0,08 |

|

Коэффициент автономии |

0,6 |

0,86 |

0,90 |

0,93 |

+0,07 |

+0,03 |

Снижения риска финансовых затруднений в будущих периодах. Такая тенденция с точки зрения кредиторов повышает гарантированность предприятием своих обязательств.

Значение коэффициента соотношения заемных и собственных средств свидетельствует о независимости предприятия от заемных источников финансирования. Это говорит о самостоятельности в работе предприятия.

Коэффициент маневренности показывает, какая часть собственных средств находится в мобильной форме. Значения коэффициента маневренности положительно характеризуют финансовое состояние, однако каких-либо устоявшихся в практике нормальных значений показателя не существует, иногда в специальной литературе в качестве оптимальной величины коэффициента рекомендуется 0,5.

Рост коэффициента обеспеченности собственными оборотными средствами за анализируемый период свидетельствует о том, что у предприятия увеличилось наличие собственных оборотных средств необходимых для его финансовой устойчивости.

В процессе финансовых взаимоотношений предприятий с другими предприятиями и финансовыми организациями постоянно возникает необходимость в анализе его платежеспособности.

Платежеспособность — это способность предприятия своевременно и полностью рассчитываться по своим долгам.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов, достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения. Таким образом, основными признаками платежеспособности являются:

а) наличие в достаточном объеме средств на расчетном счете;

б) отсутствие просроченной кредиторской задолженности.

При анализе платежеспособности рассчитываются ликвидность активов предприятия и ликвидность его баланса. Ликвидность активов — это быстрота превращения актива в деньги без потери стоимости. Чем меньше времени потребуется для превращения активов в деньги, тем они ликвиднее. Ликвидность баланса выражается в степени покрытия обязательств предприятия его активами, срок превращения которых в деньги соответствует сроку погашения обязательств. Для анализа ликвидности баланса активы и пассивы баланса группируются следующим образом:

Активы группируются по степени их ликвидности в 4 группы и располагаются в порядке убывания ликвидности: Пассивы группируются по срокам их погашения также в 4 группы и располагаются в порядке возрастания сроков уплаты:

Баланс считается ликвидным при соблюдении следующих условий:

А1 ≥П1 , А2 ≥ П2 , А3 ≥ П3 , А4 ≤ П4 .

Первые два неравенства характеризуют текущую ликвидность, т.е. платежеспособность или неплатежеспособность предприятия в ближайшее к моменту проведения анализа время.

Таблица 7-Группировка активов баланса по степени их ликвидности с 2010 год по 2012 год.

|

Группы активов |

2010 |

2011 |

2012 |

отклонение (+; — ) |

|

|

2012 к 2010 |

2012 к 2011 |

||||

|

Наиболее ликвидные активы А 1 — денежные средства и краткосрочные финансовые вложения. |

126 |

211 |

231 |

+105 |

+20 |

|

Быстрореализуемые активы А 2 — дебиторская задолженность и прочие активы. |

99 |

105 |

254 |

+155 |

+149 |

|

Медленно реализуемые активы А 3 — запасы, кроме строки «Расходы будущих периодов» и «Долгосрочные финансовые вложения». |

419 |

543 |

485 |

+66 |

-58 |

|

Трудно реализуемые активы А 4 — раздел 1 актива баланса за исключением статьи «Долгосрочные финансовые вложения. |

3537 |

3475 |

3472 |

-65 |

-3 |

Таблица 8-Группировка пассивов баланса по срокам их погашения 2009 — 2011 г.

|

Группы пассивов |

2010 |

2011 |

2012 |

||

|

2012 к 2011 |

2012 к 2010 |

||||

|

Наиболее срочные обязательства П 1 — кредиторская задолженность. |

569 |

436 |

417 |

-152 |

-19 |

|

Краткосрочные пассивы П 2 — краткосрочные кредиты и прочие краткосрочные пассивы. |

|||||

|

Постоянные пассивы П 3 — долгосрочные кредиты и займы. |

|||||

|

Долгосрочные пассивы П 4 — раздел 3 пассива баланса, а также «Расчеты по дивидендам», «Доходы будущих периодов», «Фонды потребления», «Резервы предстоящих расходов и платежей». |

3602 |

3898 |

4026 |

424 |

128 |

Сравнение третьей группы активов и пассивов характеризует перспективную ликвидность, т.е. прогноз платежеспособности предприятия.

В данном случае мы имеем следующие условия: А1 < П1 , А2 > П2 , А3 > П3 , А4 < П4, т.е. в ближайшее время предприятие не является ликвидным, а по прогнозу платежеспособности предприятие является ликвидным.

Как видно первое неравенство не выполняется, т.е. имеет знак противоположный зафиксированному в оптимальном варианте, ликвидность баланса в меньшей степени отличается от абсолютной.

Сопоставление наиболее ликвидных средств и быстро реализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяют выяснить текущую ликвидность (сроки до трех месяцев).

Текущая ликвидность свидетельствует о платежеспособности предприятия на ближайший к рассматриваемому моменту промежуток времени.

Таким образом, можно сказать, что данные свидетельствуют о нормальной текущей ликвидности и свидетельствуют о нормальной платежеспособности за анализируемый период. Несопоставимость отношения п1 и а1 знаку зафиксированному в оптимальном варианте объясняется тем, что балансовая ведомость составляется на первое число месяца, а выплата зарплаты и связанных с ней отчислений происходят в середине месяца. Сравнение медленно реализуемых активов с долгосрочными и среднесрочными пассивами отражает перспективную ликвидность. Данный вид прогноза является приближенным, но перспективная ликвидность является высокой, что говорит о высокой будущей платежеспособности предприятия.

Разд.2 АБ

К Т.Л. = — —————————————

Разд.5 ПБ — (640, 650)

Нормальное ограничение: К т. л. должен быть не менее 2.

Коэффициент срочной ликвидности — К С.Л. характеризует прогнозируемые платежные возможности предприятия при условии своевременного проведения расчетов с дебиторами. Рассчитываются как отношение денежных средств (ДС), краткосрочных ценных бумаг (ЦБ) и суммы мобилизованных средств в расчетах с дебиторами (МБ) к краткосрочным обязательствам:

ДС + ЦБ + МБ

К С.Л. = — ——————————————-

Разд.5 ПБ — (640, 650)

Оптимальное значение коэффициента 1 и выше. Низкие значения указывают на необходимость постоянной работы с дебиторами, чтобы обеспечить возможность обращения наиболее ликвидной части оборотных средств в денежную форму расчетов со своими поставщиками.

Коэффициент абсолютной ликвидности — К А.Л. показывает, какая часть текущей задолженности может быть погашена в ближайшее к моменту составления баланса время. рассчитывается, как отношение наиболее ликвидных активов (денежных средств и краткосрочных ценных бумаг) к текущим пассивам:

ДС + ЦБ

К А.Л. = — —————————————

Разд.5 ПБ — (640, 650)

Нормальное ограничение — 0,2-0,5.

Изложенные показатели рассмотрим на примере нашего предприятия:

Таблица 9-Анализ платежеспособности предприятия

|

Показатели |

Норматив |

2010 |

2011 |

2012 |

отклонение (+; — ) |

|

|

2012 к 2011 |

2012 к 2010 |

|||||

|

Коэффициент абсолютной ликвидности |

0,2-0,5 |

0,22 |

0,48 |

0,5 |

+0,28 |

+0,02 |

|

Коэффициент срочной ликвидности |

1 и выше |

0,31 |

0,7 |

0,9 |

-0,59 |

+0,2 |

|

Коэффициент текущей ликвидности |

не менее 2 |

1,1 |

2 |

2,32 |

+1,22 |

+0,32 |

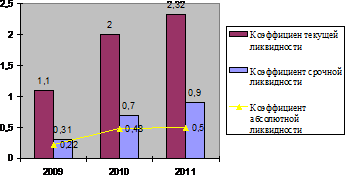

Из таблицы 9 видно, что в 2010 значение коэффициента текущей ликвидности было ниже нормативного 1,1 это говорит о том, что у предприятия было недостаточно оборотных средств, которые могут быть использованы им для погашения своих краткосрочных обязательств. Но в 2011 и 2012гг ситуация кардинально изменилась, коэффициента текущей ликвидности в 2011 г. — 2, в 2012 г 2,32 это говорит, что у предприятия достаточно оборотных средств, которые могут быть использованы им для погашения своих краткосрочных обязательств Низкое значение К С.Л. ( 0,9) в 2012 г. указывает на необходимость постоянной работы с дебиторами, чтобы обеспечить возможность обращения наиболее ликвидной части оборотных средств в денежную форму расчетов со своими поставщиками.

Наглядно динамику показателей ликвидности можно увидеть на рисунке 6

Основным признаком банкротства является неспособность предприятия обеспечить выполнение требований кредиторов в течении трех месяцев со дня наступления сроков платежей.

По истечении этого срока кредиторы получают право на обращение в арбитражный суд о признании предприятия-должника банкротом.

Банкротство предопределено самой сущностью рыночных отношений, которые сопряжены с неопределенностью достижения конечных результатов и риском потерь.

На основе изложенной теории в главе 1. п.1.3 проведем анализ диагностики банкротства предприятия различными методами.

В настоящее время существует несколько методик для определения предприятия не платежеспособным, рассмотрим некоторые из них.

В основу этой методики положены два коэффициента;

а) Коэффициент текущей ликвидности

б) Коэффициент обеспеченности собственными средствами

Согласно данным показателям предприятие считается неплатежеспособным, а баланс признается не удовлетворительным если,

Ктл <2 а, Косс < 0.1

Хотя на анализируемом предприятии Ктл = 2,32 а, Косс = 057

Рассчитаем коэффициент восстановления платежеспособности

Клик1 +6/Т (Клик1 — Клик0 )

К в. п = =

К лик (норм)

2,32+6/12 (2,32-2)

= = 1,08

2

т.к. К в. п > 1, то у предприятия есть реальная возможность восстановить свою платежеспособность.

Рассчитаем также коэффициент утраты платежеспособности

Клик1 + З/ Т (Клик1 — Клик0 )

К у. п = =

К лик (норм)

2,32+3/12 (2,32-2)

= = 1,2

2

т. к К у. п > 1 то предприятие имеет реальный шанс сохранить свою платежеспособность в течении трех месяцев.

В зарубежных странах для оценки риска банкротства и кредитоспособности предприятий широко используются дискриминантные факторные модели известных западных экономистов Альтмана, Лиса, Таффлера, Тишоу и др., разработанные с помощью многомерного дискриминантного анализа.:

Z = 0,717X1 + 0,847X2 + 3,107X3 + 0,42X4 + 0,995X5,

где Х1 — собственный оборотный капитал / сумма активов;

Х2 — нераспределенная (реинвестированная) прибыль / сумма активов;

Х3 — прибыль до уплаты процентов / сумма активов;

Х4 — балансовая стоимость собственного капитала / заемный капитал.

Х5 — объем продаж (выручка) / сумма активов

«Пограничное» значение здесь равно 1,23.

Таблица 14-Шкала вероятности банкротства

|

Значение Z |

Вероятность банкротства |

|

менее 1,8 |

очень высокая |

|

от 1,81 до 2,7 |

высокая |

|

от 2,71 до 2,99 |

средняя |

|

от 3,0 |

низкая |

Рассчитаем вероятность банкротства по коэффициенту Альтмана для данного предприятия на начала и на конец года

Анализируя данные таблицы 15 мы видим, что степень банкротства данного предприятия является низкой. Что свидетельствует о его ликвидности и платежеспособности.

Таблица 15-Анализ вероятности банкротства ООО «МАНА» по коэффициенту Альтмана

|

Показатели |

2012 |

|

|

На начало года |

На конец года |

|

|

Собственный оборотный капитал |

423 |

553 |

|

Нераспределенная прибыль |

572 |

341 |

|

Прибыль до уплаты процентов |

1282,9 |

875,1 |

|

Балансовая стоимость собственного капитала |

3898 |

4026 |

|

Выручка |

9280 |

11883 |

|

Сумма активов |

4334 |

4443 |

|

Заемный капитал |

436 |

417 |

|

Коэффициент Альтмана |

6,99 |

7,25 |

Хлебопекарное производство представляет собой массовое поточное производство. Массовость производства обусловлена выпуском одних и тех же основных видов продукции-хлеба и хлебобулочных изделий. Она создает постоянство структуры труда на отдельных участках, что способствует широкому разделению труда и специализации отдельных участков технологического процесса.

На исследуемое предприятия ООО «МАНА» влияет масса субъективных и объективных факторов которые на наш взгляд положительно влияют на деятельность предприятия.

В структуре активов предприятия значительно увеличилась доля оборотных средств, что само по себе не плохо, так в результате этого ускоряется оборачиваемость совокупного капитала, в 2010 году текущие активы были на 10% сформированы за счет собственных средств, в 2011 — на 49%, а в 2012 году доля собственных средств в формировании текущих активов составила 57%. Это свидетельствует о повышение финансовой устойчивости предприятия от внешних кредиторов.

Рост коэффициента автономии в 2010 г 0,86 в 2011 0,9 в 2012 году 0,93 свидетельствует об увеличении финансовой независимости предприятия, снижения риска финансовых затруднений в будущих периодах. Такая тенденция с точки зрения кредиторов повышает гарантированность предприятием своих обязательств.

Значение коэффициента соотношения заемных и собственных средств свидетельствует о независимости предприятия в 2010 году,16 в 2011 году 0,11 в 2012 году 0,10 от заемных источников финансирования. Это говорит о самостоятельности в работе предприятия. Хотя данный коэффициент и снизился за последние годы на 0,07.

Коэффициент маневренности показывает, какая часть собственных средств находится в мобильной форме. На анализируемом предприятии по состоянию на. 2010 году коэффициент маневренности собственного капитала был равен 0,018, в 2011 году — 0,109, в 2012 году — 0,137, в 2012 году коэффициент маневренности собственного капитала вырос по сравнению с 2010 году на 11,9%, с 2011 году на 2,8%, что следует оценить положительно.

Ликвидность баланса в меньшей степени отличается от абсолютной.

А1 < П1 , А2 > П2 , А3 > П3 , А4 < П4, Коэффициент абсолютной ликвидности в 2010 году 0,22 в 2011 году 0,48 в 2012 году 0,5. Коэффициент срочной ликвидности в 2010 году составил 0,31 в 2011 0,7 в 2012 — 0,9, Коэффициент текущей ликвидности в 2010 году 1,1, в 2011 — 2 в 2012 — 2,32.

В 2010 году значение коэффициента текущей ликвидности было ниже нормативного 1,1 это говорит о том, что у предприятия было недостаточно оборотных средств, которые могут быть использованы им для погашения своих краткосрочных обязательств. Но в 2011 и 2012гг ситуация кардинально изменилась, коэффициента текущей ликвидности в 2011 — 2, в 2012 году 2,32 это говорит, что у предприятия достаточно оборотных средств, которые могут быть использованы им для погашения своих краткосрочных обязательств Низкое значение К С.Л. ( 0,9) в 20112 году указывает на необходимость постоянной работы с дебиторами, чтобы обеспечить возможность обращения наиболее ликвидной части оборотных средств в денежную форму расчетов со своими поставщиками.

Таким образом, можно сказать, что данные свидетельствуют о нормальной текущей ликвидности и свидетельствуют о нормальной платежеспособности за анализируемый период. Несопоставимость отношения п1 и а1 знаку зафиксированному в оптимальном варианте объясняется тем, что балансовая ведомость составляется на первое число месяца, а выплата зарплаты и связанных с ней отчислений происходят в середине месяца. Сравнение медленно реализуемых активов с долгосрочными и среднесрочными пассивами отражает перспективную ликвидность.

Таким образом, на основании данных произведенных расчетов можно сделать вывод о устойчивом финансовом положении предприятия.

Анализ данного предприятия позволяет сказать, что анализируемое предприятие является довольно устойчивым и стабильным. Следовательно акционеры, деловые партнеры и инвесторы предприятия могут не сомневаться в его платежеспособности.

Вместе с тем, как показывают результаты проведенного анализа, предприятие располагает еще достаточными резервами для существенного улучшения своего финансового состояния. Для этого ему следует более полно использовать производственную мощность предприятия, сократив постои машин, оборудования, рабочей силы, материальных и финансовых ресурсов. Более оперативно реагировать на конъюнктуру рынка, изменяя в соответствии с его требованиями ассортимент продукции и ценовую политику.

Освоение резервов роста прибыли на имеющихся производственных мощностях без дополнительных капитальных вложений, а следовательно и без увеличения суммы постоянных затрат, позволит увеличить не только рентабельность работы предприятия, но и запас его финансовой устойчивости.

Прибыль от реализации продукции увеличится за счет увеличения объема продаж на 1095 тыс. руб., за счет снижения себестоимости на 687 тыс. руб., за счет повышения качества продукции на 723 тыс. руб. В целом прибыль предприятия увеличится на 2505 тыс. руб., что значительно улучшит финансовое состояние предприятия.

1. О несостоятельности (банкротстве): [федер. закон от 26 окт. 2002 г. № 127-ФЗ].

. Кукукина И.Г. Учет и анализ банкротств: учеб. пособие / Кукукина И.Г., Астраханцева И. А.; под ред. И.Г. Кукукиной. — М.: Финансы и статистика, 2007.

. Учет и анализ банкротств: учебное пособие/кол. авторов. — М.: КНОРУС, 2009.

. Федорова Г.В. Финансовый анализ предприятий при угрозе банкротства / Федорова Г.В. — М.: Омега-Л, 2008.

. Попова Л.А. Маслова И.Б. Издательство: Дело и сервис, 2009 г. «Учет и анализ банкротств»

. В.Г. Румак » Учет и анализ банкротств» Москва 2009 г.124 с.

. Войтоловский Н.В. Комплексный экономический анализ предприятия — СПб.: Питер, 2009 г.;

Имущество организации

|

Статьи |

2010 |

2011 |

2012 |

Изменен. (+/-) в 2012 г. к 2010 г. |

||||

|

т. р. |

% |

т. р. |

% |

т. р. |

% |

т. р. |

% |

|

|

I. Внеоборотные активы |

3537 |

100 |

3475 |

100 |

3473 |

100 |

-64 |

х |

|

II. Оборотные активы Запасы: |

375 |

100 |

522 |

100 |

486 |

100 |

111 |

х |

|

В т. ч сырье материалы и др. |

368 |

98 |

517 |

99 |

473 |

97 |

105 |

-1 |

|

Готовая продукция и товары для перепродажи |

5 |

1 |

3 |

0,5 |

9 |

2 |

4 |

1 |

|

Расходы будущих периодов |

2 |

1 |

2 |

0,5 |

4 |

1 |

2 |

— |