Вопрос выживания в рыночной экономике становится очень актуальным для большинства предприятий. Руководству организации больше не на кого полагаться в решении текущих проблем, все решения нужно принимать самостоятельно, кроме того, необходимо нести за них ответственность. Вопрос в том, как принимать рациональные решения, чтобы добиться успеха и процветания, а не попасть в финансовую зависимость от кредиторов и не потерпеть неудачу.

Согласно статистическим данным проведенных опросов, сегодня большинство российских организаций, получая некоторую прибыль, тем не менее финансово нестабильны и в значительной степени подвержены банкротству. Для того, чтобы предопределить дальнейшие перспективы развития подобных организаций, необходимо, прежде всего, провести оценку их финансового состояния и вероятности банкротства, а затем на основании полученных результатов сделать ряд выводов и предложить мероприятия по устранению причин финансовой нестабильности и финансовому оздоровлению. Поэтому актуальность выбранной темы диссертации вполне очевидна.

Целью данной работы является изучение зарубежной методологии оценки вероятности банкротства и ее применения в российских условиях, а также использование методов финансового анализа для решения конкретных ситуаций.

Задачи работы:

1) рассмотреть методику оценки вероятности банкротства в модели Альтмана;

2) рассмотреть особенности модели Альтмана в российских условиях;

3) применить методы экономического анализа при решении конкретных хозяйственных ситуаций.

Полученная в результате технико-экономического анализа деятельности предприятий система показателей позволяет выявить слабые места в экономике предприятия, охарактеризовать состояние дел данного предприятия (его ликвидность, финансовую устойчивость, рентабельность, отдачу активов и так далее).

Однако на основе такого анализа обычно невозможно сделать вывод, что это предприятие потерпит неудачу или, наоборот, выживет. Выводы о вероятности банкротства можно сделать только на основании сравнения показателей этого предприятия и аналогичных предприятий, обанкротившихся или, наоборот, избежавших банкротства. Однако не всегда можно найти подходящий аналог в каждом случае, либо такой аналог может вообще не существовать.

Анализ вероятности банкротства ( на примере ООО «Жешартский ЛПК»)

... квалификационной работы «Анализ вероятности банкротства (на примере ООО «Жешартский ЛПК»)». Проблемы вероятности банкротства находят свое отражение в работах Р.С. ... конвейером транспортируется на ТМУ. 1.1.4 Структура предприятия ООО «Жешартский ЛПК» Управление организацией осуществляется в ... имеет право в принятии оперативного принятия решения. Заместитель обязан своевременно информировать работников ...

Задачу прогнозирования отказов можно решить методом дискриминантного анализа. Последний представляет собой раздел факторного статистического анализа, с помощью которого решаются задачи классификации, то есть разбиения некоторой совокупности анализируемых объектов на классы путем построения так называемой классифицирующей функции в виде корреляционной модели.

Зарубежная практика диагностики угрозы банкротства основана на модели Альтмана, или Z-шкале Альтмана. Модель Альтмана определяет интегральный показатель угрозы отказа. Расчет основан на пятифакторной модели, которая представляет собой комплексный анализ коэффициентов. Альтман определил коэффициенты значимости отдельных факторов в интегральной оценке вероятности отказа. Модель Альтмана имеет следующий вид:

Z=0,012X1+0,014X2+0,033X3+0,006X4+0,999X5, (1)

где Z- интегральный показатель уровня угрозы банкротства;

- X1-отношение собственных оборотных активов (чистого оборотного капитала) к сумме активов;

- X2- рентабельность активов (нераспределенная прибыль к сумме активов);

- X3- отношение прибыли к сумме активов;

- X4- коэффициент соотношения собственного и заемного капитала;

- X5- оборачиваемость активов, или отношение выручки от реализации к сумме активов.

Если коэффициенты принимаются в виде долей, то формула (1) будет иметь вид:

Z=1,2X1+1,4X2+3,3X3+0,6X4+1,0X5, (2)

Зона неведения находится в интервале от 1,81 до 2,99. Чем больше значение Z, тем меньше вероятность банкротства в течение двух лет.

Уровень угрозы банкротства в модели Альтмана оценивается согласно таблице 1.

Таблица 1

Оценка уровня угрозы банкротства в модели Альтмана

| Значение Z | Вероятность банкротства |

| Менее 1,81 | очень высокая |

| От 1,81 до 2,7 | высокая |

| От 2,7 до 2,99 | вероятность невелика |

| Более 2,99 | вероятность ничтожна, очень низкая |

Данная модель применима в условиях России только для акционерных обществ, акции которых свободно обращаются на рынке ценных бумаг, то есть имеют рыночную стоимость. Поэтому вместо модели Альтмана иногда целесообразно использовать двухфакторную модель с точки зрения прогнозирования вероятности отказа. Для этого выбираются два ключевых показателя, от которых зависит вероятность банкротства организации, например, показатель текущей ликвидности и доля заемных средств в активах. Они умножаются на соответствующие постоянные весовые коэффициенты[3, с. 37].

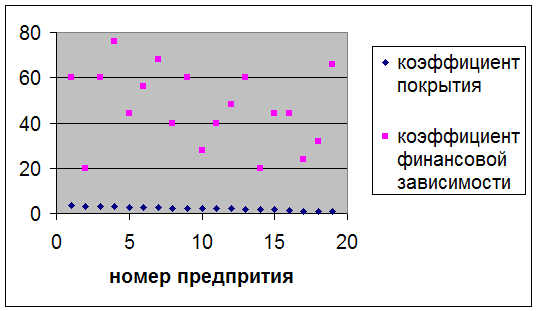

Предположим, что факт банкротства определяется двумя показателями: коэффициентом покрытия, то есть соотношением между текущими активами и краткосрочными обязательствами, и коэффициентом финансовой независимости, то есть соотношением между заемными средствами и общей стоимостью виды деятельности.

Первый показатель характеризует ликвидность, второй — финансовую устойчивость. Очевидно, что при прочих равных, чем ниже вероятность банкротства, тем выше коэффициент покрытия и ниже коэффициент финансовой зависимости. И наоборот, бизнес, скорее всего, потерпит неудачу из-за низкого коэффициента охвата и высокого коэффициента финансовой зависимости. Задача состоит в том, чтобы найти эмпирическое уравнение некой дискриминантной границы, которая разделит все возможные сочетания указанных показателей на два класса[4, с. 46]:

1) сочетания показателей, при которых предприятие обанкротится;

2) сочетания показателей, при которых предприятию банкротство не грозит.

Данная задача была решена американским экономистом Э. Альтманом. За определенный период времени были собраны данные о финансовом состоянии 19 компаний. По этим двум показателям положение компаний было нестабильным: половина компаний обанкротилась, а другая половина сумела выжить. Далее приемами дискриминантного анализа рассчитывались параметры корреляционной линейной функции, описывающей положение дискриминантной границы между двумя классами предприятий:

![]() ,(3)

,(3)

гдеZ- показатель классифицирующей функции

a0 – постоянный параметр

a1 параметр, показывающий степень влияния коэффициента покрытия на вероятность банкротства

Кп – коэффициент покрытия

а2 – параметр, показывающий степень влияния коэффициента финансовой зависимости на вероятность банкротства

Кфз – коэффициент финансовой зависимости

В результате статистической обработки данных была получена следующая корреляционная зависимость[2,c.50]:

![]() ,(4)

,(4)

При Z = 0 имеем уравнение дискриминантной границы. Для предприятий, у которых Z = 0, вероятность обанкротиться 50 %. Для предприятий, у которых Z < 0, вероятность банкротства меньше 50 % и далее снижается по мере уменьшения Z. Если Z > 0, то вероятность банкротства больше 50 % и возрастает с ростом Z.

Признаки параметров а1 и а2 классификационной функции связаны с характером влияния соответствующих показателей. Параметр a1 имеет знак минус, следовательно, чем выше коэффициент охвата, тем ниже индекс Z и меньше вероятность банкротства фирмы. В то же время параметр а2 имеет знак «плюс», поэтому чем выше коэффициент финансовой зависимости, тем больше Z и , следовательно, выше вероятность банкротства предприятия [1, с. 156].

Рассмотрим способ применения двухфакторной модели Альтмана на конкретном примере.

Исходные данные для расчета представлены в таблице 2.

Таблица 2

Исходные данные и результаты расчеты вероятности банкротства предприятий

| Номер предприятия | Коэффициент покрытия, % | Коэффициент финансовой независимости, % | Показатель Z | Вероятность банкротства, % | Фактическое положение |

| 1 | 3,6 | 60 | -0,78 | 17,2 | нет |

| 2 | 3,0 | 20 | -2,451 | 0,8 | нет |

| 3 | 3,0 | 60 | -0,135 | 42 | нет |

| 4 | 3,0 | 76 | 0,791 | 81,8 | да |

| 5 | 2,8 | 44 | -1,841 | 15,5 | нет |

| 6 | 2,6 | 56 | 0,062 | 51,5 | да |

| 7 | 2,6 | 68 | 0,757 | 80,2 | да |

| 8 | 2,4 | 40 | -0,649 | 21,1 | да |

| 9 | 2,4 | 60 | 0,509 | 71,5 | нет |

| 10 | 2,2 | 28 | -1,129 | 9,6 | нет |

| 11 | 2,0 | 40 | -0,221 | 38,1 | нет |

| 12 | 2,0 | 48 | 0,244 | 60,1 | нет |

| 13 | 1,8 | 60 | 1,153 | 89,7 | да |

| 14 | 1,6 | 20 | -0,948 | 13,1 | нет |

| 15 | 1,6 | 44 | 0,441 | 68,8 | да |

| 16 | 1,2 | 44 | 0,871 | 83,5 | да |

| 17 | 1,0 | 24 | -0,072 | 45 | нет |

| 18 | 1,0 | 32 | 0,391 | 66,7 | да |

| 19 | 1,0 | 66 | 2,012 | 97,9 | да |

В связи с тем, что двухфакторная модель не полностью описывает финансовое положение предприятия, расчетные и фактические показатели могут отличаться. Та, предприятие 8 имело Z = -0,649, то есть не должно было бы обанкротиться (вероятность банкротства около 20 %), в действительности же потерпело банкротство. При этом фирмы 9 и 12 имели положительные значения Z, но им удалось избежать банкротства.

На рисунке 1 показано поле корреляции и положение на нем дискриминантной линии для двух показателей: коэффициента покрытия и коэффициента финансовой зависимости.

Рис. 1. Различительная линия на корреляционном поле показателей хеджирования и финансовой устойчивости.

Из рисунка 1 видно, что предприятия, у которых значения показателей коэффициента покрытия и коэффициента финансовой независимости располагаются ниже и правее дискриминантной линии, вероятнее всего обанкротятся (вероятность их банкротства превышает 50 %).

Причем, чем дальше точка индикаторов от различающей линии, тем больше вероятность отказа. Для фирм, у которых сочетание показателей финансовой устойчивости и хеджирования находится выше и левее линии дискриминации, угроза банкротства практически отсутствует. Например, точка 2 расположена над дискриминантной линией и достаточно далека от нее; она отражает состояние предприятия 2, у которого коэффициент покрытия равен 3, а коэффициент финансовой зависимости равен 20 %. Предприятие 19 имеет высокую вероятность банкротства (около 98 %), и оно действительно обанкротилось.

Выше отмечалось, что по практическим данным установлены значения для коэффициента покрытия не ниже единицы, а для коэффициента финансовой зависимости не выше 50 %. Если подставить приведенную выше двухфакторную модель Альтмана эти значения (Кп = 1 и Кфз = 50 %), то получим Z = 1,, то есть почт с 90- процентной вероятностью можно утверждать, что такое предприятие в российских условиях обязательно обанкротится.

Прогнозирование отказов с использованием двухфакторной модели в российских условиях не обеспечивает высокой точности. это объясняется тем, что данная модель не учитывает влияния на финансовое состояние предприятия других важнейших факторов и показателей, характеризующих, например, рентабельность, отдачу активов, деловую активность предприятия и так далее [9, с. 67]. Граница между отказом и безотказностью — это не тонкая грань, а размытая линия. Ошибка прогноза с помощью двухфакторной модели оценивается интервалом Δ Z = ![]() 0,65. Чем больше факторов учитывается в модели, тем точнее с ее помощью рассчитывается прогноз.

0,65. Чем больше факторов учитывается в модели, тем точнее с ее помощью рассчитывается прогноз.

При использовании модели Альтмана возможны два типа ошибок[8, с. 156]:

- прогнозируется сохранение платежеспособности предприятия, а в действительности происходит банкротство;

- прогнозируется банкротство предприятия, а оно сохраняет платежеспособность.

По мнению Альтмана, с помощью пятифакторной модели прогноз банкротства на горизонте один год можно установить с точностью до 95 %. При этом ошибка первого типа возможна в 6 %, а ошибка второго типа — в 3 %случаев. отказ можно спрогнозировать на 2-летнем горизонте с точностью до 83%, при этом ошибка типа I возникает в 28% случаев, а ошибка типа II — в 6% случаев.

В 1977 году Альтман и его коллеги разработали более точную семифакторную модель. Эта модель позволяет спрогнозировать банкротство на горизонте в 5 лет с точностью до 70 %. В модели в качестве переменных используются следующие показатели[10, с. 178]:

- рентабельность активов;

- изменчивость или динамика прибыли;

- коэффициент покрытия процентов по кредитам;

- кумулятивная прибыльность;

- коэффициент покрытия или ликвидности;

- коэффициент автономии;

- совокупные активы.

В таблице 3 представлена информация о точности прогнозирования отказов с использованием пяти- и семифакторной модели Альтмана.

Таблица 3

Точность прогноза банкротства

| Количество лет до банкротства | Прогноз по пятифакторной модели | Прогноз по семи факторной модели | ||

| Банкрот | Небанкрот | Банкрот | Небанкрот | |

| 1 | 93,9 | 97 | 96,2 | 89,7 |

| 2 | 71,9 | 93,9 | 84,9 | 93,1 |

| 3 | 48,3 | — | 74,5 | 91,4 |

| 4 | 28,6 | — | 68,1 | 89,5 |

| 5 | 36 | — | 69,8 | 82,1 |

При проведении финансового анализа практически ко всем расчетным показателям нужно подходить критически. В то же время значение Z-индекса следует воспринимать как предупреждающий знак. В этом случае необходим тщательный анализ причин, вызвавших снижение этого показателя.

Поэтому разработанные на Западе модели прогнозирования вероятности отказа весьма применимы в современных российских условиях, но, тем не менее, имеют ряд особенностей и характеристик.

ПРАКТИЧЕСКАЯ ЧАСТЬ

ИСХОДНЫЕ ДАННЫЕ ЗАДАЧИ № 1:

Исходные данные задачи представлены в таблице 4, где X — готовая продукция на складе фирмы, Y — выручка от реализации продукции.

РЕШЕНИЕ:

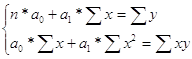

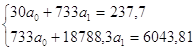

1) Найдем параметры уравнения регрессии методом наименьших квадратов.

Предполагается наличие линейной связи между Х и У, то есть регрессионная модель описывается функцией:

Уi’ = а0 + а1 х,(5)

Где Уi’ – значение результативного признака;

а0 и а1 – параметры уравнения регрессии, определяемые из системы уравнений:

,(6)

,(6)

Для нахождения параметров уравнения регрессии по методу наименьших квадратов, составим расчетную таблицу (таблица 4)

Таблица 4

Расчетная таблица для нахождения параметров уравнения регрессии

| № п/п | Х | У | Х2 | ХУ | У’ | Уi — У’ | /Уi — У’//Уi |

| 1 | 18,7 | 5,5 | 349,69 | 102,85 | 6,399 | -0,899 | 0,163455 |

| 2 | 15,2 | 4,5 | 231,04 | 68,4 | 5,454 | -0,954 | 0,212 |

| 3 | 15 | 5 | 225 | 75 | 5,4 | -0,4 | 0,08 |

| 4 | 26,8 | 7,6 | 718,24 | 203,68 | 8,586 | -0,986 | 0,129737 |

| 5 | 22,3 | 10,5 | 497,29 | 234,15 | 7,371 | 3,129 | 0,298 |

| 6 | 24,6 | 7,8 | 605,16 | 191,88 | 7,992 | -0,192 | 0,024615 |

| 7 | 27,1 | 7,8 | 734,41 | 211,38 | 8,667 | -0,867 | 0,111154 |

| 8 | 35,8 | 10,1 | 1281,64 | 361,58 | 11,016 | -0,916 | 0,090693 |

| 9 | 36,2 | 11,8 | 1310,44 | 427,16 | 11,124 | 0,676 | 0,057288 |

| 10 | 23,2 | 7,4 | 538,24 | 171,68 | 7,614 | -0,214 | 0,028919 |

| 11 | 21,3 | 6,8 | 453,69 | 144,84 | 7,101 | -0,301 | 0,044265 |

| 12 | 23,2 | 6,4 | 538,24 | 148,48 | 7,614 | -1,214 | 0,189688 |

| 13 | 27,2 | 8 | 739,84 | 217,6 | 8,694 | -0,694 | 0,08675 |

| 14 | 18,7 | 6,2 | 349,69 | 115,94 | 6,399 | -0,199 | 0,032097 |

| 15 | 23,6 | 7,2 | 556,96 | 169,92 | 7,722 | -0,522 | 0,0725 |

| 16 | 28 | 8,7 | 784 | 243,6 | 8,91 | -0,21 | 0,024138 |

| 17 | 23,9 | 7,4 | 571,21 | 176,86 | 7,803 | -0,403 | 0,054459 |

| 18 | 28,9 | 9,4 | 835,21 | 271,66 | 9,153 | 0,247 | 0,026277 |

| 19 | 19,6 | 6,5 | 384,16 | 127,4 | 6,642 | -0,142 | 0,021846 |

| 20 | 23,4 | 9,2 | 547,56 | 215,28 | 7,668 | 1,532 | 0,166522 |

| 21 | 28,9 | 6,1 | 835,21 | 176,29 | 9,153 | -3,053 | 0,500492 |

| 22 | 25,9 | 7,9 | 670,81 | 204,61 | 8,343 | -0,443 | 0,056076 |

| 23 | 25,9 | 9,4 | 670,81 | 243,46 | 8,343 | 1,057 | 0,112447 |

| 24 | 27,8 | 10,5 | 772,84 | 291,9 | 8,856 | 1,644 | 0,156571 |

| 25 | 32,9 | 9,6 | 1082,41 | 315,84 | 10,233 | -0,633 | 0,065938 |

| 26 | 30,9 | 11,5 | 954,81 | 355,35 | 9,693 | 1,807 | 0,15713 |

| 27 | 18,3 | 6,6 | 334,89 | 120,78 | 6,291 | 0,309 | 0,046818 |

| 28 | 21,6 | 7,2 | 466,56 | 155,52 | 7,182 | 0,018 | 0,0025 |

| 29 | 15,7 | 5,6 | 246,49 | 87,92 | 5,589 | 0,011 | 0,001964 |

| 30 | 22,4 | 9,5 | 501,76 | 212,8 | 7,398 | 2,102 | 0,221263 |

| Итого | 733 | 237,7 | 18788,3 | 6043,81 | 238,41 | — | 3,235601 |

Подставляем полученные значения из таблицы 4 в формулу (6):

Из первого уравнения выражаем а0, подставляем во второе уравнение и получаем соответствующее значение:

а1 = 0,27 и а0 = 1,33

Тогда искомое уравнение регрессии имеет вид:

Уi’= 1,33 + 0,27Х.

2) Для проверки адекватности определим среднее относительное линейное отклонение по формуле (7)

![]() ,(7)

,(7)

Подставляя значения из таблицы 4 в формулу (7), получим:

Е = 0,10 или 10 %.

Поскольку E меньше 15%, взаимосвязь между факторными и производственными характеристиками довольно тесная.

Полученное уравнение регрессии пригодно для прогнозных значений, так как значение Е меньше 15 %.

Среднегодовое значение Х = 24,43 млн. руб., тогда при среднегодовой величине готовой продукции на сладе 24, 43 млн. рублей, предполагаемая выручка от реализации на следующий год, согласно уравнению регрессии, составит: 7,93 млн. рублей.

3) Составим бюджет движения денежных средств и определим «критический период» в деятельности предприятия. в качестве исходных данных принимаем следующие сценарные условия функционирования предприятия в следующем году. Объемы продаж увеличиваются ежемесячно на 1,5% по сравнению с базовым месяцем. Предприятие проводит индивидуальную сбытовую политику на основе применения различных видов реализации при разных условиях оплаты: 25 % изделий реализуется за наличный расчет; 75 % с отсрочкой платежа на условиях 3/10 брутто 30; 80 % оплачивается в следующем месяце, из них 25 % со скидкой, а 20 % оплачивается с задержкой еще на 1 месяц.

С учетом прогнозного значения выручки от реализации 7,93 млн. рублей бюджет движения денежных средств организации представлена на рисунке 2.

Сырье закупается на сумму спроса следующего месяца, оплата поставщикам производится в течение одного месяца.

Затраты определяются в процентах от дохода: 40% — условно-переменные расходы, 15% — заработная плата, 10% — аренда, 5% — прочие. Прогнозируемое увеличение цен на сырье- 3%. Уровень инфляции – 2 % в месяц. Арендная плата и заработная плата выплачиваются в месяце, следующем за месяцем, в котором они произошли. Единый социальный налог составляет 35,6 % от зарплаты. Ставка налога на прибыль 24 %.

В конце каждого квартала (март, июнь, сентябрь, декабрь) планируется вкладывать в модернизацию производства 31 000 рублей. Другой вариант предусматривает расходы предприятия по реконструкции технологических линий в следующем размере: март — 100 000 руб., Июнь, сентябрь, декабрь — 310 000 руб. Остаток денежных средств на 1 января составляет 17890 рублей. Этой суммы не хватило, и было принято решение о целевом балансе 34 000 рублей. Его стоимость в последующие месяцы изменится пропорционально уровню инфляции.

В таблице 5 представлен первый вариант бюджета движения денежных средств организации.

Таблица 5

Бюджет движения денежных средств организации, руб. (1 вариант)

| Показатель | Исходные данные | январь | февраль | март | апрель | май | июнь | июль | август | сентябрь | октябрь | ноябрь | декабрь |

| 1. Реализация | |||||||||||||

| Выручка | 660833 | 670745,5 | 680806,7 | 691018,8 | 701384,1 | 711904,8 | 722583,4 | 733422,1 | 744423,5 | 755589,8 | 766923,7 | 778427,5 | 790103,9 |

| Затраты на сырье | 276347,1439 | 280492,4 | 284699,7 | 288970,2 | 293304,8 | 297704,4 | 302169,9 | 306702,5 | 311303 | 315972,6 | 320712,1 | 325522,8 | 330405,7 |

| Заработная плата | 99124,95 | 101107,4 | 103129,6 | 105192,2 | 107296 | 109442 | 111630,8 | 113863,4 | 116140,7 | 118463,5 | 120832,8 | 123249,4 | 125714,4 |

| Начисления(ЕСН) | 35288,4822 | 35994,25 | 36714,14 | 37448,42 | 38197,39 | 38961,34 | 39740,56 | 40535,37 | 41346,08 | 42173 | 43016,46 | 43876,79 | 44754,33 |

| Аренда | 66083,3 | 67404,97 | 68753,07 | 70128,13 | 71530,69 | 72961,3 | 74420,53 | 75908,94 | 77427,12 | 78975,66 | 80555,17 | 82166,28 | 83809,6 |

| Прочие расходы | 33041,65 | 33702,48 | 34376,53 | 35064,06 | 35765,34 | 36480,65 | 37210,26 | 37954,47 | 38713,56 | 39487,83 | 40277,59 | 41083,14 | 41904,8 |

| Операционная прибыль | 150947,4739 | 152044 | 153133,6 | 154215,7 | 155289,8 | 156355,2 | 157411,3 | 158457,5 | 159493 | 160517,3 | 161529,5 | 162529,1 | 163515,1 |

| Налог на прибыль | 36227,39373 | 36490,56 | 36752,07 | 37011,78 | 37269,56 | 37525,25 | 37778,72 | 38029,79 | 38278,33 | 38524,15 | 38767,09 | 39006,98 | 39243,63 |

| Чистая прибыль | 114720,0801 | 115553,4 | 116381,5 | 117204 | 118020,3 | 118830 | 119632,6 | 120427,7 | 121214,7 | 121993,1 | 122762,5 | 123522,1 | 124271,5 |

| 2. Затраты на сырье | |||||||||||||

| Приобретение | 284699,7 | 288970,2 | 293304,8 | 297704,4 | 302169,9 | 306702,5 | 311303 | 315972,6 | 320712,1 | 325522,8 | 330405,7 | 340317,8 | |

| Оплата | 276347,1 | 280492,4 | 284699,7 | 288970,2 | 293304,8 | 297704,4 | 302169,9 | 306702,5 | 311303 | 315972,6 | 320712,1 | 325522,8 | |

| 3. Денежный поток | |||||||||||||

| 3.1. Приток средств | |||||||||||||

| Наличный расчет | 167686,4 | 170201,7 | 172754,7 | 175346 | 177976,2 | 180645,8 | 183355,5 | 186105,9 | 188897,5 | 191730,9 | 194606,9 | 197526 | |

| Кредит прошлого месяца | 393518,2 | 399421 | 405412,3 | 411493,5 | 417665,9 | 423930,9 | 430289,9 | 436744,2 | 443295,4 | 449944,8 | 456694 | 463544,4 | |

| Кредит позапрошлого месяца | 80291,21 | 99124,95 | 100611,8 | 102121 | 103652,8 | 105207,6 | 106785,7 | 108387,5 | 110013,3 | 111663,5 | 113338,5 | 115038,6 | |

| Итого поступлений | 641495,8 | 668747,6 | 678778,8 | 688960,5 | 699294,9 | 709784,3 | 720431,1 | 731237,6 | 742206,1 | 753339,2 | 764639,3 | 776108,9 | |

| 3.2. Остаток средств | |||||||||||||

| Оплата сырья | 276347,1 | 280492,4 | 284699,7 | 288970,2 | 293304,8 | 297704,4 | 302169,9 | 306702,5 | 311303 | 315972,6 | 320712,1 | 325522,8 | |

| Выплата зарплаты | 99124,95 | 101107,4 | 103129,6 | 105192,2 | 107296 | 109442 | 111630,8 | 113863,4 | 116140,7 | 118463,5 | 120832,8 | 123249,4 | |

| Уплата ЕСН | 35288,48 | 35994,25 | 36714,14 | 37448,42 | 38197,39 | 38961,34 | 39740,56 | 40535,37 | 41346,08 | 42173 | 43016,46 | 43876,79 | |

| Оплата аренды | 66083,3 | 67404,97 | 68753,07 | 70128,13 | 71530,69 | 72961,3 | 74420,53 | 75908,94 | 77427,12 | 78975,66 | 80555,17 | 82166,28 | |

| Уплата налогов | 36227,39 | 36490,56 | 36752,07 | 37011,78 | 37269,56 | 37525,25 | 37778,72 | 38029,79 | 38278,33 | 38524,15 | 38767,09 | 39006,98 | |

| Прочие расходы | 33702,48 | 34376,53 | 35064,06 | 35765,34 | 36480,65 | 37210,26 | 37954,47 | 38713,56 | 39487,83 | 40277,59 | 41083,14 | 41904,8 | |

| Модернизация производства | 0 | 0 | 31000 | 0 | 0 | 31000 | 0 | 0 | 31000 | 0 | 0 | 31000 | |

| Итого отток | 546773,8 | 555866,1 | 596112,7 | 574516,1 | 584079,1 | 624804,5 | 603695 | 613753,5 | 654983 | 634386,4 | 644966,8 | 686727,1 | |

| Салдо денежного потока | 94722,05 | 112881,5 | 82666,16 | 114444,4 | 115215,8 | 84979,88 | 116736,1 | 117484 | 87223,1 | 118952,8 | 119672,5 | 89381,82 | |

| 4. Излишек (дефицит) средств на счете | |||||||||||||

| Остаток на начало месяца | 17890 | 112612,1 | 225493,6 | 308159,7 | 422604,1 | 537820 | 622799,8 | 739536 | 857020 | 944243,1 | 1063196 | 1182868 | |

| Остаток на конец месяца | 112612,1 | 225493,6 | 308159,7 | 422604,1 | 537820 | 622799,8 | 739536 | 857020 | 944243,1 | 1063196 | 1182868 | 1272250 | |

| Целевое сальдо | 34000 | 34680 | 35373,6 | 36081,07 | 36802,69 | 37538,75 | 38289,52 | 39055,31 | 39836,42 | 40633,15 | 41445,81 | 42274,73 | |

| Излишек (дефицит) | 78612,05 | 190813,6 | 272786,1 | 386523,1 | 501017,3 | 585261,1 | 701246,4 | 817964,7 | 904406,7 | 1022563 | 1141423 | 1229976 |

В таблице 6 показан второй вариант денежного потока организации.

Таблица 6

Бюджет движения денежных средств организации, руб. (2 вариант)

| Показатель | Исходные данные | январь | февраль | март | апрель | май | июнь | июль | август | сентябрь | октябрь | ноябрь | декабрь |

| 1. Реализация | |||||||||||||

| Выручка | 660833 | 670745,5 | 680806,7 | 691018,8 | 701384,1 | 711904,8 | 722583,4 | 733422,1 | 744423,5 | 755589,8 | 766923,7 | 778427,5 | 790103,9 |

| Затраты на сырье | 276347,1439 | 280492,4 | 284699,7 | 288970,2 | 293304,8 | 297704,4 | 302169,9 | 306702,5 | 311303 | 315972,6 | 320712,1 | 325522,8 | 330405,7 |

| Заработная плата | 99124,95 | 101107,4 | 103129,6 | 105192,2 | 107296 | 109442 | 111630,8 | 113863,4 | 116140,7 | 118463,5 | 120832,8 | 123249,4 | 125714,4 |

| Начисления(ЕСН) | 35288,4822 | 35994,25 | 36714,14 | 37448,42 | 38197,39 | 38961,34 | 39740,56 | 40535,37 | 41346,08 | 42173 | 43016,46 | 43876,79 | 44754,33 |

| Аренда | 66083,3 | 67404,97 | 68753,07 | 70128,13 | 71530,69 | 72961,3 | 74420,53 | 75908,94 | 77427,12 | 78975,66 | 80555,17 | 82166,28 | 83809,6 |

| Прочие расходы | 33041,65 | 33702,48 | 34376,53 | 35064,06 | 35765,34 | 36480,65 | 37210,26 | 37954,47 | 38713,56 | 39487,83 | 40277,59 | 41083,14 | 41904,8 |

| Операционная прибыль | 150947,4739 | 152044 | 153133,6 | 154215,7 | 155289,8 | 156355,2 | 157411,3 | 158457,5 | 159493 | 160517,3 | 161529,5 | 162529,1 | 163515,1 |

| Налог на прибыль | 36227,39373 | 36490,56 | 36752,07 | 37011,78 | 37269,56 | 37525,25 | 37778,72 | 38029,79 | 38278,33 | 38524,15 | 38767,09 | 39006,98 | 39243,63 |

| Чистая прибыль | 114720,0801 | 115553,4 | 116381,5 | 117204 | 118020,3 | 118830 | 119632,6 | 120427,7 | 121214,7 | 121993,1 | 122762,5 | 123522,1 | 124271,5 |

| 2. Затраты на сырье | |||||||||||||

| Приобретение | 284699,7 | 288970,2 | 293304,8 | 297704,4 | 302169,9 | 306702,5 | 311303 | 315972,6 | 320712,1 | 325522,8 | 330405,7 | 340317,8 | |

| Оплата | 276347,1 | 280492,4 | 284699,7 | 288970,2 | 293304,8 | 297704,4 | 302169,9 | 306702,5 | 311303 | 315972,6 | 320712,1 | 325522,8 | |

| 3. Денежный поток | |||||||||||||

| 3.1. Приток средств | |||||||||||||

| Наличный расчет | 167686,4 | 170201,7 | 172754,7 | 175346 | 177976,2 | 180645,8 | 183355,5 | 186105,9 | 188897,5 | 191730,9 | 194606,9 | 197526 | |

| Кредит прошлого месяца | 393518,2 | 399421 | 405412,3 | 411493,5 | 417665,9 | 423930,9 | 430289,9 | 436744,2 | 443295,4 | 449944,8 | 456694 | 463544,4 | |

| Кредит позапрошлого месяца | 80291,21 | 99124,95 | 100611,8 | 102121 | 103652,8 | 105207,6 | 106785,7 | 108387,5 | 110013,3 | 111663,5 | 113338,5 | 115038,6 | |

| Итого поступлений | 641495,8 | 668747,6 | 678778,8 | 688960,5 | 699294,9 | 709784,3 | 720431,1 | 731237,6 | 742206,1 | 753339,2 | 764639,3 | 776108,9 | |

| 3.2. Остаток средств | |||||||||||||

| Оплата сырья | 276347,1 | 280492,4 | 284699,7 | 288970,2 | 293304,8 | 297704,4 | 302169,9 | 306702,5 | 311303 | 315972,6 | 320712,1 | 325522,8 | |

| Выплата зарплаты | 99124,95 | 101107,4 | 103129,6 | 105192,2 | 107296 | 109442 | 111630,8 | 113863,4 | 116140,7 | 118463,5 | 120832,8 | 123249,4 | |

| Уплата ЕСН | 35288,48 | 35994,25 | 36714,14 | 37448,42 | 38197,39 | 38961,34 | 39740,56 | 40535,37 | 41346,08 | 42173 | 43016,46 | 43876,79 | |

| Оплата аренды | 66083,3 | 67404,97 | 68753,07 | 70128,13 | 71530,69 | 72961,3 | 74420,53 | 75908,94 | 77427,12 | 78975,66 | 80555,17 | 82166,28 | |

| Уплата налогов | 36227,39 | 36490,56 | 36752,07 | 37011,78 | 37269,56 | 37525,25 | 37778,72 | 38029,79 | 38278,33 | 38524,15 | 38767,09 | 39006,98 | |

| Прочие расходы | 33702,48 | 34376,53 | 35064,06 | 35765,34 | 36480,65 | 37210,26 | 37954,47 | 38713,56 | 39487,83 | 40277,59 | 41083,14 | 41904,8 | |

| Модернизация производства | 0 | 0 | 100000 | 0 | 0 | 31000 | 0 | 0 | 31000 | 0 | 0 | 31000 | |

| Итого отток | 546773,8 | 555866,1 | 665112,7 | 574516,1 | 584079,1 | 624804,5 | 603695 | 613753,5 | 654983 | 634386,4 | 644966,8 | 686727,1 | |

| Салдо денежного потока | 94722,05 | 112881,5 | 13666,16 | 114444,4 | 115215,8 | 84979,88 | 116736,1 | 117484 | 87223,1 | 118952,8 | 119672,5 | 89381,82 | |

| 4. Излишек (дефицит) средств на счете | |||||||||||||

| Остаток на начало месяца | 17890 | 112612,1 | 225493,6 | 239159,7 | 353604,1 | 468820 | 553799,8 | 670536 | 788020 | 875243,1 | 994195,9 | 1113868 | |

| Остаток на конец месяца | 112612,1 | 225493,6 | 239159,7 | 353604,1 | 468820 | 553799,8 | 670536 | 788020 | 875243,1 | 994195,9 | 1113868 | 1203250 | |

| Целевое сальдо | 34000 | 34680 | 35373,6 | 36081,07 | 36802,69 | 37538,75 | 38289,52 | 39055,31 | 39836,42 | 40633,15 | 41445,81 | 42274,73 | |

| Излишек (дефицит) | 78612,05 | 190813,6 | 203786,1 | 317523,1 | 432017,3 | 516261,1 | 632246,4 | 748964,7 | 835406,7 | 953562,7 | 1072423 | 1160976 |

Первый вариант показал, что у организации всегда есть избыток средств с учетом целевого баланса. Во втором варианте аналогично организация имеет излишек средств по всем месяцам.

ВЫВОДЫ:

- Использование бюджетирования в управлении финансами позволяет6 заранее оценить экономическую состоятельность, обеспечивая финансовую устойчивость субъекта хозяйствования;

- сделать хозяйственную деятельность «прозрачной», то есть более привлекательной для инвесторов;

- выявить и вовлечь в дело неработающие и неэффективные активы, оптимизировать их структуру. Финансовый менеджмент — это процесс, направленный на увеличение производственных мощностей компании и достижение определенных результатов.

Задача № 2

УСЛОВИЕ ЗАДАЧИ:

Составьте отчет о прибылях и убытках для компаний A, C и K и на основе сравнения коэффициентов PMOS, BEP, ROE, ROI оцените адекватность финансовой политики, проводимой в различных состояниях экономики. Налог на прибыль 24 %. Сценарные условия функционирования фирм и другие показатели представлены в таблице 7

Таблица 7

Исходные данные для расчета , руб.

| Показатель | Фирма А | Фирма С | Фирма К |

| Выручка при подъеме экономики | 1440 | 1500 | 1560 |

| Выручка при стабильной экономике | 1080 | 1200 | 1380 |

| Выручка при спаде экономики | 840 | 960 | 1260 |

| Акционерный капитал | 180 | 240 | 300 |

| Краткосрочные кредиты (18,5 %) | 240 | 120 | 60 |

| Долгосрочные кредиты (24,5 %) | — | 120 | 240 |

| Затраты на реализацию | 240 + 0,7 В | 324 + 0,65 В | 462 + 0,6 В |

РЕШЕНИЕ:

1) Составляем отчет о прибылях и убытках для фирмы А при различных состояниях экономики в таблице 8

Таблица 8

Отчет о прибылях и убытках фирмы. А, руб.

| Показатель | Состояние экономики | ||

| Подъем | Стабильное | Спад | |

| Выручка от реализации | 1440 | 1080 | 840 |

| Затраты на реализованную продукцию | 1248 | 996 | 828 |

| Прибыль до вычета процентов | 192 | 84 | 12 |

| Проценты к уплате | 44,4 | 44,4 | 44,4 |

| Прибыль до вычета налогов | 147,6 | 39,6 | -32,4 |

| Налог на прибыль (24 %) | 35,424 | 9,504 | 0 |

| Чистая прибыль | 112,176 | 30,096 | 0 |

2) далее рассчитываем коэффициенты рентабельности для фирмы А в таблице 9

Таблица 9

Коэффициенты рентабельности фирмы А, %

| Показатель | Обозначение | Расчет | Состояние экономики | ||

| Подъем | Стабильное | Спад | |||

| Коэффициент рентабельности реализованной продукции | PMOS | чистая прибыли к выручке | 7,79 | 2,8 | — |

| Коэффициент генерирования доходов | BEP | прибыль до вычета процентов и налогов к сумме активов | 45,7 | 20 | 2,9 |

| Коэффициент рентабельности активов | ROA | чистая прибыль к сумме активов | 26,7 | 7,2 | — |

| Коэффициент рентабельности собственного капитала | ROE | чистая прибыль к собственному капиталу | 62,32 | 16,72 | — |

| Коэффициент рентабельности инвестированного капитала | ROI | чистая прибыль и проценты к общему капиталу | 122,7 | 40,7 | — |

3) составляем отчет о прибылях и убытках для фирмы С в таблице 10

Таблица 10

Отчет о прибылях и убытках для фирмы С, руб.

| Показатель | Состояние экономики | ||

| Подъем | Стабильное | Спад | |

| Выручка от реализации | 1500 | 1200 | 960 |

| Затраты на реализованную продукцию | 1290 | 1080 | 912 |

| Прибыль до вычета процентов | 210 | 120 | 48 |

| Проценты к уплате | 44,4 | 44,4 | 44,4 |

| Прибыль до вычета налогов | 165,6 | 75,6 | 3,6 |

| Налог на прибыль (24 %) | 39,744 | 18,144 | 0 |

| Чистая прибыль | 125,856 | 57,456 | 0 |

Таблица 11

Коэффициенты рентабельности для фирмы С, %

| Показатель | Обозначение | Расчет | Состояние экономики | ||

| Подъем | Стабильное | Спад | |||

| Коэффициент рентабельности реализованной продукции | PMOS | чистая прибыль к выручке | 8,9 | 7,1 | — |

| Коэффициент генерирования доходов | BEP | прибыль до вычета процентов и налогов к сумме активов | 47,5 | 36,3 | 28,8 |

| Коэффициент рентабельности активов | ROA | чистая прибыль к сумме активов | 29,1 | 20,5 | — |

| Коэффициент рентабельности собственного капитала | ROE | чистая прибыль к собственному капиталу | 58,1 | 41,0 | — |

| Коэффициент рентабельности инвестированного капитала | ROI | чистая прибыль и проценты к общему капиталу | 148,8 | 107,7 | — |

4) далее составляем отчет о прибылях и убытках для фирмы К

Таблица 12

Отчет о прибылях и убытках для фирмы К, руб.

| Показатель | Состояние экономики | ||

| Подъем | Стабильное | Спад | |

| Выручка от реализации | 1560 | 1380 | 1260 |

| Затраты на реализованную продукцию | 1332 | 1206 | 1122 |

| Прибыль до вычета процентов | 228 | 174 | 138 |

| Проценты к уплате | 44,4 | 44,4 | 44,4 |

| Прибыль до вычета налогов | 183,6 | 129,6 | 93,6 |

| Налог на прибыль (24 %) | 44,064 | 31,104 | 0 |

| Чистая прибыль | 139,536 | 98,496 | 0 |

Таблица 13

Коэффициенты рентабельности для фирмы К, %

| Показатель | Обозначение | Расчет | Состояние экономики | ||

| Подъем | Стабильное | Спад | |||

| Коэффициент рентабельности реализованной продукции | PMOS | чистая прибыль к выручке | 8,9 | 7,1 | — |

| Коэффициент генерирования доходов | BEP | прибыль до вычета процентов и налогов к сумме активов | 38,0 | 29,0 | 23,0 |

| Коэффициент рентабельности активов | ROA | чистая прибыль к сумме активов | 23,3 | 16,4 | — |

| Коэффициент рентабельности собственного капитала | ROE | чистая прибыль к собственному капиталу | 46,5 | 32,8 | — |

| Коэффициент рентабельности инвестированного капитала | ROI | чистая прибыль и проценты к общему капиталу | 146,9 | 105,9 | — |

ВЫВОДЫ:

В условиях данного сценария коэффициенты рентабельности показывают: если экономика находится в состоянии восстановления, у фирмы A наиболее эффективная политика; если экономика находится в состоянии рецессии, все фирмы несут убытки.

Недостатком агрессивной политики является более высокий уровень риска, поскольку фирма может оказаться в ситуации, когда она будет вынуждена согласиться на повышение процентной ставки при возобновлении ссуды, если она не может быть погашена. Основная цель других стратегий — минимизировать риск того, что фирма не сможет выплатить свои обязательства. Следовательно, консервативная финансовая политика предпочтительнее критерия минимизации рисков.

Задача № 3

УСЛОВИЕ ЗАДАЧИ:

необходимо построить дерево решений для оценки рисков и определения привлекательности инвестиционного проекта, рассчитанного на 2 года. Проект требует первоначальных инвестиций в размере 185 000 долларов США и финансируется за счет банковского кредита. Ожидается, что процентная ставка будет меняться по годам следующим образом: 14 %, 16 %. Распределение вероятностей денежного потока представлено в таблице 14

Таблица 14

Распределение вероятностен денежного потока проекта

|

CF1 = 91400 P1 = 0,33 |

CF1= 123500 P1 =0.34 |

CF1= 143800 P1=0.33 |

|||

| CF2i | P2i | CF2i | P2i | CF2i | P2i |

| 96400 | 0,32 | 127800 | 0.37 | 135900 | 0.32 |

| 113100 | 0,35 | 131600 | 0.41 | 137800 | 0.39 |

| 137200 | 0,33 | 135600 | 0.22 | 141700 | 0.29 |

РЕШЕНИЕ:

Дерево решений этого проекта представлено на рисунке 3

|

0,32

0,32

|

|

0,35

|

|

0,33

0,330,37

0,330,37

![]()

|

|

0,41

![]()

|

|

0,340,22

0,340,22

![]()

|

0,330,320,39

![]()

|

|

0,29

Определим суммарный денежный поток проекта в таблице

Таблица 15

Расчет суммарного денежного потока проекта

| Путь | CF1i | Р1i | CF2i | P2i | PVi | P1,2i | PV * P1,2i |

| 1 | 91400 | 0,33 | 96400 | 0,32 | -46926,8 | 0,1056 | -4955,47 |

| 2 | 91400 | 0,33 | 113100 | 0,35 | -34298,2 | 0,1155 | -3961,45 |

| 3 | 91400 | 0,33 | 137200 | 0,33 | -16073,8 | 0,1089 | -1750,44 |

| 4 | 123500 | 0,34 | 127800 | 0,37 | 4975,802 | 0,1258 | 625,9558 |

| 5 | 123500 | 0,34 | 131600 | 0,41 | 7849,365 | 0,1394 | 1094,201 |

| 6 | 123500 | 0,34 | 135600 | 0,22 | 10874,17 | 0,0748 | 813,3878 |

| 7 | 143800 | 0,33 | 135900 | 0,32 | 28908,05 | 0,1056 | 3052,69 |

| 8 | 143800 | 0,33 | 137800 | 0,39 | 30344,83 | 0,1287 | 3905,379 |

| 9 | 143800 | 0,33 | 141700 | 0,29 | 33294,01 | 0,0957 | 3186,237 |

| ИТОГО | 2010,496 |

Значение Pvi рассчитано по формуле (8):

![]() ,(8)

,(8)

Значение Р1,2i определяют по формуле (9)

![]() ,(9)

,(9)

Суммарная ожидаемая PV определена как сумма произведений Pvi на совместные вероятности:

![]() ,(10)

,(10)

Она равна 2010,5 $.

ВЫВОДЫ:

Поскольку ожидаемая общая PV положительна, при отсутствии других альтернатив проект может быть принят. В общем случае предпочтение следует отдать проекту с большей суммарной PV.

С увеличением количества периодов реализации проекта даже при постоянном количестве альтернатив древовидная структура значительно усложняется.

Заключение

В ходе работы основная цель, поставленная во введении, была достигнута. Исследована модель Альтмана и особенности ее применения в современных российских условиях, использованы методы финансового анализа для решения конкретных экономических ситуаций. В заключение сделаем несколько основных выводов:

1) модель Альтмана была предложена экономистом Э. Альтмана, в котором решалась задача нахождения эмпирических уравнений некой различающей границы, которая делит все возможные комбинации показателей финансовой устойчивости на два класса: несостоятельные фирмы и фирмы, не являющиеся банкротами.

2) в общем виде модель Альтмана – это пятифакторная модель, в которую включаются пять показателей, характеризующих разные стороны финансового положения организации: доля оборотных средств в активах; рентабельность активов, исчисленная по нераспределенной прибыли; рентабельность активов, исчисленная по балансовой прибыли; коэффициент покрытия; отдача от всех активов;

3) применительно к российским условиям модель Альтмана несколько упрощается и включает всего два показателя: коэффициент покрытия и финансовой независимости организации;

4) при решении задачи № 1 мы выяснили, что использование бюджетирования в управлении финансами предприятия позволяет организации заранее оценивать экономическую состоятельность, обеспечивая устойчивость хозяйствующего субъекта;

5) при решении задачи № 2, мы пришли к выводу, что наиболее подходящей политикой для организаций является политика «Агрессора» в растущей и стабильной экономике. Однако в условиях спада практически все организации несут убытки.

6) При оценке внедряемых проектов в общем случае следует отдавать предпочтение тому проекту, у которого значение приведенной стоимости наибольшее.

Список использованной литературы

[Электронный ресурс]//URL: https://urveda.ru/referat/veroyatnost-bankrotstva/

1) Ковалев А.И., Привалов В.П. Анализ финансового состояния предприятия. – 4 изд., испр., доп. – М.: Центр экономки и маркетинга, 2000. 208 с.

2) Ковалев А.П. Диагностика банкротства. – М.: Финстатинформ, 1995. 96 с.

3) Латушкина Н.М. Теория экономического анализа. – Тюмень: Изд- во ТГУ, 2003. – 152 с

4) Левин А.Е. Технико-экономический анализ деятельности организаций: Учеб. пособ. – М.: МИКХиС, 2002. – 56с

5) Пястолов С.М. Анализ финансово- хозяйственной деятельности предприятия: Учеб. – М.: Мастерство, 2001. – 336 с.

6) Справочное пособие директору производственного объединения (предприятия) В 2 т./ Под ред. Е.А. Егиазаряна и А.Д. Шеремета. – М. : Экономика, 1997

7) Шеремет А.Д., Сайфулин Р.С. Финансы предприятия. – М.: Инфра- М, 1997. — 343 с.

8) Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. – М.: Инфра- М, 1996. – 176 с.

9) Финансы: Учеб.- М.: ИД ФБК-Пресс, 2000. – 760 с.

10) Черкасова И.О. Анализ хозяйственной деятельности. – СПб.: Нева, 2003. – 192 с.