Страхование как система защиты имущественных интересов граждан, организаций и государства является необходимым элементом социально-экономической системы общества.

Страхование является самостоятельным звеном финансовой системы России. Оно выступает в двух обособленных формах: в форме социального страхования (специального страхования) и собственно страхования, связанного с непредвиденными событиями.

Правовые основы страхования закреплены в Конституции РФ.

В соответствии со ст. 72 Конституции РФ осуществление мер по борьбе с катастрофами, стихийными бедствиями, эпидемиями, ликвидация их последствий находятся в совместном ведении Российской Федерации и субъектов Федерации.

Страховая деятельность в России основывается на соответствующей правовой базе, которая включает в себя значительное количество нормативных правовых актов, в своей совокупности образующих страховое законодательство.

Страхование является комплексным правовым институтом, объединяющим нормы различных отраслей российского права, и в первую очередь гражданского и финансового права.

Важнейшими нормативными правовыми актами, регулирующими страхование, являются: Гражданский кодекс РФ (гл. 48, ст. 927-970), Закон Российской Федерации от 27 ноября 1992 г. № 4016-1 «Об организации страхового дела в Российской Федерации» (в ред. Федерального закона от 29 ноября 2010г. № 313-ФЗ), Федеральный закон Российской Федерации от 29 ноября 2010 г. N 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации», Федеральный закон от 24 июля 1998г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (в ред. № 350-ФЗ от 09.12.2010), Федеральный закон от 16 июля 1999 г. № 165-ФЗ «Об основах обязательного социального страхования» (с изменениями от 29 ноября 2010 г.) и др.

Личное страхование — важная составляющая формирования финансового рынка, позволяющая, с одной стороны, повысить социальную защищенность граждан, а с другой — создавать крупные инвестиционные ресурсы, финансировать серьезные государственные и коммерческие проекты в различных отраслях экономики.

Отсутствие страховой культуры, психология потенциальных страхователей, а также возрастающее различие в уровне доходов населения не позволяют привлекать денежные средства широких слоев населения в

Все это говорит об актуальности темы курсовой работы — об актуальности рассмотрения вопросов, связанных со сферой личного страхования, и нахождения путей их решения.

Деятельность Фонда социального страхования Российской Федерации

... работу. Региональные координационные советы Фонда являются коллегиальными совещательными органами, рассматривающими вопросы по всем направлениям деятельности исполнительных органов Фонда по социальному страхованию. 1.1 Основные задачи деятельности фонда социального страхования Основные задачи Фонда закреплены в Положении «О Фонде социального страхования ...

Цель работы — раскрыть понятие страхования как экономической и правовой категорий; рассмотреть виды страхования, предусмотренные законодательством РФ; охарактеризовать виды обязательного

Поставленная цель достигается посредством решения следующих задач:

проанализировать современное понятие категории

рассмотреть историю становления личного

подчеркнуть основные правила страхования по действующему гражданскому законодательству Российской Федерации;

проанализировать особенности договора личного

дать понятие и подчеркнуть момент заключения договора;

- рассмотреть предмет и субъекты договора;

- исследовать особенности налогообложения в сфере личного страхования;

— проанализировать ошибки, возникающие на практике, сформулировать направления решения возникшей проблематики, а также возможные пути совершенствования действующего законодательства в области договора личного страхования.

ГЛАВА 1. ПРАВОВОЕ РЕГУЛИРОВАНИЕ ЛИЧНОГО СТРАХОВАНИЯ, .1 Понятие и специфические черты личного страхования

Личное страхование — очень древний институт. История личного страхования восходит к началу нашей эры. Еще в древней Индии образовывались денежные фонды для благотворительных целей, а у древних иудеев существовали коммунальные учреждения, аккумулирующие средства с целью взаимопомощи. Аналогичные фонды создавались и в Римской империи в виде коллегий. Из них оказывалась финансовая помощь членам коллегии в различных затруднительных ситуациях, в том числе и для поддержания родственников умершего. В дальнейшем деятельность подобных коллегий усложнилась -они стали выплачивать определенную сумму денег не только в случае смерти застрахованного лица, но и в случае его дожития до определенного возраста. Причем, эти выплаты носили как разовый, так и регулярный характер. Регулярные выплаты получили название аннуитетов.

В XVI — XVII веках страхование жизни усложнилось, стало более дифференцированным. При определении схем внесения взносов и выплат стали учитываться возрастные группы. Были разработаны таблицы смертности, на базе которых и строились финансовые расчеты. Однако смысл всех финансовых проектов был один и тот же — человек вносил определенную сумму денег единовременно или регулярными платежами, а по достижении им (или его детьми) определенного возраста либо в случае его смерти, ему или его детям выплачивалась определенная сумма единовременно или регулярными платежами.

Такая форма договора личного страхования, как страхование от несчастных случаев и болезней, начала развиваться, прежде всего, как защита интересов работающих при различных производственных травмах. В морском праве Висби 1541 г. была норма об обязательном для владельца корабля страховании жизни капитана от несчастного случая на море. В Голландской республике в 1665 г. существовал табель вознаграждения за потерю разных частей тела для наемного войска. Различия в страховых взносах в зависимости от профессии впервые появились в Германии. Немецкие страховые общества делили все профессии на 12 классов по степени опасности — к первому классу относились учителя, а к двенадцатому работники, занимающиеся выработкой взрывчатых веществ.

Добровольное страхование имущества юридических лиц

... страхования, страховые случаи по добровольному страхованию имущества юридических лиц В соответствии с законодательством Республики Беларусь и на основании Правила № 21 «Добровольного страхования имущества юридических лиц» Белорусское республиканское унитарное страховое предприятие «Белгосстрах» заключает договора добровольного страхования имущества юридических ...

В основном этот вид страхования использовался различными профессиональными объединениями работающих. В Германии в начале XVIII века встречались союзы взаимопомощи на случай перелома ноги или руки. Поскольку первоначально наемный труд был развит слабо, то первыми профессиональными объединениями были цеховые организации, гильдии, членами которых состояли ремесленники, купцы и т.д., и страхование строилось на основе взаимности. С развитием наемного труда появились профессиональные союзы промышленных рабочих. Эти объединения также стали создавать внутри себя страховые кассы, первоначально только для защиты интересов своих членов, т.е. на принципах взаимного страхования.

Основное развитие этот вид страхования получил с конца XVIII века в связи с тем, что в этот период наемные рабочие вели активнейшую борьбу за свои права, в том числе и за право на компенсацию при производственной травме и на пособие при временной нетрудоспособности. Этот вид страхования очень скоро стал обязательным и именно с него ведет свою историю все обязательное страхование. В Англии в 1880 г. был принят Акт о гражданской ответственности предпринимателей, в Германии в 1871 г. был принят имперский Закон о гражданской ответственности работодателей.

В России страхование жизни развивалось довольно медленно. Только в 1835 г. было учреждено “Российское страховое общество капиталов и доходов”, которому было даровано исключительное право в течение 20 лет заниматься страхованием жизни с освобождением от всех налогов. В конце XIX века, страхованием жизни в России занимались всего шесть российских страховых обществ: “Российское”, “Санкт-Петербургское”, “Коммерческое”, “Якорь”, “Россия” и “Заботливость”, два американских “Нью-Йорк” и “Эвитейль” и одно французское “Урбэн”.

В России законом от 6 марта 1861 г. вводится обязательная организация страховой кассы на всех казенных горных заводах. Отчисления рабочих в кассу составляли 2-3% от зарплаты. Управление делами кассы было сосредоточено в руках рабочих. В 1888 г. аналогичная система была введена на железных дорогах. Законом от 2 июня 1903 г. система таких касс была распространена практически на все предприятия, использующие наемный труд.

Завершением этого процесса в дореволюционной России стали известные законы от 23 июня 1912 г., которые обязывали уже не самих рабочих, а работодателей страховать своих работников, т.е. была введена система, приближающаяся к существовавшей в то время в Европе. Поскольку обязанность вносить страховые взносы возлагалась теперь на работодателей, то страховые кассы утратили характер взаимности и превратились в солидные учреждения, работающие на коммерческой основе.

Сразу после Октябрьской революции 1917 г. в России правительством была поставлена задача национализации страхового дела. 28 ноября 1918г. Совнаркомом РСФСР был принят декрет «Об организации страхового дела в Российской Республике», в соответствии с которым все частные страховые общества ликвидировались, а их имущество и денежные средства переходили в собственность государства. Страхование во всех его видах было объявлено с этого времени монополией государства, которая просуществовала вплоть до экономической реформы 90-х гг. XX в. Вся работа по страхованию в бывшем Союзе ССР осуществлялась органами Госстраха СССР.

Правовой статус Пенсионного фонда Российской Федерации

... на 1 апреля 2007 года, Федерального закона «Об обязательном пенсионном страховании в РФ» от 15 декабря 2001 года (с последующими изменениями и дополнениями). Структура дипломной работы. Данная работа состоит из введения, ...

Начиная с 1990 г. в России произошли радикальные изменения в подходах государства к регулированию страхования, созданы новые условия функционирования страховых организаций и компаний, в том числе и негосударственных.

Сущность и разновидности личного страхования.

Страхование — отношения по защите интересов физических и юридических лиц, Российской Федерации, субъектов Российской Федерации и муниципальных образований при наступлении определенных страховых случаев за счет денежных фондов, формируемых страховщиками из уплаченных страховых премий (страховых взносов), а также за счет иных средств

Страхование может осуществляться в обязательной (в силу закона) и добровольной (как взаимное волеизъявление сторон) формах. По объектам страхования различают личное, имущественное и страхование ответственности.

Личное страхование — система отношений между страхователями и страховщиками по оказанию страховой услуги, когда защита интересов связана с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователей или застрахованных. Страхователями по личному страхованию могут выступать как физические, так и юридические лица, а застрахованными — только физические лица.

Характерными чертами страхования являются:

Не постоянный, а вероятностный характер отношений.

При страховании нельзя заранее предусмотреть ни время наступления страхового случая (определенного события, с которым связано возмещение

потерь страхователю), ни размер причиненных убытков. Невозможно определить заранее и конкретного страхователя, интересы которого будут подлежать защите в тот или иной момент времени.

Возвратность средств.

Страховые платежи после объединения их в страховой фонд подлежат (за вычетом расходов за услуги страховой компании) выплате самим же страхователям. Размер выплат конкретному страхователю может зависеть не только от величины потерь, но и от условий конкретного страхового договора. Возврат средств, согласно среднестатистическим данным, осуществляется, как правило, по истечении пяти — десяти лет после их внесения.

Строго очерченный (замкнутый) характер перераспределительных отношений.

Перераспределительные отношения при страховании заключаются в том, что сумма ущерба, подлежащая возмещению при наступлении страхового случая, распределяется между всеми участниками этих отношений.

Функции страхования.

Страхованию как одному из самостоятельных звеньев финансовой системы присущи все основные функции категории финансов, но в определенных специфических проявлениях.

Так, распределительная функция финансов проявляется в страховании через такие специфические черты, как предупреждение, восстановление и сбережение.

Предупредительная функция страхования заключается том, что страховые компании вправе использовать временно свободные средства страхователей на проведение широкой системы профилактических мероприятий, направленных на предупреждение наступления возможных убытков страхователей. Страховые резервы, образуемые за счет страховых взносов, инвестируются в промышленность, строительство, социально-экономические, экологические и иные программы, в государственные ценные бумаги и т.д. За счет этих средств, в частности, могут производиться строительство, переоснащение пожарных, санитарно-эпидемиологических, ветеринарных и т.п. служб.

Личное страхование

... лет). По форме выплаты страхового обеспечения: единовременной выплатной страховой суммы; с выплатой страховой суммы в форме ренты. По форме уплаты страховых премий: страхование с уплатой единовременных премий; страхование с ежегодной уплатой ...

Восстановительная (защитная) функция страхования проявляется в том, что в случае наступления страхового случая и выплаты определенной, обусловленной договором денежной суммы происходит полное или частичное погашение (восстановление) потерь, понесенных юридическими или физическими лицами.

Страхование может выполнять и сберегательную функцию. Это происходит, когда оно используется как средство обеспечения защиты не только личных и имущественных потерь, но и самих денежных средств, вложенных в качестве страховых платежей.

Контрольная функция, как основная функция финансов, присуща и страхованию. Она проявляется том, что страховые платежи аккумулируются в страховой фонд на строго определенные цели, используются в строго определенных случаях и строго определенным кругом субъектов.

Наличие специфических черт и функций, присущих страхованию, свидетельствуют о том, что страхование является особым правовым институтом, регулирующим круг однородных финансовых отношений.

1.2 Источники правового регулирования личного страхования

Основным источником правового регулирования личного страхования является Гражданский кодекс Российской Федерации (глава 48 ст. 927-970 ГК РФ).

Вторым по важности можно выделить Закон «Об организации страхового дела в РФ». Данный закон регулирует отношения в области страхования между страховыми организациями и гражданами, предприятиями, учреждениями, организациями, отношения страховых организаций между собой, а также устанавливает основные принципы государственного регулирования страховой деятельности. Однако, важно отметить, что действие этого Закона не распространяется на государственное социальное страхование.

В отношении медицинского, пенсионного, социального страхования также были приняты новые федеральные законы, регулирующие эти виды страхования.

Итак, в комплекс законодательства о личном страховании в нашей стране, наряду с Гражданским кодексом РФ и Законом «Об организации страхового дела в РФ» входят, во-первых, законодательные акты. Среди них необходимо выделить:

Федеральный закон Российской Федерации от 29 ноября 2010 г. N 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации»

Воздушный кодекс РФ от 19 марта 1997 г. №60-ФЗ, ст. 132 которого закрепляет, что страхование жизни и здоровья членов экипажа воздушного судна при исполнении ими служебных обязанностей является обязательным;

- Кодекс внутреннего водного транспорта РФ от 7 марта 2001 г. №24-ФЗ — статья 98, которого гласит: «жизнь и здоровье пассажиров подлежат обязательному страхованию в соответствии с законодательством Российской Федерации на время перевозок их на внутреннем водном транспорте, за исключением пассажиров, перевозимых по пригородным, внутригородским, экскурсионно-прогулочным маршрутам перевозок пассажиров и на переправах»;

- страховать жизнь и здоровье членов экипажа судна при исполнении ими трудовых обязанностей;

- Основы законодательства Российской Федерации об охране здоровья граждан от 22 июля 1993 г.

№5487-1 (Статья 64 — оплата труда и компенсации) устанавливают для медицинских, фармацевтических и иных работников государственной и муниципальной систем здравоохранения, работа которых связана с угрозой их жизни и здоровью, устанавливается обязательное государственное личное страхование на сумму в размере 120 месячных должностных окладов в соответствии с перечнем должностей, занятие которых связано с угрозой жизни и здоровью работников, утверждаемым Правительством Российской Федерации;

Финансовые основы страховой деятельности. Классификация и формы ...

... страхователей (премия) страхового фонда, из которого возмещаются убытки, понесенные страхователями в результате страховых случаев, покрытых страхованием. Страхование делится на имущественное, личное и страхование ответственности перед третьими лицами и может носить ...

- Федеральный закон от 15 декабря 2001 г. №167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»;

- Федеральный закон от 16 июля 1999 г. №165-ФЗ «Об основах обязательного социального страхования»;

- Федеральный закон от 21 ноября 1995 г.

№170-ФЗ «Об использовании атомной энергии» — ст. 18 устанавливающей, что гражданам Российской Федерации обеспечивается право заключения договора добровольного страхования личности и имущества от риска Радиационного воздействия. Выплаты страховых сумм по этому виду страхования производятся независимо от выплат сумм по государственному социальному страхованию и социальному обеспечению;

- и многие другие.

Нормы большинства из перечисленных законов закрепляют обязательное личное страхование, добровольному же личному страхованию посвящены общие нормы ГК РФ, Закона «Об организации страхового дела в РФ».

Правовую базу страхового законодательства составляют не только федеральные законы, но и другие акты федерального уровня, такие как указы Президента РФ, Постановления Правительства РФ, акты министерств, агентств, ведомств. Указанные акты образуют федеральный уровень регулирования страховой деятельности, основанный на централизованном управлении экономикой страны. С другой стороны, в состав страхового законодательства могут входить и акты субъектов РФ в пределах их компетенции.

Как было отмечено, акты о личном страховании могут принимать Президент РФ и Правительство РФ. Однако они не должны противоречить вышеназванным законам.

1.3 Классификация личного страхования по гражданскому законодательству

Под «классификацией» понимают иерархическую систему взаимосвязанных звеньев (элементов), позволяющую создать стройную картину единого целого с выделением его совокупных частей.

Классификация страхования представляет собой научную систему деления страхования на сферы деятельности, отрасли, подотрасли и виды, звенья которых располагаются так, что каждое последующее звено является частью предыдущего. Многообразие предметов страхования предопределяет различие объектов страхования.

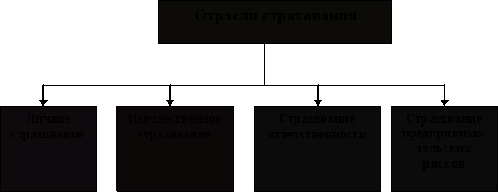

Так, в страховании выделяются отрасли страхования: личное, имущественное, страхование ответственности, страхование предпринимательских рисков.

Рисунок 1 — Классификация отраслей страхования

В основу классификации страхования положены два критерия: различия в объектах страхования и различия в объеме страховой ответственности. В соответствии с этим делением применяются две системы классификации: по объектам страхования и по роду опасности.

В основе деления классификации страхования на отрасли лежат принципиальные различия в объектах страхования. Так, объектами отрасли «Личное страхование» могут быть не противоречащие законодательству РФ имущественные интересы, связанные с жизнью, здоровьем, трудоспособностью и пенсионным обеспечением страхователя или застрахованного лица; объектами отрасли «Имущественное страхование» могут быть имущественные интересы, связанные с владением, пользованием, распоряжением имуществом; объектами отрасли «Страхование ответственности» — имущественные интересы, связанные с возмещением страхователем причиненного им вреда личности или имуществу физического лица, а также вреда юридическому лицу, в отрасли «Страхование предпринимательских рисков» — объектом страхования является конечный результат предпринимательской деятельности — прибыль или убыток.

Страхование и страховые обязательства

... страховые тарифы; 5. определение сроков страхования; 6. порядок заключения договоров страхования и уплаты страховых взносов; 7. взаимные обязательства сторон по страховому ... страхование оборудования страхование от коммерческих, политических и военных рисков. По группам страхования •страховые операции с физическими страховые операции юридическими лицами. По срокам проведения •краткосрочное страхование ...

Личное страхование представляет страхование имущественных интересов (как объектов страхования) физических лиц, связанных с нематериальными ценностями и уровнем их жизни.

Классификация личного страхования:

- Страхование жизни:

- страхование жизни на случай смерти, дожития до определенного возраста или срока либо наступления иного события;

- страхование детей к бракосочетанию;

- страхование жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика.

— Пенсионное страхование — вид личного страхования, при котором страхователь единовременно или в рассрочку уплачивает страховой взнос, а страховщик берет на себя обязательство периодически выплачивать застрахованному пенсию. Различают временную и пожизненную пенсии.

- Страхование от несчастных случаев и болезней предусматривает выплату страховой суммы (полностью или частично) в связи с наступлением неблагоприятных явлений (или их последствий), связанных с жизнью и здоровьем страхователя (застрахованного):

- индивидуальное страхование;

- страхование работников за счет средств организации;

- страхование других категорий граждан;

обязательное страхование пассажиров на транспорте:

— Медицинское страхование. Целью медицинского страхования является компенсация (полная или частичная) дополнительных расходов застрахованного, которые вызваны его обращением в медицинское учреждение за медицинскими услугами, включенными в программу медицинского страхования. Страховым случаем здесь является обращение застрахованного в медицинское учреждение для получения лечебной, консультационной или иной помощи:

- страхование медицинских расходов для отъезжающих за границу;

- страхование на случай болезни;

- страхование на случай оперативного вмешательства;

- страхование на случай стационарного лечения;

- страхование на случай протезирования

Классификация страхования по роду опасностей отражает различия в объеме ответственности страховщика и соответственно в объеме страховой защиты имущества юридических и физических лиц от чрезвычайных событий.

Классификация по роду опасности распространяется только на имущественное страхование.

Выделяются обычно следующие классификационные группы:

- страхование имущества от огня (огневое страхование) и других стихийных бедствий;

- страхование различных сельскохозяйственных культур, кустарниковых насаждений и плодовых деревьев от засухи, заморозков, града, ливней, пожара, а также от вредителей и болезней;

- страхование сельскохозяйственных животных от рисков массовых заболеваний (эпидемий), падежа или вынужденного забоя;

- страхование от аварий, катастроф, пожара, угона средств транспорта.

Взаимные обязательства страхователя и страховщика регулирует договор страхования. По договору страхования одна сторона (страховщик), обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае наступления предусмотренного договором события (страхового случая).

Условия недействительности договора страхования

... лишь на страховые договоры. Курсовая работа 440 руб. Реферат 240 руб. Контрольная работа 240 руб. Недействительность договора страхования Нелегитимность страхового договора в судебном ... смерть лица страхователя (исключение может составлять договор страхования жизни или действие процесса по наследованию прав страхователя); отсутствие внесения страховых взносов от страхователей; требование одной ...

Формы страхования.

Все звенья основы классификации страхования охватывают две формы страхования — обязательную и добровольную.

Обязательное страхование — форма страхования, возникающая в силу закона. В соответствии со ст. 935 ГК РФ, обязанность страховать возлагается на лиц, указанных в законе (страхователей), и включает страхование: жизни, здоровья или имущества других определенных в законе лиц на случай причинения вреда этим благам; риска своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц или нарушения договоров с другими лицами. Обязанность страховать свою жизнь или здоровье не может возлагаться на гражданина по закону. Государство устанавливает обязательное страхование в том случае, когда защита тех или иных объектов связана с интересами не только отдельных страхователей, но и всего общества. При этом страхователь обязан вносить страховые взносы либо за свой счет, либо за счет лица, в пользу которого производится страхование (это относится только к пассажирам), либо за счет средств соответствующего бюджета. Обязательное страхование проводится на основе соответствующих законодательных актов, в которых предусмотрены: перечень объектов, подлежащих страхованию; объем страховой ответственности; уровень (нормы) страхового обеспечения; основные права и обязанности сторон, участвующих в страховании: порядок установления тарифных ставок страховых платежей и т.п. Закон определяет круг страховых организаций, которым поручается проведение обязательного страхования. Принцип обязательности наиболее широко применяется в имущественном страховании.

Добровольное страхование — одна из форм страхования, в отличие от обязательного осуществляется только на основе договора между страхователем и страховщиком.

Добровольному страхованию присущи следующие признаки:

- договор страхования заключается на основе свободного волеизъявления страхователя и страховщика исходя из оценки рисков и своих возможностей. Возможности страхователя могут ограничиваться недостаточностью денежных средств для уплаты страховой премии страховщику; не полностью удовлетворяющими страхователя условиями страхования, предлагаемыми данным

Для страховщиков заключение договора страхования на условиях, предлагаемых страхователем, не является обязательным (ст. 927 ГКРФ).

Основополагающие требования к заключению и выполнению договоров добровольного страхования, а также основные права, обязанности и ответственность страхователя и страховщика устанавливаются ГК РФ (гл. 48 «Страхование»), Законом РФ «Об организации страхового дела в РФ», Федеральным Законом РФ от 29 ноября 2010 г. N 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации», и другими нормативными актами.

Приведем пример добровольного страхования:

Застрахованная Б. в течение длительного времени без улучшения лечилась по месту жительства в рамках программы медицинского страхования. Компанией было организовано обследование в одном из ведущих лечебных учреждений страны, при котором был уточнен диагноз заболевания, проведено оперативное лечение. В результате проведенных мероприятий наступило улучшение. Страховые выплаты по данному случаю составили 100000 рублей.

Страхование туристов. Виды страхования. Договор страхования. ...

... посреднические договоры, а договоры страхования в пользу третьих лиц. На основании этого договора страховщиком является страховая компания, а страхователем — турфирма. Турфирма передает страховой компании списки туристов, которые должны быть застрахованы, и получает ...

Выводы: В жизни каждого человека, в силу различных причин, могут наступить неблагоприятные события, такие как болезнь, нетрудоспособность, инвалидность, смерть.

В случае их наступления, заботу за поддержанием определенного уровня жизни гражданина возлагает на себя государство по линии социального страхования и обеспечения, выплачивая при этом соответствующие пособия и пенсии.

Но из-за ограниченности финансовых средств, имеющихся у государства, полностью удовлетворить социальные потребности нуждающегося гражданина невозможно. По этой причине размер пособий, выплачиваемых по линии государственного социального страхования очень низок.

По мере роста финансовых возможностей государства размер этих выплат увеличивается, и все же их величина далека от реальных потребностей получателя выплат.

В таких условиях возникает необходимость организации дополнительной страховой защиты населения.

Такая дополнительная страховая защита реализуется в форме как индивидуальных накоплений средств гражданами (например, банковский вклад), так и в коллективной форме (например, посредством заключения договора личного страхования).

В первом случае граждане могут воспользоваться дополнительной страховой защитой, если имеют достаточно высокий уровень доходов. Во втором же случае благодаря перераспределению небольших уплаченных взносов в пользу лиц, с которыми наступил страховой случай, страховая защита распространяется на миллионы граждан со средним и низким доходами.

Таким образом, личное страхование является, дополнением к существующему социальному страхованию и обеспечению, увеличивая степень страховой защиты граждан при наступлении в их жизни неблагоприятных событий.

ГЛАВА 2. ДОГОВОР ЛИЧНОГО СТРАХОВАНИЯ

2.1 Существенные условия договора личного страхования

В соответствии со статьей 942 ГК РФ, при заключении договора личного страхования между страхователем и страховщиком должно быть достигнуто соглашение:

- о застрахованном лице;

- о характере события, на случай наступления которого в жизни застрахованного лица осуществляется страхование (страхового случая);

- о размере страховой суммы;

- о сроке действия договора.

В договоре страхования, в котором участвуют две стороны — страховщик и страхователь, — используется большое количество специфических страховых терминов.

Субъекты страхования — страховщик, страхователь, выгодоприобретатель, застрахованное лицо.

Страховщик — юридическое лицо, имеющее лицензию на страховую деятельность. Имеет право вести только страховую или связанную с ней деятельность, — производственная, торгово-посредническая и банковская деятельность для страховщиков запрещена.

Выгодоприобретатель — лицо (сам страхователь, его правопреемник или предъявитель страхового полиса), в пользу которого страхователь заключил договор страхования. При наступлении страхового случая ему предоставляется право получить страховую выплату. Приобрести права и обязанности выгодоприобретателя по договору страхования гражданин может только выразив свое согласие на это. Если он не хочет быть связанным какими-либо обязательствами по договору страхования, он может его проигнорировать, однако в этом случае он потеряет возможность приобрести какие-либо права по этому договору.

Застрахованное лицо — физическое лицо, жизнь, здоровье и трудоспособность которого выступают объектом страховой защиты. Застрахованным является физическое лицо, в пользу которого заключен договор страхования. На практике застрахованный может быть одновременно страхователем, если уплачивает денежные (страховые) взносы самостоятельно. Застрахованное лицо как фигура, участвующая в страховых правоотношениях, наиболее часто упоминается в договорах личного страхования, так как в соответствии с п. 2 ст. 934 ГК РФ указанные договоры признаются заключенными в пользу застрахованного лица, если в договоре не названо в качестве выгодоприобретателя другое лицо. Застрахованное лицо в договорах личного страхования является универсальной фигурой, занимающей различное правовое положение. В частности, законодатель в ст. 934 ГК рассматривает застрахованное лицо в двух вариантах. Во-первых, в качестве непосредственно страхователя, т.е. когда страхователь заключает договор личного страхования в свою пользу, увязывая страховое событие со своей личностью. Во-вторых, в качестве третьего лица, названного в договоре гражданина (застрахованного лица), увязывая при этом страховое событие с личностью этого лица. В данном случае на стороне кредитора в страховом обязательстве выступают два лица: непосредственно сам страхователь, который является стороной в договоре страхования, и третье лицо — застрахованное лицо, чья жизнь и здоровье страхуются. Другой особенностью правового положения застрахованного лица является то, что законодатель рассматривает его в качестве распорядителя страховой выплаты. Это связано с тем, что событие, на случай наступления которого осуществляется личное страхование, должно произойти в жизни только застрахованного лица. Поэтому исполнение по договору личного страхования зависит от волеизъявления застрахованного лица.

Пример

И. застраховала себя от несчастного случая. Она подписала договор в качестве страхователя, и платит по нему деньги. Одновременно она же является застрахованным лицом, так как страхует сама себя. Поэтому тот же договор она подписала еще один раз, уже в этом качестве.

Пример

В.Е. застраховала от несчастного случая своего мужа, Г.И. Она в качестве страхователя заключила договор, в котором написано, что застрахованное лицо — ее муж, Г.И. Договор не вступит в силу, пока не будет подписан ее мужем. Страховая компания не примет от нее к оплате страховой платеж, даже если она будет на этом настаивать, пока не будет получено письменное согласие застрахованного лица, Г.И.

В.Е. может страховать кого ей угодно: своих детей, внуков, племянников, подружек, т.е. любых лиц. Они будут называться в договоре застрахованными лицами, но согласие на страхование (подпись в договоре) В.Е. должна получить от каждого из них.

Страховой риск — это предполагаемое событие, возможность наступления которого учитывается в договоре страхования (из-за этой возможности и заключается договор страхования).

Вероятность такого события рассчитывается математически, путем анализа множества факторов, этот расчет влияет на величину страхового платежа. Риск не зависит от воли участников страхования. Событие должно обладать признаками случайности. Заранее не должно быть известно, наступит оно или нет.

Оценка страхового риска является правом

Пример страхового риска — причинение вреда здоровью вследствие несчастного случая.

Страховой случай — событие, предусмотренное договором страхования или законом, с наступлением которого возникает обязанность страховщика произвести страховую выплату страхователю, застрахованному лицу, выгодоприобретателю или иным третьим лицам16. Страховыми случаями признаются достижение пенсионного возраста, наступление инвалидности, потеря кормильца, заболевание, травма, несчастный случай на производстве или профессиональное заболевание, беременность и роды, рождение ребенка (детей), уход за ребенком в возрасте до полутора лет и другие случаи, установленные федеральными законами о конкретных видах обязательного социального страхования. При наступлении одновременно нескольких страховых случаев порядок выплаты страхового обеспечения по каждому страховому случаю определяется в соответствии с федеральными законами о конкретных видах обязательного социального

Страховая сумма — в личном страховании — конкретный размер денежных средств, выплачиваемых при наступлении страхового случая16. В личном страховании и при страховании гражданской ответственности согласно п. 3 ст. 947 страховая сумма определяется сторонами по их усмотрению, хотя реально интерес в страховании субъективно оценивает сам страхователь, заявляя тот или иной размер страховой суммы.

Величина страховой суммы зависит от разных факторов, как объективных, так и субъективных.

К объективным факторам относятся: стоимость страхуемого имущества, финансовые возможности страхователя по выплате страховой премии (ст. 954 ГК <http://www.ville.ru/laws/gk/lawgk954.html >

- , размер собственных средств страховщика (ст. 938 ГК <http://www.ville.ru/laws/gk/lawgk938.html >

- и имеющиеся у него варианты перестрахования (ст. 967 ГК).

К субъективным факторам можно отнести волю сторон, тем более что даже в рамках объективных факторов у сторон всегда есть возможность маневра. По общему правилу размер страховой суммы подлежит обязательному согласованию в договоре страхования. Однако при обязательном государственном страховании он может быть указан в законе, устанавливающем правила такого страхования. В договорах личного страхования и страхования гражданской ответственности страховая сумма не лимитирована какой-либо страховой стоимостью, поскольку объективные критерии, которые позволили бы ее точно рассчитать, отсутствуют. Поэтому в данных видах страхования размер страховой суммы определяется по усмотрению сторон.

Страховая оценка — определение страховой стоимости, ее может проводить сам страховщик при личном осмотре имущества, а также лицензированные независимые оценщики.

Страховая стоимость — фактическая стоимость объекта страхования.

Пример

Реальная стоимость дачного домика — 100 тыс. руб. Установить страховую сумму выше реальной нельзя, можно только меньше. Страхователь сам ее определяет, например, в 85 тыс. руб. При этом и страховой взнос он заплатит меньше, поскольку взнос представляет собой процент от страховой суммы. Каждая страховая компания устанавливает свой процент. 1% (наиболее реальная величина взноса) от страховой суммы в 85 тыс. руб. будет равен 850 руб.

Страховой взнос — часть страховой премии, если та должна быть выплачена в рассрочку.

Такое условие может быть предусмотрено договором, в котором должны быть определены и последствия неуплаты в установленные сроки очередных взносов (например, неустойка или освобождение страховщика от обязанности производить страховую выплату).

Если страховой случай наступил до уплаты очередного, но просроченного взноса, страховщик вправе зачесть его сумму при определении размера страховой выплаты. Непросроченные взносы зачесть нельзя (если иное не предусмотрено договором

Пример

Автовладелец решил застраховать свой автомобиль от ущерба и угона. Договор страхования вступит в силу, если он оплатит страховку, т.е. внесет страховой платеж, например, в 50 тыс. руб. при страховой сумме в 500 тыс. руб. Если он в данный момент не обладает такой суммой, он может договориться со страховщиком о том, что страховая премия будет поделена на две равные части (страховые взносы).

Первую часть, 25 тыс. руб., автовладелец уплатит сразу, а вторую — через 2 недели. В договоре страхования должны быть отражены даты первого и второго страхового взноса и другие условия договора18.

Страховая выплата — денежная сумма, которую страховщик обязан выплатить застрахованному лицу (выгодоприобретателю) при наступлении страхового случая. В личном страховании она называется страховым обеспечением и выплачивается независимо от покрытия понесенного застрахованным ущерба по другим основаниям. При имущественном страховании — страховым возмещением и выплачивается в той доле убытков страхователя, которую составляет страховая сумма от стоимости объекта страхования (пропорциональная система страхового обеспечения).

Пример

Собственник дачного домика, застраховавший его на сумму в 100 тыс. руб., при наступлении страхового случая может не получить страховую выплату в 100 тыс. руб. Причины этого в том, что, во-первых, сумма нанесенного ущерба может оказаться намного меньше, например, она может быть оценена всего лишь в 5 тыс. руб. Соответственно, и страховое возмещение будет выплачено в той же доле убытков, которую составит страховая сумма от стоимости объекта страхования. А во-вторых, — во время срока действия договора, установленного собственником дачного домика (один год или два месяца — по усмотрению страхователя), страховой случай может наступить один, два или больше раз. Если страховая сумма в 100 тыс. руб. будет исчерпана при первом же страховом случае, то на выплату по следующим случаям денег на счету страховки не останется, и собственник дачного домика не получит ничего, т.к. сверх страховой суммы выплаты не производятся.

Срок действия договора страхования — это начало и окончание действия договора. Если начало действия договора страхования согласовано в договоре, то договор действует с этого момента; если же нет, то ГК ст. 957 устанавливает, что договор начинает действовать в момент уплаты первого страхового взноса. О согласовании срока окончания действия договора следует позаботиться непременно. При отсутствии этого условия в договоре он не считается заключенным и не вступает в силу17. Следует ограничить период времени, в течение которого при произошедшем страховом событии возникает обязанность страховщика выплатить деньги. Если страховое событие произошло в период действия договора страхования, то страховщик обязан платить, если вне этого периода — то платить не обязан.

Следовательно, согласование срока окончания действия договора совершенно необходимо. При согласовании срока окончания действия договора страхования, сторонам важно помнить об условии, содержащемся в ст. 425 ГК. Смысл этого условия в том, что окончание срока действия договора влечет за собой прекращение обязательства, только если это специально предусмотрено в договоре. В противном случае договор действует до окончания исполнения обязательства.

2.2 Форма и порядок заключения договора личного страхования

Согласно ГК РФ, страхование осуществляется на основании договоров имущественного или личного страхования, заключаемых гражданином или юридическим лицом (страхователем) со страховой организацией (страховщиком).

Договор личного страхования является публичным договором.

Договор страхования, как и любой иной договор, совершается в результате взаимного согласия сторон, совпадения их воли и волеизъявлений. При этом соглашение должно быть достигнуто по всем существенным условиям договора и выражено в требуемой законодателем форме. Страховые компании при заключении договоров страхования со своими клиентами обычно применяют разработанные ими стандартные формы договоров по отдельным видам страхования. Такие договоры чаще всего отражают условия правил страхования, на основании которых страховщики вправе заключать страховые договоры в соответствии с выданной Росстрахнадзором лицензией.

По договору личного страхования одна сторона (страховщик), обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая).

Для того чтобы договор страхования считался заключенным, его сторонами должно быть достигнуто соглашение по всем его существенным условиям и оно должно быть зафиксировано в письменной форме. Для достижения соглашения по условиям договора страхования в письменной форме предусмотрены два различных варианта.

Первый — подписание сторонами одного документа под названием «договор», в котором зафиксированы все согласованные условия.

Второй способ, предусмотренный в ст. 940 ГК, состоит в следующем: страхователь делает письменное или устное заявление страховщику и на основании этого заявления страховщик вручает страхователю полис, свидетельство, сертификат или квитанцию, подписанные страховщиком. При этом страховщик в той или иной форме должен оповестить страхователя об условиях, на которых он предлагает заключить договор. Факт принятия страхователем одного из перечисленных документов — полиса, свидетельства, сертификата или квитанции — юридически рассматривается, как согласие страхователя заключить договор страхования на эти условиях.

Таким образом, производится, например, добровольное страхование авиапассажиров в некоторых аэропортах. Пассажир подходит к бюро, в котором находится представитель страховщика, изучает правила страхования, вывешенные на стенке рядом с бюро, говорит, что он хочет застраховать свою жизнь при авиапутешествии, и платит деньги.

Тем самым он производит два предусмотренных законом и поэтому юридически значимых действия: «делает устное заявление» и «уплачивает страховой взнос». представителя со своей стороны производит предусмотренное законом действие — «выдает пассажиру подписанную квитанцию с печатью страховщика». Пассажир берет эту квитанцию и тем самым производит еще одно предусмотренное законом действие — «принимает квитанцию».

Таким образом, условия договора считаются согласованными, хотя на документе, подтверждающем, что договор заключен, стоит подпись только одной стороны. Другая сторона согласовала условия договора не путем подписи на документе, а путем совершения определенных действий. Эти действия направлены на заключение договора и называются конклюдентными от английского слова «conclusion» — «заключать». Для того чтобы договор страхования считался юридически заключенным, очень важно, чтобы были совершены все без исключения предусмотренные законом конклюдентные действия.

Приведем пример, когда недобросовестность страховщика вынуждает его совершать ошибку, из-за которой договор страхования не может считаться заключенным. Так, граждане, отправляя из Москвы по почте ценные письма, бандероли или посылки, с удивлением обнаруживали, что вместе с привычной почтовой квитанцией почтовый служащий выдает еще и квитанцию, в которой написано, что отправление добровольно застраховано на такую-то сумму и что за это уплачены деньги. Клиент, естественно, берет эту квитанцию и интересуется у служащего, — что же это такое? В ответ ему показывают правила добровольного страхования почтовых отправлений, вывешенные на стенке почты, в которых написано, что факт принятия страхователем квитанции является его согласием заключить «договор страхования». Понятно, что какая-то страхования компания, близкая к руководству почтового ведомства, решила таким образом поправить свои дела. Однако это как раз та самая ситуация, когда договор страхования нельзя считать заключенным, поскольку страхователь не совершил одного из предусмотренных законом конклюдентных действий, — он не делал ни устного, ни письменного заявления страховщику. Отправитель вполне может в судебном порядке вернуть свои деньги, да еще и с процентами за то, что почта и страховщик ими пользовались. Подобный же бизнес ведут и многие компании, страхующие пассажиров. Вместо того чтобы сделать это страхование действительно добровольным, т. е. заключать договор по заявлению пассажиров, перевозчики по соглашению с таким страховщиком включают страховой взнос в цену билета. При этом не только отсутствует заявление страхователя, но и не выдается ему предусмотренный законом для такого случая документ, подписанный страховщиком. Причем это делается сознательно, чтобы затруднить возврат таких «страховых взносов». И действительно, их вернуть труднее, чем в «почтовом» случае. Дело в том, что на территории России действует обязательное страхование пассажиров, стоимость которого перевозчики вполне правомерно включают в стоимость билета. Поэтому без знания соответствующих нормативных документов трудно понять, какая сумма из страхового взноса, включенного в стоимость билета, относится к обязательному страхованию, а какая к добровольно-принудительному.

Договор личного страхования считается заключенным в пользу застрахованного лица (обычно это сам страхователь), однако в нем может быть указано другое лицо в качестве выгодоприобретателя.

В зависимости от характера интереса, лежащего в основе договора, личное страхование принято делить на страхование жизни (накопительное) и страхование от несчастных случаев (рисковое).

При накопительном страховании договорные отношения:

- носят, как правило, длительный характер;

- включают различный характер страховых случаев (например, дожитие застрахованного до обусловленного в договоре срока, смерть от любой причины, утрата общей трудоспособности от несчастного случая и др.);

- предусматривают периодичность уплаты страховой премии и в установленном порядке гарантируют выплату накопленных взносов и дополнительный доход.

При рисковом страховании (страховании от несчастных случаев) обязанность страховщика выплатить обусловленную договором сумму (или ее часть) наступает только при наступлении событий, связанных со смертью и несчастным случаем застрахованного в период действия договора.

Особенностью договора личного страхования является то, что по нему могут быть застрахованы только интересы граждан.

Выплата страховой суммы производится в форме страхового обеспечения. В соответствии со ст. 947 ГК РФ «в договорах личного страхования и договорах страхования гражданской ответственности страховая сумма определяется сторонами по их усмотрению».

Страховая выплата по договору личного страхования может осуществляться частями. Страховая премия по данному договору страхования может быть уплачена как одномоментно, так и по частям.

Только договор личного страхования может иметь накопительный характер.

Виды договоров личного страхования

Самым распространенным договором личного страхования является договор страхования жизни, урегулированный нормами Закона РФ «Об организации страхового дела в Российской Федерации», гл. 48 ГК РФ, а также подзаконными нормативными актами федерального органа по надзору за

Договор страхования жизни характеризуется следующими признаками:

- договор двусторонний, при котором стороны имеют взаимные обязательства друг перед другом;

- договор консенсуальный, заключается с согласия обеих сторон;

- публичный договор, в заключении которого страхователю не может быть отказано;

- форма договора — письменная.

Договор страхования жизни представляет собой официально скрепленное соглашение между страховщиком и страхователем о выплате. первой стороной определенной страховой суммы при наступлении конкретных страховых случаев в обмен на уплату страховых премий второй стороной. Заключение договора подтверждается оформлением страхового полиса.

В соответствии с гл. 48 ГК РФ договор личного страхования считается заключенным в пользу застрахованного лица, если в нем не названо в качестве выгодоприобретателя другое лицо. В случае смерти лица, застрахованного по договору, в котором не назван иной выгодоприобретатель, выгодоприобретателями признаются наследники застрахованного лица. Договор личного страхования в пользу лица, не являющегося застрахованным лицом, в том числе в пользу страхователя, может быть заключен лишь с письменного согласия застрахованного лица. При отсутствии такого согласия договор может быть признан недействительным по иску застрахованного лица, а в случае смерти этого лица — по иску его наследников21.

Договор страхования жизни — это долгосрочный договор, имеющий продолжительный срок действия (более 10 лет) или на всю жизнь застрахованного лица. В договоре страхования жизни страхуется сумма, а не ущерб. По договору страхования жизни выплачивается оговоренная заранее страховая сумма, поскольку оценить стоимость человеческой жизни и соответственно ее потерю не представляется возможным. Компенсация ущерба, нанесенного жизни застрахованного виновными третьими лицами, не лишает застрахованного или назначенных в договоре бенефициаров права получения причитающейся страховой выплаты.

Пенсионное страхование фактически является дополнением к государственному пенсионному страхованию. Размер «второй пенсии» определяется при подписании договора по соглашению сторон и зависит только от финансовых возможностей страхователя. В случае смерти страхователя вся сумма достается его наследникам. При потере трудоспособности и получении инвалидности страховая компания освобождает страхователя от уплаты взносов, но выплаты производятся в полном размере с фиксированной в договоре даты.

Различают две разновидности пенсионного страхования:

- пожизненное;

- временное.

Пожизненное пенсионное страхование означает выплату пенсии по достижении пенсионного возраста и на протяжении всей жизни страхователя. Временное пенсионное страхование означает выплаты на протяжении определенного количества времени.

По договору добровольного страхования от несчастных случаев объектом страхования являются имущественные интересы, связанные с жизнью, здоровьем и трудоспособностью застрахованного лица. Различают два вида добровольного страхования от несчастных случаев:

- индивидуальное, при котором договор заключается физическим лицом и распространяется на страхователя и членов его семьи;

- коллективное, когда в качестве страхователя по договору выступает юридическое лицо, застрахованными являются физические лица, в жизни и здоровье которых страхователь имеет материальный интерес.

Под несчастными случаями понимается внезапное, непредвиденное внешнее воздействие на организм человека, следствием которого становится временное или постоянное расстройство здоровья или смерть

К страховым случаям относятся травмы, отравления и др. При этом не являются страховыми случаями события, происшедшие в результате:

- военных действий;

совершения выгодоприобретателем умышленного преступления, повлекшего за собой наступление смерти

некоторых других случаев.

Договор страхования оформляется в виде страхового полиса, который вручается страхователю при получении страхового взноса наличными деньгами или в течение 5 дней после его уплаты путем безналичных расчетов. Договор страхования вступает в силу со следующего дня после уплаты страхового взноса. Днем уплаты страхового взноса путем безналичных расчетов считается день поступления страхового взноса на расчетный счет страховщика в банке.

Действие договора страхования прекращается в случаях:

- истечения срока страхования, обусловленного договором страхования;

- выполнения страховщиком своих обязательств в полном объеме;

- соглашения сторон;

- ликвидации страховщика как юридического лица в порядке, установленном законодательством РФ;

- неуплаты страхователем страхового взноса (его части) в установленные договором сроки;

- ликвидации страховщика в порядке, установленном законодательством РФ;

- в других случаях, предусмотренных законодательством РФ.

2.3 Содержание договора личного страхования

Типовая структура договора страхования, к примеру, если он заключен путем составления единого документа (стандартной формы договора), подписанного сторонами, включает в себя следующие элементы:

- общие положения;

- предмет и объект договора;

- страховая сумма и страховая премия;

- права и обязанности сторон;

- условия выплаты страховой суммы;

- ответственность сторон;

- изменение договора;

- срок действия договора;

- окончание действия договора;

- конфиденциальность условий договора;

- порядок разрешения споров;

- дополнительные условия и заключительные положения;

- юридические адреса и подписи сторон.

Договор страхования вступает в силу в момент уплаты страховой премии или первого страхового взноса. Договором же могут быть определены последствия неуплаты в установленные сроки очередных страховых взносов. Эта обязанность страхователя является правовой, ее неисполнение можно обжаловать в суде.

Кроме обязанности страхователя, заключающейся в выплате страховых премий в размере и порядке, которые определены в договоре, на страхователя возложены по договору и другие обязанности, которые, в отличие от первой, не подлежат судебному обжалованию.

Например, обязанность сообщать страховой компании в период действия договора о факторах увеличения риска, о заключении других договоров страхования по поводу того же объекта, об изменении места жительства; соблюдать специально согласованные или содержащиеся в правилах страхования обязанности, направленные на уменьшение риска или предотвращение опасности, и др.

Что касается прав, то страхователь имеет право на:

- получение страховой суммы по договору страхования жизни или на возмещение ущерба, причиненного третьим лицам при страховании гражданской ответственности — в пределах страховой суммы и с учетом конкретных условий договора;

- изменение условий страхования в договоре в части изменения страховой суммы или объема ответственности, если иное не оговорено в правилах страхования;

- досрочное расторжение договора страхования в порядке, оговоренном правилами страхования.

Страховщик, в свою очередь, также имеет в соответствии с договором страхования многочисленные обязанности и права.

Обязанности страховщика разделяются на обязанности по несению риска и по выплате страхового возмещения.

Так, он должен ясно охарактеризовать в договоре страхуемый риск, при описании риска обязан указать первичные исключения, которые не охватываются страховой защитой, гарантирует надлежащее исполнение принятых на себя обязательств и отвечает по ним всем принадлежащим имуществом и пр.

участвовать в спасении и сохранении застрахованного объекта, принимая необходимые для этого меры или указывая страхователю на необходимость их принятия;

проверять состояние застрахованного объекта, а также соответствие сообщенных ему страхователем сведений об объекте страхования действительным обязательствам, независимо от того, изменились или нет условия

отказаться от исполнения договорных обязательств либо изменить условия в части возмещения ущерба или выплаты страховой суммы при определенных обстоятельствах и др.

По общему правилу договор страхования прекращается истечением срока, на который он был заключен.

Договор страхования может быть прекращен и по иным основаниям, связанным, например, с несостоятельностью (банкротством) страховщика, прекращением, приостановлением, отзывом у него лицензии на право осуществления страховой деятельности, неуплатой страхователем страховых взносов и др.

Страхователь (выгодоприобретатель) может отказаться от договора страхования в любое время, если к моменту отказа возможность наступления страхового случая не отпала по обстоятельствам иным,

В этом случае выплаченная страховщику страховая премия не подлежит возврату, если договором не установлено иное.

Договор страхования может быть прекращен досрочно по требованию как страхователя, так и страховщика, если это предусмотрено договором, а также по согласию сторон.

Кроме того, договор страхования может быть прекращен досрочно, если после вступления его в силу отпала возможность наступления страхового случая и прекратилось существование риска по обстоятельствам иным, чем страховой случай.

К таким обстоятельствам можно отнести: гибель застрахованного имущества, прекращение в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с этой деятельностью.

Договор может быть признан недействительным с момента его заключения, если:

- он заключен после страхового случая;

- объектом страхования является имущество, подлежащее конфискации.

Недействительность договора страхования устанавливается в судебном порядке.

ЗАКЛЮЧЕНИЕ

страхование риск договор право

Подводя итог работы, можно сделать вывод, что личное страхование выполняет важную социальную функцию, поскольку затрагивают интересы каждого человека. Поэтому развитию и поддержанию личного страхования необходимо уделить особое внимание. В развитых странах личное страхование занимает первое место среди других отраслей страхования по объемам собираемой премии.

Система страхования в России в настоящее время еще не окончательно сформирована и продолжает свое развитие. За последние годы в России существенно изменилась и в определенной мере сформировалась законодательная база регулирования отношений в области страхования25.

Правовой основой личного страхования выступает договор личного страхования — соглашение в соответствии, с которым, одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или выплачивать периодически обусловленную договором сумму (страховую сумму) в случае причинения вреда жизни или здоровью самого страхователя или другого названного в договоре гражданина (застрахованного лица), достижения им определенного возраста или наступления в его жизни иного предусмотренного договором события (страхового случая).

Важно отметить, что договор личного страхования носит публичный характер.

Предметом договора личного страхования является денежное (страховое) обязательство и к нему применяются общие правила об обязательствах с учетом норм главы 48 ГК РФ.

В отличие от имущественного страхования, при личном страховании может быть застрахован практически любой интерес, связанный с личностью человека. При личном страховании выплаты называют обеспечением, а не возмещением. Личное страхование можно производить на случай наступления практически любого события в жизни застрахованного лица. И если в нашей стране виды страхования, как правило, ограничены, страхованием жизни, страхование от несчастных случаев и болезней, медицинским страхованием и некоторыми другими видами, то в мировой практике этот список значительно шире.

К числу основных направлений развития сферы

совершенствование законодательной базы и механизма защиты интересов страхователя;

- повышение надежности системы страхования;

увеличение финансового потенциала российских

повышение уровня платежеспособности

появление стимулов для заключения договоров

повышение страховой культуры и информированности населения.

Развитие сферы страхования в этих направлениях поможет ей стать неотъемлемым и значимым звеном финансовой системы России.

СПИСОК ИСПОЛЬЗОВАННЫХ НОРМАТИВНО-ПРАВОВЫХ АКТОВ, МАТЕРИАЛОВ И СПЕЦИАЛЬНОЙ ЛИТЕРАТУРЫ

1. Конституция Российской Федерации (принята всенародным голосованием 12.12.1993).

3. Закон Российской Федерации от 27 ноября 1992 г. № 4016-1 «Об организации страхового дела в Российской Федерации» (в ред. Федерального закона от 29 ноября 2010г. № 313-ФЗ).

4. Федеральный закон Российской Федерации от 29 ноября 2010 г. N 326-ФЗ «Об обязательном медицинском страховании в Российской Федерации».

5. Федеральный закон от 24 июля 1998г. № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (в ред. № 350-ФЗ от 09.12.2010).

6. Федеральный закон от 16 июля 1999 г. № 165-ФЗ «Об основах обязательного социального страхования» (с изменениями от 29 ноября 2010 г.).

7. Кодекс внутреннего водного транспорта РФ от 7 марта 2001 г. №24-ФЗ.

8. Кодекс торгового мореплавания Российской Федерации от 30 апреля 1999 г. №81-ФЗ.

9. Основы законодательства Российской Федерации об охране здоровья граждан от 22 июля 1993 г. №5487-1.

10. Федеральный закон от 15 декабря 2001 г. №167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

11. Алякринский А.Л. Правовое регулирование страховой деятельности в России. — М.: Гуманитарное знание, 2002.

- Сухов В.А. Страховой рынок России. — М.: Анкил, 2004.

- Шахов В.В.

Страхование: Учебник для вузов. М., 2004.

- Фогельсон Ю. Введение в страховое право. — М.: БИК. — 2001. — с. 96.

- Белых В.С., Кривошеев И.В., Митричев И.А.

Страховое право России. — М.: Норма, 2009.

- Косаренко Н.Н. Современное страховое право. — М.: Экономика, 2009.

- Страховое право: учеб.

пособие / под ред. В.В. Шахова. — М.: ЮНИТИ, 2009.

- М.А. Шалагина, И.А. Шалай Страховое право. Конспект лекций. Издательство: Эксмо, 2007 г., 160 с.

- Косаренко Н.Н.

Современное страховое право. — М.: Экономика, 2009.

- Шихов А.К. Страхование: Учеб. пособие для вузов.- М.: ЮНИТИ — ДАНА, 2000. — 431 с.

- Грачева Е.Ю.

Энциклопедия юриста. 2005.

- Электронный справочник «Домашняя правовая энциклопедия» на CD-ROMе (компания «Гарант» 2008 года).

24. Брагинский М.И. Договор страхования. — М., 2000.

- В.А. Рахмилович «Различные виды договора страхования в гражданском законодательстве» Законодательство и экономика №11/12 1997 г. стр. 28.

26. Журнал «Правосудие в Татарстане» / 2(19) 2004.