Рейтинги страховых компаний

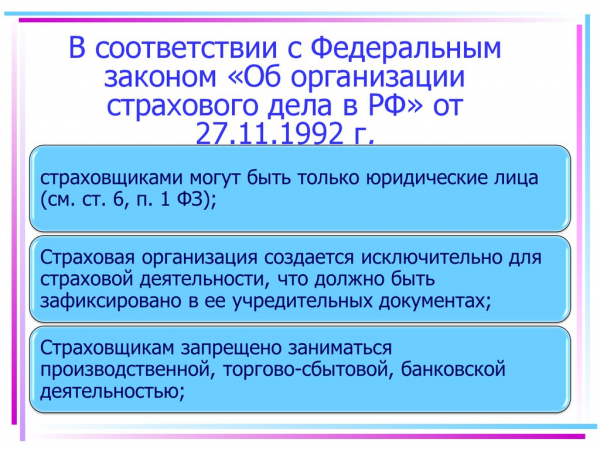

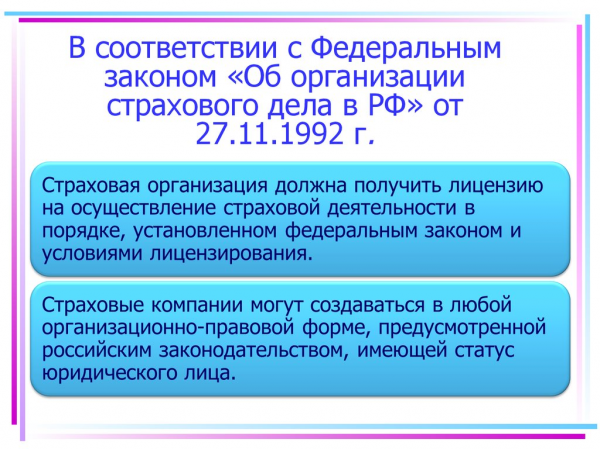

Стандартная страховая компания – это обособленная организация, заключающая договоры оказания страховых услуг и их обслуживания. В нашей стране любая СК – юридическое лицо, обладающее определенным уставным капиталом и предлагающее свои услуги на основании действующего законодательства.

Обеспечение страховыми продуктами – прямая обязанность страховых компаний. Исходя из вероятного наступления событий и оценки рисков, агенты СК предлагают полисы по страхованию и гарантируют возмещение ущерба при неблагоприятном стечении обстоятельств.

Разумеется, как и любая коммерческая структура, цель компании направлена на получение прибыли. Но особый род деятельности позволяет скапливать на счетах огромные суммы денег, которыми по праву может распоряжаться страховая компания. Это финансовое великолепие может предоставляться другим коммерческим организациям на условиях кредитования. Условия таких инвестиций регулируются национальным страховым законодательством и финансовыми органами. В РФ это Министерство финансов и Центробанк.

Классификация страховых компаний достаточно разнообразна. К примеру, страховые компании Москвы в своих уставных документах определяют себя как предприятия, находящиеся в государственной, частной или муниципальной собственности. Различаются подобные организации и по характеру предоставляемых услуг. Есть узко специализирующиеся предприятия, сделавшие себе бизнес на оказании нескольких страховых услуг, например, автострахование.

Существуют многопрофильные СК, которые могут застраховать все и от всего. Есть перестраховочные СК и негосударственные пенсионные фонды, тоже, кстати, относящиеся к страховым организациям. Различаются СК и по зоне обслуживания, в которой они предлагают страхование. Страховой компании необходимы покупатели полисов — ведь чем больше взносов соберут агенты, тем быстрее увеличится прибыль компании. СК действуют на определенной территории, открывая филиалы и представительства. Географически такие предприятия делятся на:

- локальные – предлагают полисы страхования в отдельной области или районе;

- региональные – имеют представительства в нескольких областях, автономных центрах;

- национальные – действуют на всей территории страны;

- международные – имеют представительства или филиалы в других государствах.

Регулярно в средствах массовой информации появляются сообщения о том, какое место в рейтингах надежности или популярности занимает та или иная страховая компания. Это обилие информации по идее должно привлекать внимание потенциальных держателей полисов и стимулировать их на приобретение страховых услуг именно в этой компании.

4 стр., 1502 словОрганизационно-правовые формы страховых компаний

... образом, изучив организационно-правовые формы страховых компаний и резюмируя вышесказанное, следует отметить, что страховщиком признается юридическое лицо любой организационно-правовой формы, предусмотренной законодательством ... страховые компании Унитарной является коммерческая организации, не наделенная правом собственности на закрепленное за ней собственником имущество. Имущество такого предприятия ...

С этой точки зрения можно рассмотреть привлекательность нескольких страховых компаний, предлагающих свои услуги в столице и за ее пределами. Что же пишут о себе страховщики? Какие собственные достижения они выдвигают на передний план? Для анализа пройдемся по сайтам страховых компаний, а за точки отсчета можно взять две наиболее показательные величины – объем страховых сборов – то есть сумма платежей, внесенных за полисы страхования, и сумму страховых выплат, которые компания реализовала в 2015 году.

Предпринимательские риски

Каждая коммерческая деятельность связана с большими рисками. Самый лучший способ обезопасить себя от возможных потерь – это приобрести договор страхования бизнеса.

Основные виды рисков:

- Внешние . Данный вид рисков не зависит от деятельности фирмы. Сюда можно отнести инфляцию и изменение спроса на рынке.

- Внутренние . Это риски, которые появляются исключительно по вине самого предприятия. Тут можно выделить забастовку или неверно составленный бизнес-план развития собственного дела.

По фактору возникновения выделяют:

- Политические , связанные и изменением политической ситуации в стране;

- Экономические , возникающие за счет неблагоприятных изменений в области экономики.

Классификация рисков по сфере возникновения:

- Производственный риск , связанный с невыполнением обязательств по производству товаров или услуг;

- Коммерческий риск , возникающий в результате реализации товаров и услуг;

- Финансовый риск связан с невыполнением финансовых обязательств;

- Страховой риск , связан с возможными убытками, которые появятся в результате наступления страхового случая.

- Инновационный риск, связан с появлением новых технологий и выходом на рынке нового, более совершенного продукта.

Для правильного выбора страховой защиты стоит принимать во внимание:

- Какие риски могут быть на предприятии;

- Вероятность появления каждого риска;

- Убытки, которые вы понесете в результате каждого риска.

Производить оценку будущего ущерба стоит, принимая во внимание следующие методы:

Товарные биржи: функции, принципы, структура

... открытия или закрытия биржи. Виды биржевых сделок на товарной бирже: сделки с реальным товаром; сделки без реального товара. Сделка с реальным товаром Сделки с Форвардные Бартерные Сделки с немедленной сделки с сделки условием поставкой отсроченным наличного ...

- Анализ всей деятельности компании;

- Сравнение собственных прогнозов и данных, полученных от привлеченных специалистов;

- Использование опыта других предприятий, которые работают в аналогичной отрасли.

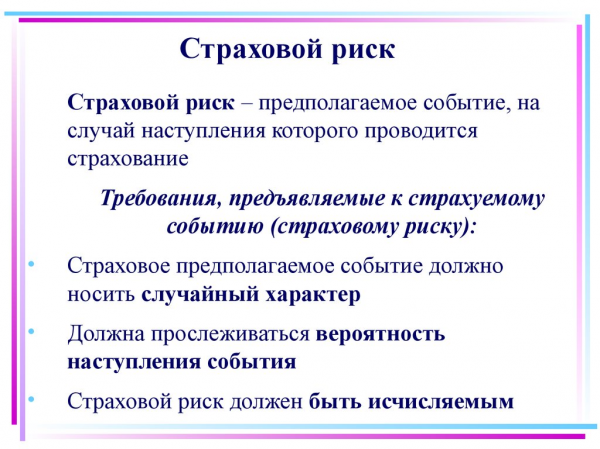

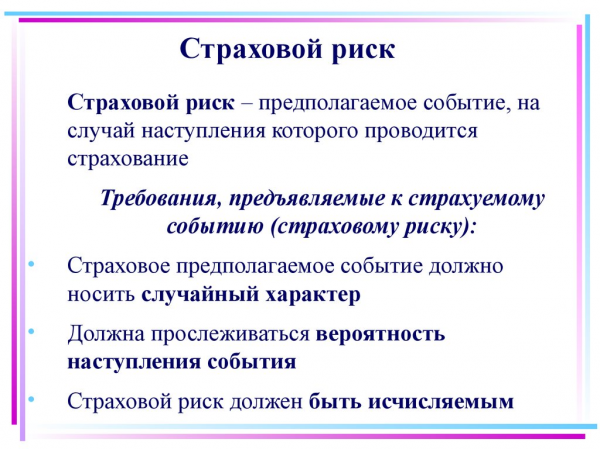

Страховой риск – предполагаемое событие, на

случай наступления которого проводится

Требования, предъявляемые к страхуемому

Страховое предполагаемое событие должно

носить случайный характер

Должна прослеживаться вероятность

наступления события

Страховой риск должен быть исчисляемым

- Объект застрахован на 10 000 руб.

- Ущерб составил 7 000 руб.

- Страховое возмещение 7 000 руб.

- Объект застрахован на 10 000 руб.

- Ущерб составил 17 000 руб.

- Страховое возмещение 10 000 руб.

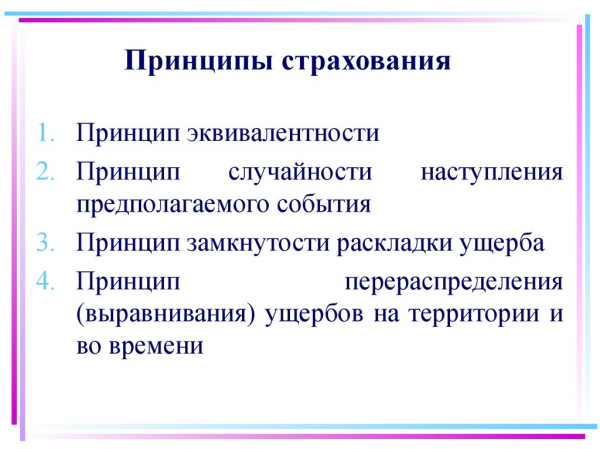

4. Принципы страхования

1. Принцип эквивалентности

2. Принцип

случайности

наступления

предполагаемого события

3. Принцип замкнутости раскладки ущерба

4. Принцип

перераспределения

(выравнивания) ущербов на территории и

во времени

- Рисковая функция

- Сберегательная

(инвестиционная) функция

- Предупредительная функция

- Контрольная функция

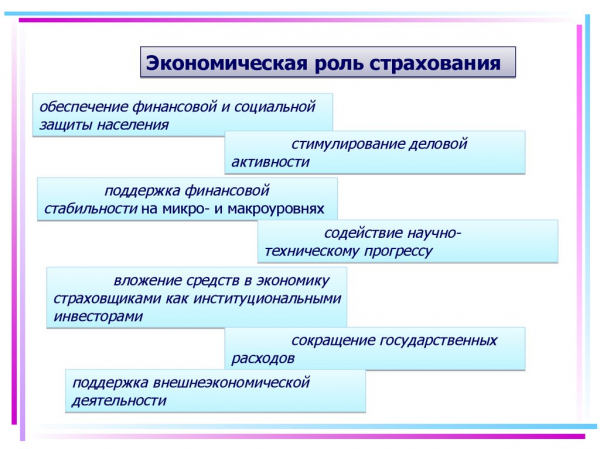

Экономическая роль страхования

обеспечение финансовой и социальной

защиты населения

стимулирование деловой

активности

поддержка финансовой

стабильности на микро- и макроуровнях

содействие научнотехническому прогрессу

вложение средств в экономику

страховщиками как институциональными

инвесторами

сокращение государственных

расходов

поддержка внешнеэкономической

деятельности

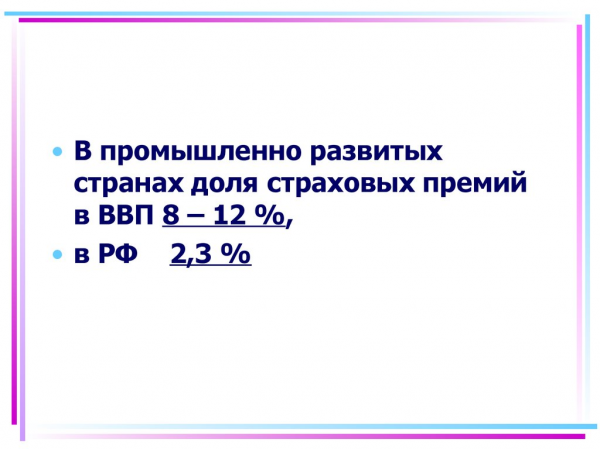

- В промышленно развитых

странах доля страховых премий

в ВВП 8 – 12 %,

- в РФ 2,3 %

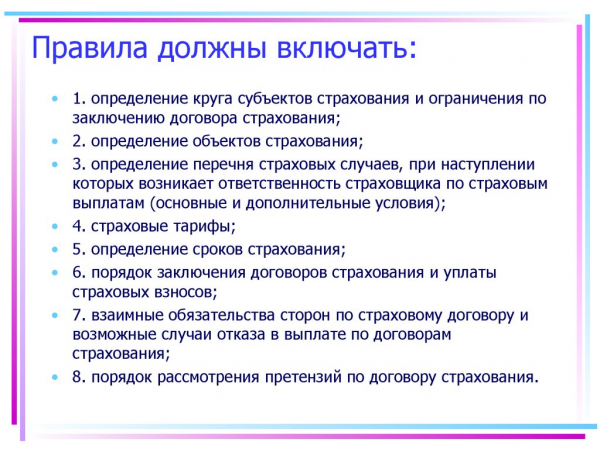

- 1. определение круга субъектов страхования и ограничения по

заключению договора страхования;

- 2. определение объектов страхования;

- 3. определение перечня страховых случаев, при наступлении

которых возникает ответственность страховщика по страховым

выплатам (основные и дополнительные условия);

- 4. страховые тарифы;

- 5. определение сроков страхования;

- 6. порядок заключения договоров страхования и уплаты

страховых взносов;

- 7. взаимные обязательства сторон по страховому договору и

возможные случаи отказа в выплате по договорам

- 8. порядок рассмотрения претензий по договору страхования.

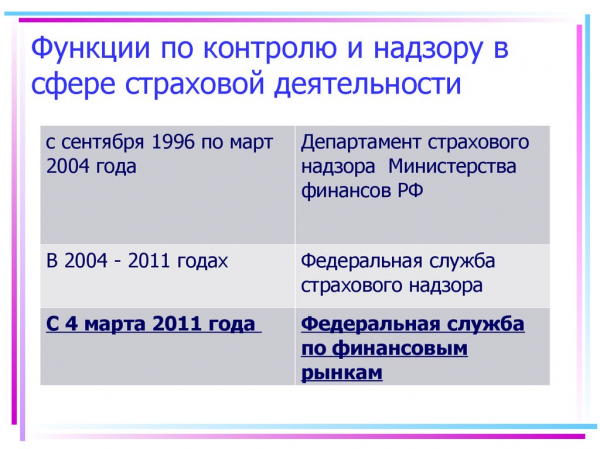

с сентября 1996 по март

2004 года

Департамент страхового

надзора Министерства

финансов РФ

В 2004 — 2011 годах

Федеральная служба

страхового надзора

С 4 марта 2011 года

Федеральная служба

по финансовым

рынкам

Аквизиционные

Инкассовые расходы

Ликвидационные затраты

Управленческие расходы

«РЕСО-гарантия»

Компания «РЕСО-Гарантия» позиционирует себя как один из крупнейших игроков страхового рынка России. В настоящее время она является победителем общенационального конкурса «Народная марка/Марка №1 в России», многократным лауреатом премии «Золотая Саламандра», лауреатом национальной премии «Финансовый Олимп», победителем в номинациях «Страховщик ДМС» и «Автострахование».

Кроме этого, «РЕСО-гарантия» заняла третье место за прошлый год по сбору страховых премий — 276 млрд рублей. Выплаты составили 124,2 млрд – то есть почти половину собранных средств компания отдала застрахованным лицам.

8. Формы страхования

- Обязательное страхование

- Добровольное страхование

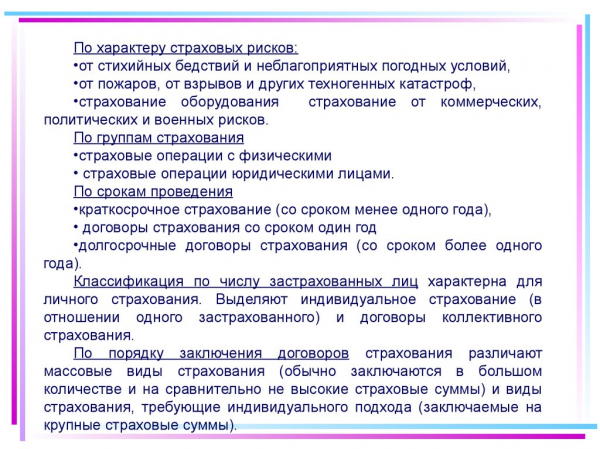

•от стихийных бедствий и неблагоприятных погодных условий,

•от пожаров, от взрывов и других техногенных катастроф,

•страхование оборудования

страхование от коммерческих,

политических и военных рисков.

По группам страхования

•страховые операции с физическими

- страховые операции юридическими лицами.

По срокам проведения

•краткосрочное страхование (со сроком менее одного года),

- договоры страхования со сроком один год

•долгосрочные договоры страхования (со сроком более одного

года).

Классификация по числу застрахованных лиц характерна для

личного страхования. Выделяют индивидуальное страхование (в

отношении одного застрахованного) и договоры коллективного

По порядку заключения договоров страхования различают

массовые виды страхования (обычно заключаются в большом

количестве и на сравнительно не высокие страховые суммы) и виды

страхования, требующие индивидуального подхода (заключаемые на

крупные страховые суммы).

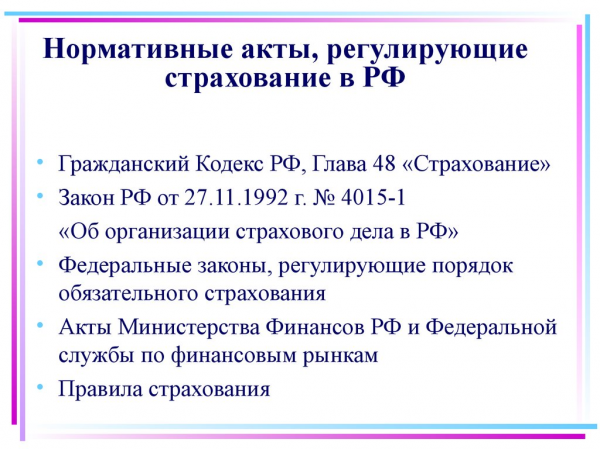

11. Нормативные акты, регулирующие страхование в РФ

- Гражданский Кодекс РФ, Глава 48 «Страхование»

- Закон РФ от 27.11.1992 г.

№ 4015-1

«Об организации страхового дела в РФ»

- Федеральные законы, регулирующие порядок

обязательного страхования

- Акты Министерства Финансов РФ и Федеральной

службы по финансовым рынкам

- Правила страхования

«Согласие»

Страховая компания с таким названием работает на рынке страховых услуг более 22 лет. Активно сотрудничает со СМИ, имеет развернутую сеть собственных представительств, реализовывает свои услуги и через посредников. По итогам 2015 года компания получила 56 млрд рублей страховых взносов, а выплатила 46,5 млрд рублей.

Для потенциальных клиентов высокие цифры страховых сборов говорят о надежности СК, ее финансовой устойчивости. А цифры выплат служат определением для готовности СК идти навстречу своим клиентам. Другой вопрос – насколько эти показатели правдивы. Для определения надежности страховой организации нелишним будет заглянуть в ее отчеты, согласно требованиям Минфина, такая информация заверяется руководством СК, в дальнейшем она должна быть доступна на сайтах данной страховой компании.

Финансовые отчеты покажут надежность и функциональность выделенных страховщиков. Интересен также анализ отзывов по страховщикам, хотя этим данным стоит верить меньше — часть положительных отзывов просто проплачена, а часть отрицательных может быть написана гражданами, которым не удалось получить выплату по объективным причинам. Анализ этой информации может дать интересную оценку тенденциям развития выделенных СК и всего страхового рынка России в целом.

Стоимость услуг по страхованию бизнеса

Страховые компании предлагают несколько программ страхования бизнеса. Произвести расчет можно даже на официальном сайте страховой компании, или позвонив оператору по бесплатному телефону поддержки клиентов.

|

Объект страхования |

Страховая стоимость | Страховой тариф, % |

Стоимость договора |

|

Недвижимое имущество |

3 500 000 рублей | 0,11% |

3 850 рублей |

|

Рабочий автомобиль |

450 000 рублей | 1,5% |

6 750 рублей |

|

Перерыв в деятельности |

300 000 рублей | 0,25% |

750 рублей |

|

Медицинская страховка на 1 сотрудника |

500 000 рублей | 0,15% |

750 рублей |

|

Витрины и окна |

370 000 рублей | 0,07% |

259 рублей |

|

Техника |

2 500 000 рублей | 0,37% |

9 250 рублей |

|

Итого |

21 609 рублей |

||

Получается, стоимость страховой защиты находится в разумных пределах. Каждый начинающий бизнесмен может позволить себе купить страховку и обезопасить себя от возможных рисков. Некоторые компании предлагают приобрести полис страхования с минимальными пакетами рисков. Такие страховки могут стоить от 5 000 рублей.

Приобретать страховую защиту стоит в крупной компании, которая годами доказала свою порядочность, надежность и платежеспособность.

Сберегательный банк предлагает программу «Стабильный бизнес».

В рамках данной программы можно купить страховую защиту на:

- Отделку и инженерное оборудование;

- Имущество, которое находится в помещении;

- Гражданскую ответственность перед третьими лицами: причинение вреда в результате пожара, залива или взрыва газа.

Также в рамках страховой защиты будут компенсированы все убытки, связанные с простоем в результате наступления страхового случая. Стоимость договора зависит от выбранного пакета рисков и находится в диапазоне от 20 000 до 50 000 рублей в год.

Альфа Банк готов оформить каждому бизнесмену страховой продукт «Защита бизнеса ».

Предмет страхования:

- Гражданская ответственность перед третьими лицами;

- Страхование имущества: пожар, взрыв, авария и прочие опасности.

Стоимость договора зависит от страховой суммы и составляет от 20 000 до 30 000 рублей год.

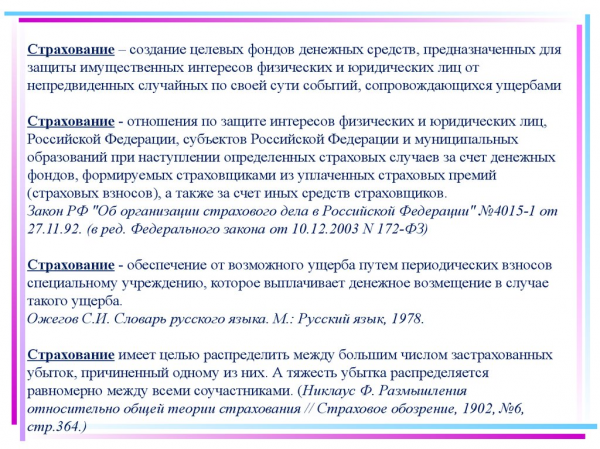

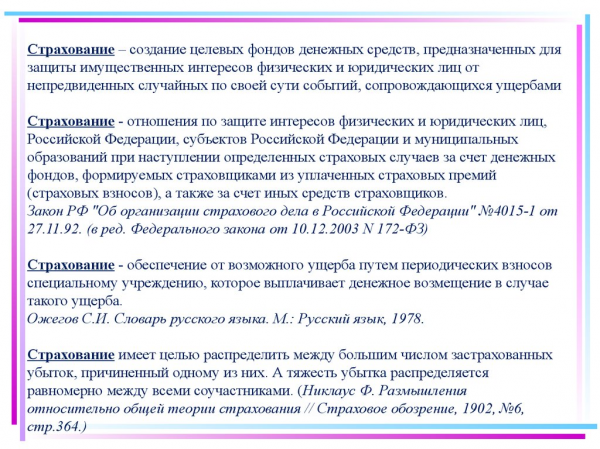

непредвиденных случайных по своей сути событий, сопровождающихся ущербами

Страхование — отношения по защите интересов физических и юридических лиц,

Российской Федерации, субъектов Российской Федерации и муниципальных

образований при наступлении определенных страховых случаев за счет денежных

фондов, формируемых страховщиками из уплаченных страховых премий

(страховых взносов), а также за счет иных средств страховщиков.

Закон РФ «Об организации страхового дела в Российской Федерации» №4015-1 от

27.11.92. (в ред. Федерального закона от 10.12.2003 N 172-ФЗ)

Страхование — обеспечение от возможного ущерба путем периодических взносов

специальному учреждению, которое выплачивает денежное возмещение в случае

такого ущерба.

Ожегов С.И. Словарь русского языка. М.: Русский язык, 1978.

Страхование имеет целью распределить между большим числом застрахованных

убыток, причиненный одному из них. А тяжесть убытка распределяется

равномерно между всеми соучастниками. (Никлаус Ф. Размышления

относительно общей теории страхования // Страховое обозрение, 1902, №6,

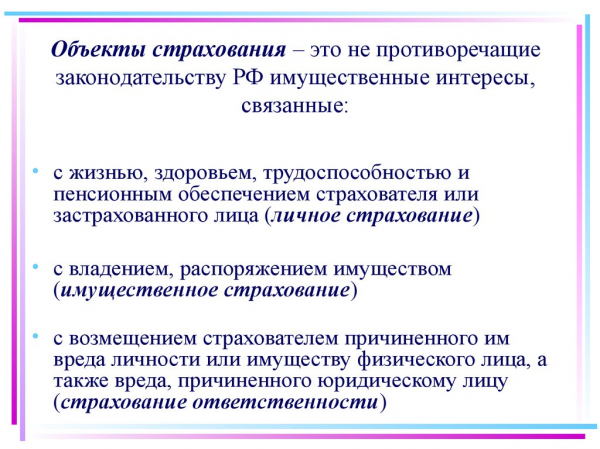

- с жизнью, здоровьем, трудоспособностью и

пенсионным обеспечением страхователя или

застрахованного лица (личное страхование)

- с владением, распоряжением имуществом

(имущественное страхование)

- с возмещением страхователем причиненного им

вреда личности или имуществу физического лица, а

также вреда, причиненного юридическому лицу

(страхование ответственности)

ОБОЛОЧКА

способы публичного освещения страховщиком или его

Страховое обязательство

Содержание

ВВЕДЕНИЕ. 3

ГЛАВА 1. ПОНЯТИЕ СТРАХОВАНИЯ И СТРАХОВЫХ ОБЯЗАТЕЛЬСТВ. 6

1.1. Понятие страхования. 6

1.2. Формы страхования. 16

1.3. Страховой риск и страховой случай. 19

1.4. Суброгация при страховании. 25

ГЛАВА 2. ДОГОВОР СТРАХОВАНИЯ.. 29

2.1. Существенные условия договора страхования. 29

2.2. Объекты страхования. 34

2.3. Форма договора страхования. 47

2.4. Стороны договора страхования. 52

ЗАКЛЮЧЕНИЕ. 62

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ.. 65

[Электронный ресурс]//URL: https://urveda.ru/kursovaya/strahovoe-obyazatelstvo/

Практически все граждане в своей повседневной деятельности сталкиваются с одной из самых распространенных форм договоров – договорами страхования, выступая в них в качестве либо страховщиков, либо страхователей.

Гражданский оборот немыслим без страховых отношений, а регулятивные возможности, которые содержатся в страховом обязательстве, используются многими гражданско-правовыми институтами.

Вместе с тем, суды постоянно дают разъяснения по вопросам применения норм о договорах страхования в российском законодательстве. Отечественное законодательство, регулирующее страховые правоотношения, крайне запутано. Множество нормативных актов, противоречащих друг другу, только ухудшают сложившееся положение.

Находясь лишь на пути к требуемому Арбитражным процессуальным кодексом РФ[1] единообразию, судебная практика подчас не может внести полную ясность в разрешение вопросов по страховым отношениям. Таким образом, большой груз проблем ложится на плечи законодателя, чье кардинальное вмешательство давно и обоснованно назрело.

Таким образом, налицо актуальность сформулированной темы дипломной работы, которая позволяет не только определить новые подходы к исследованию категории договоров страхования, но и систематизировать накопленные юридической наукой знания и правоприменительную практику.

Степень научной разработанности проблемы. Понятие договора страхования широко используется в юридической науке и правоприменительной практике, что обусловлено распространенностью данных договоров в гражданском обороте.

Отдельные стороны проблемы применения норм гражданского законодательства о договорах страхования, неоднократно рассматривались в правовой науке. Общетеоретические аспекты договоров кредита и займа разрабатывали такие ученые, как Фогельсон Ю.Б., Брагинский М.И., Петров Д.А. и другие.

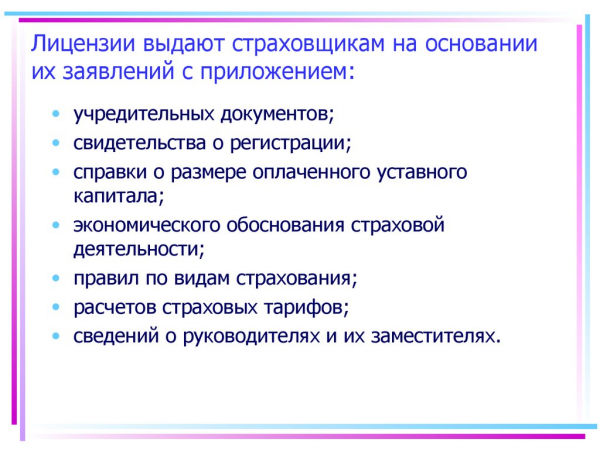

- учредительных документов;

- свидетельства о регистрации;

- справки о размере оплаченного уставного

капитала;

- экономического обоснования страховой

деятельности;

- правил по видам страхования;

- расчетов страховых тарифов;

- сведений о руководителях и их заместителях.

18. Субъекты страхования

Страхователь

агент

брокер

такого ущерба.

- Объектом страхования является страховой интерес

имущественного содержания

- Страховой интерес не должен быть противоправным

- Объект страхования является неотъемлемым

существенным условием договора страхования.

- Интерес должен быть отражен в договоре

- С убытками от участия в играх, лотереях, пари;

- С расходами, которые могут быть понесены в целях

освобождения заложников

26. Страховая сумма

Страховая сумма – это

максимальная величина страховой

выплаты, объем обязанностей,

которые принимает на себя

Установлена

федеральным

законом и (или)

определена

договором

Размер страховой премии

размер страховой

выплаты при

наступлении страхового

случая.

Размер страховой

выплаты при

случая.

- Личное страхование – не

устанавливается нормативных

ограничений

- Страхование ответственности – не

ограничений

- Страхование имущества – не должна

превышать стоимости имущества

- Страховая выплата – денежная

сумма, установленная федеральным

законом

(или)

договором

страхования

выплачиваемая

страховщиком

лицу,

выгодоприобретателю

наступлении страхового случая.