Малый и средний бизнес является частью экономической системы России. По оценке Минэкономразвития РФ 95% коммерческих организаций в РФ являются субъектами малого или среднего предпринимательства. Не удивительно, что его развитию уделяется большое внимание со стороны государства

Основные проблемы развития малого предпринимательства связаны с формированием новых механизмов реализации процессов развития малого бизнеса, и со слабым развитием законодательной базы в сфере малого предпринимательства РФ. Особенно актуальным в сложившихся условиях становится вопрос развития законодательства не только регулирующего развитие малого бизнеса, но и выступающего его поддержкой.

Вместе с тем снижение налогового бремени и упрощение налоговой отчетности для малого бизнеса должны сопрягаться с увеличением доли налогов, уплачиваемых субъектами малого бизнеса, в налоговых доходах федерального бюджета, бюджетов субъектов Российской Федерации и местных бюджетов. Очевидно, что решение таких противоречивых задач возможно только при максимально возможном вовлечении предпринимателей в легальный бизнес, увеличении их численности и численности работников на предприятиях малого бизнеса, росте объемов производства и товарооборота в них.

Показатели налоговых поступлений от специальных налоговых режимов для малого бизнеса свидетельствуют, что задача повышения вклада налоговых поступлений от этого сектора экономики в бюджетную систему страны не решена.

Введенные в России специальные налоговые режимы позволили в значительной мере снизить налоговую нагрузку на малый бизнес. Это положительно сказалось на развитии производства, оживлении инновационной деятельности. Упрощение же отчетности снизило издержки на ведение налогового учета и облегчило налоговое администрирование соответствующего контингента налогоплательщиков.

Таким образом, тема работы достаточно актуальна и значима в современных условиях развития российской экономики.

Целью работы является разработка теоретических и методических положений по формированию законодательной базы поддержки и управления развитием малого и среднего бизнеса, отвечающего условиям отечественной экономики, а также особенностям конкретного.

В данной работе нами ставятся следующие задачи:

1. Изучить понятие, субъекты, сфера деятельности и значение малого бизнеса в Российской Федерации;

2. Рассмотреть историю развития законодательства о малом предпринимательстве в РФ;

3. Осветить особенности правового регулирования малого бизнеса;

Система налогообложения предприятия малого бизнеса

... квалификационной работы представлена характеристика малого бизнеса как одного из направлений развития экономики государства, теоретический материал по системе налогообложения предприятий малого бизнеса, действующей в Российской Федерации ... превышает 25%, доля, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого бизнеса, не превышает 25% и в которых средняя ...

4. Определить количественные и качественные критерии малого и среднего предпринимательства как способ совершенствования правового регулирование;

5. Рассмотреть основные проблемы развития малого и среднего предпринимательства в России;

6. Раскрыть сущность государственной поддержки малого предпринимательства в субъектах РФ;

7. Осветить основные вопросы налогообложения малого и среднего предпринимательства;

8. Высказать предложения по совершенствованию законодательства в сфере правового регулирования малого и среднего предпринимательства в современной России.

Предметом исследования является совокупность вопросов теоретического, методического и практического характера, связанных с совершенствованием правового регулирования малого бизнеса в России на современном этапе.

Объектом исследования выступает сфера малого бизнеса Российской Федерации на примере общества с ограниченной ответственностью «Диалог» (ООО «Диалог»).

Практическая значимость проведенного исследования заключается в том, что оно доведено до конкретных рекомендаций по совершенствованию законодательства в сфере малого и среднего бизнеса, а полученные результаты могут быть использованы в качестве теоретической и методической базы в ходе изучения правовых аспектов малого предпринимательства в России.. Теоретические положения, выводы и практические рекомендации, связанные с укреплением роли и места предпринимательства при усилении государственного регулирования. Формы государственного регулирования малого предпринимательства в России

Для решения поставленных в работе задач использовался следующий комплекс методов:

1. теоретические;

2. эмпирические оценочно-диагностические методы;

3. количественный и качественный анализ изученного материала.

Теоретическую основу работы составили труды отечественных и зарубежных ученых в области права, экономики, бизнеса и предпринимательства. Исследование опирается на основные положения о малом бизнесе в российском законодательстве.

Заключение

Исторический опыт становления и развития налоговой системы свидетельствует о том, что последняя формируется и функционирует в тесной связи с экономической, политической и социальной ситуацией. Неоднократные попытки государства увеличить доход бюджета за счет жестких мер приводили к временным положительным эффектам, которые перерастали в длительные периоды стагнации всей экономики и препятствовали развитию предпринимательской деятельности. Лояльная налоговая политика государства в силу специфики российского налогоплательщика приносила в отдельные периоды истории не меньший урон бюджетной системе страны. Таким образом, до настоящего момента процессы реформирования российского налогового законодательства, в том числе и в отношении малого и среднего предпринимательства, еще окончательно не завершены, а их результаты в очередной раз ощутит на себе бюджетная система государства.

Отсутствие адекватных официальных статистических данных о налоговых поступлениях от разных категорий налогоплательщиков — малых, средних, крупных не позволяет оценить эффективность общепринятой налогообложения при ее применении субъектами малого и среднего предпринимательства, равно как и провести ее сравнение со специальными налоговыми режимами, действующими в отношении малого и среднего бизнеса.

Формы государственного предпринимательства в России

... картины предпринимательского бизнеса во всех странах с рыночно ориентированной экономикой. Его особенности в современной России обусловливаются наличием четырёх обстоятельств. Во-первых, в Российской Федерации современное государственное предпринимательство выступает как ...

Однако из всего выше изложенного можно сделать вывод, что специальные режимы налогообложения значительно способствуют развитию малого и среднего предпринимательства в стране, следовательно, в этой области можно ожидать дальнейшее реформирование.

Вместе с тем малый бизнес является рыночным институтом, обеспечивающим решение экономических и социальных задач, в том числе формирование конкурентной среды, насыщение рынка товарами и услугами, обеспечение занятости, увеличение налоговых поступлений в бюджеты всех уровней (в первую очередь — в местные и региональные бюджеты).

Государство понимает важность МСП в экономике, и на основе мирового опыта стремится создавать благоприятные условия для развития МСП с целью увеличения вклада в ВВП страны. Но каждому уровню экономического развития соответствует свой уровень законодательного регулирования и развития МСП. Поэтому достичь мирового уровня вклада МСП (40-70%) в ВВП единовременно или за короткий период времени невозможно, даже, приложив все усилия и приведя все нормы, регулирующие МСП, к мировым стандартам и правилам. Современное законодательство в России содержит нормы, позволяющие улучшить условия ведения малого и среднего и среднего бизнеса и увеличивать вклад МСП в экономику страны.

В условиях политической нестабильности плохо действуют ранее созданные регуляторы, актуальным для государства становится поиск новых форм и методов поддержки малого и среднего и среднего бизнеса.

II. Налог на доходы физических лиц

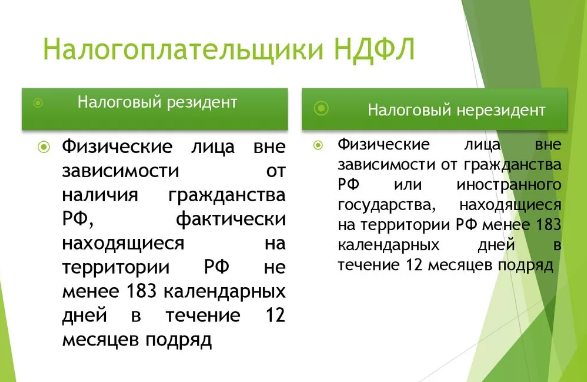

Налогоплательщики

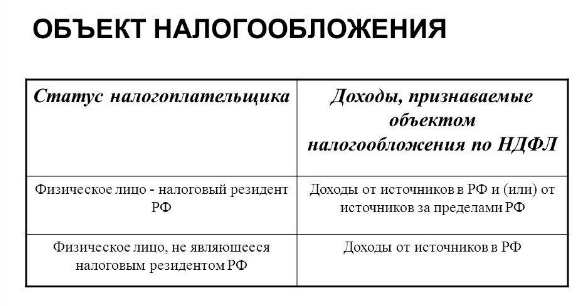

Объект налогообложения

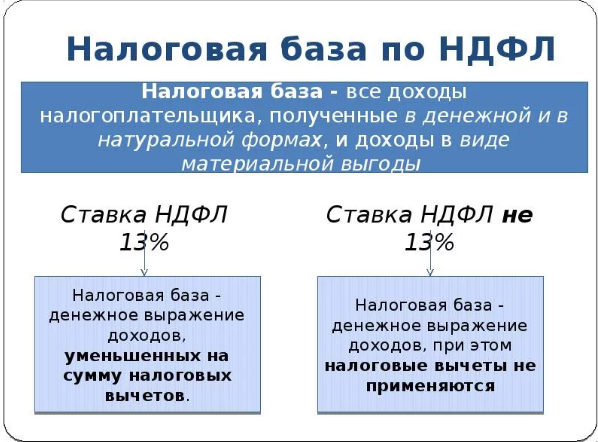

4. Налоговая база

Налоговый период

Календарный год

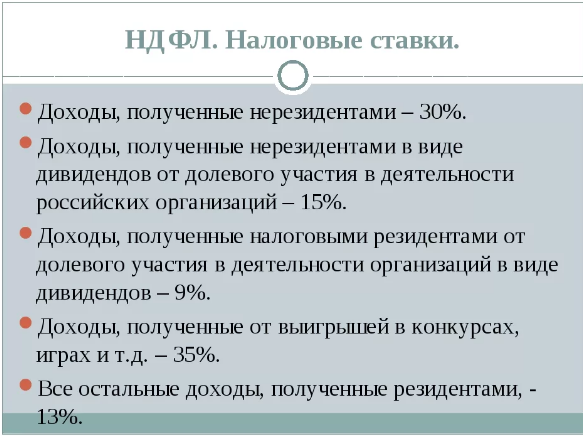

Налоговая ставка

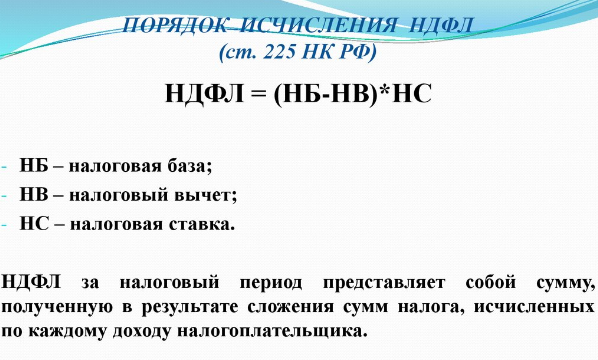

Порядок исчисления

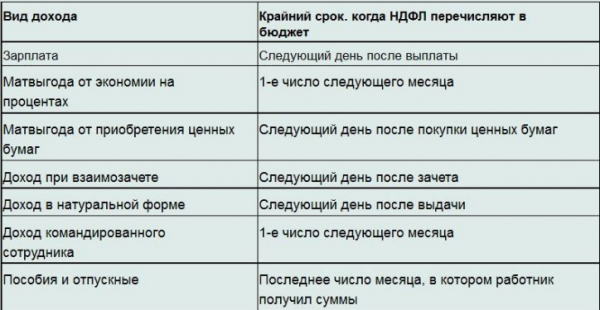

Порядок и сроки уплаты

Для того чтобы самостоятельно уплатить НДФЛ, лицу, необходимо заполнить налоговую декларацию по форме 3-НДФЛ согласно итогам налогового года. В том случае, если налог уплачивается в связи с получением прибыли от работы “фрилансером” – это также необходимо указывать в соответствующей графе.

Сама форма НДФЛ представляет собой некий бланк, в состав которого входит 19 страниц. Ее заполнением можно заняться самостоятельно либо обратиться к квалифицированным юристам. Услуги юриста для данного вида работы стоит порядка 300 рублей. Стоит отметить, что все страницы должны в обязательном порядке быть пронумерованными, иначе могут возникнуть неприятности, вплоть до штрафа.

НДФЛ сдается по месту регистрации налогоплательщика, и при необходимости к ней можно прикладывать сопровождающие документы (какие именно укажут сами налоговики).

Если говорить о сроках уплаты НДФЛ, то последним днем считается 15 число по окончанию действия отчетного периода. В том случае, если осуществляется оплата дохода, за которые налоговые агенты не удержали налог, то это осуществляется в 2 раза ровно по половине суммы – не позднее 30 календарных дней с момента получения уведомления из налоговой. При этом вторая выплата должна быть не поздней месяца с момента первой оплаты.

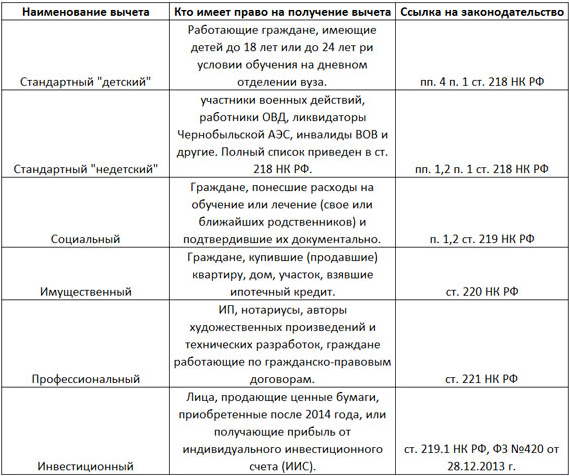

Налоговые льготы

В Российской Федерации предусмотрены в 2017 году такие базовые льготы по НДФЛ (налогу на доходы физических лиц), как полное освобождение от обязанности его уплачивать и денежные компенсации в форме налоговых вычетов.

Налогом не облагаются следующие доходы: стипендии, выплаты матерям с детьми, пособия для неработающих граждан, малообеспеченных и многодетных семейств, алименты, компенсации за командировки, гранты на развитие фермерского хозяйства, разовая (в течение 12-месячного срока) помощь в объеме до 4 тыс. руб. и некоторые другие (217-я ст. действующего Налогового Кодекса РФ).

Среди налоговых вычетов выделяют стандартные, социальные, имущественные, профессиональные, инвестиционные.

III.Задача

У ОАО «Пятачок» за налоговый период имеются следующие данные: 1) реализовано изделий – 68 000 шт.; 2) цена изделия – 5 845 руб. (с учетом НДС); 3) расходы, относящиеся к реализованной продукции, – 104 600 000 руб., из них: а) стоимость использованных в производстве материалов – 30 500 000 руб.; б) оплата труда сотрудников, занятых в производстве, – 44 100 000 руб.; в) сумма начисленной амортизации – 30 000 000 руб.; 4) прочие расходы с учетом начисленных налогов – 9 931 000 руб., в том числе представительские расходы сверх установленных норм – 931 000 руб.; 5) потери от стихийных бедствий – 576 000 руб.; 6) доходы, полученные от сдачи имущества в аренду, – 410 000 руб.; 7) сумма списанной дебиторской задолженности – 780 300 руб.; 8) штрафы, полученные за нарушение договоров поставки продукции, – 99 000 руб. На 1 января налогового периода у ОАО «Пятачок» имеется неперенесенный убыток, полученный в прошлом налоговом периоде в размере 98 000 000 руб. Определить общую сумму НПО, подлежащую уплате в бюджет ОАО «Пятачок» (с распределением по уровням бюджета).

Решение:

1) Оптовая цена предприятия за налоговый период:

5 845 руб. * 100 / 118 = 4 953 руб.

2) Доход от реализации изделий за налоговый период:

68 000 шт. * 4 953 руб. = 336 830 508 руб.

3) Расходы, связанные с производством и реализацией за налоговый период:

104 600 000 руб. + (9 931 000 руб. – 931 000 руб.) = 113 600 000 руб.

4) Внереализационные доходы за налоговый период:

410 000 руб. + 99 000 руб. = 509 000 руб.

5) Внереализационные расходы за налоговый период:

576 000 руб. + 780 300 руб. = 1 356 300 руб.

6) Налоговая база по налогу на прибыль за налоговый период:

336 830 508 руб. – 113 600 000 руб. + 509 000 руб. – 1 356 300 руб. =

222 383 208 руб.

7) Налогоплательщик вправе уменьшить налоговую базу на сумму убытка, полученного по итогам предыдущего налогового периода, но не более чем на 50%.

Сумма уменьшения налоговой базы равна:

336 830 508 руб. * 50% / 100% = 168 415 254 руб.

По условию задачи убыток предыдущего периода составил 98 000 000 руб., т.е. меньше 168 415 254 руб.

Тогда налоговая база по налогу на прибыль уменьшается на всю сумму фактически полученного убытка за предыдущий налоговый период и будет равна:

222 383 700208 руб. – 98 000 000 руб. = 124 383 208 руб.

124 383 208 руб. * 20 / 100 = 24 876 642 руб.

9) Рассчитаем распределение налога на прибыль по уровням бюджета:

- перечисление в федеральный бюджет

3% * 24 876 642 руб. = 746 299,3 руб.

- перечисление в бюджет субъекта РФ

17% * 24 876 642 руб. = 24 130 342,7 руб.

Ответ: сумма налога на прибыль, подлежащая уплате в бюджет, которую ООО «Пятачок» должно заплатить по итогам налогового периода, равна 24 876 642руб., из них 746 299,3 руб. – в федеральный бюджет, 24 130 342,7 руб. – в бюджет субъекта РФ.

Список литературы

[Электронный ресурс]//URL: https://urveda.ru/referat/pravovoe-regulirovanie-malogo-biznesa/

1. Барулин С.В., Жирова Г.В. Специальные налоговые режимы: теоретические и организационные основы // Финансы. — 2012. — № 10.

2. Бахмудов М.М. Система государственной поддержки малых предприятий в регионе. Дис. канд. экон. наук. Махачкала, 2011.

3. Блинова С. Упростить отчетность малым // Расчет. — 2012. — №1. –

4. Бондаренко А.А. Страхование малого бизнеса в России // Практика международного бизнеса. — 2001. -№4. .

5. Булакова И.В. Формы и способы налоговой поддержки малого предпринимательства // Законодательство и экономика. — 2016. — № 7.

6. Бухвальд Е.М. Малый бизнес и формирование благоприятной предпринимательской среды в российской экономике // Вестник Российского гуманитарного научного фонда. — 2016. — № 1.

7. Власов В.И., Крапивин О.М. Комментарий к законодательству о малых предприятиях. — М.: ЮНИТИ, 2001.

8. Горфинкель В.Я., Швандар В.А. Малые предприятия. Организация, экономика, учет, налоги: Учебное пособие. М.: Юнити, 2011.

9. Зингеева С. Б. Проблемы и перспективы развития малого и среднего бизнеса в России // Проблемы современной экономики. — 2016. — №3. .

10. Клинов Н. Субъекты малого предпринимательства: принятие управленческих решений // Финансовая газета. — 2015. — №5.

11. Кольцева Т.А. Налогообложение субъектов малого предпринимательства // Финансы. — 2012. — № 8.

12. Лапуста М.Г. Малое предпринимательство: учебник. – М.: ИНФРА-М, 2013..

13. Морозова Т.В. Малые предприятия: налогообложение, учет и отчетность. — М.: «Юстицинформ», 2014.

14. Табатадзе Р.В. Организационно-экономический механизм воздействия на эффективность малого бизнеса (На примере предприятий легкой промышленности).

Дис. канд. экон. наук. М., 2012..

Справка о результатах проверки КР на наличие заимствований

___________________________________

Ф.И.О. автора контрольной работы

Вариант контрольной работы: 12 .

Информация документе:

Имя исходного файла:

налоги (М-12 вариант).docx

Тип документа:

КР

|

Доля в тексте |

Ссылка |

Дата |

Найдено в |

|

|

7,25% |

Журнал ВАК :: УПРАВЛЕНИЕ ЭКОНОМИЧЕСКИМИ СИСТЕМАМИ — Законодательное регулирование малого и среднего предпринимательства как базовое условие его развития. |

http://uecs.ru |

16.11.2016 |

Модуль поиска Интернет |

|

4,69% |

Правовое регулирование налогообложения малого предприятия — Реферат |

Раньше 2011 года |

Модуль поиска Интернет |

|

|

4,25% |

Журнал ВАК :: УПРАВЛЕНИЕ ЭКОНОМИЧЕСКИМИ СИСТЕМАМИ — Законодательное регулирование малого и среднего предпринимательства как базовое условие его развития. (1/2) |

http://uecs.ru |

02.10.2016 |

Модуль поиска Интернет |

|

4,22% |

Все о малом предпринимательстве. Полное практическое руководство |

http://lib.rus.ec |

Модуль поиска Интернет |

|

|

3,77% |

реферат : Налоговая система Российской Федерации и проблемы ее совершенствования — twidler.ru |

http://twidler.ru |

22.02.2016 |

Модуль поиска Интернет |

|

2,2% |

35-Налоги и налогообложение (основной учебник).pdf |

http://lib.rfei.ru |

раньше 2011 года |

Модуль поиска Интернет |

|

2,14% |

Налог на прибыль организации (1/3) |

http://center-yf.ru |

23.08.2016 |

Модуль поиска Интернет |

|

1,93% |

«Все рефераты» Совершенствование налогообложения прибыли промышленных предприятий в период рыночной трансформации Российской экономики |

http://all-referats.com |

раньше 2011 года |

Модуль поиска Интернет |

|

1.57% |

Выездная налоговая проверка по налогу на прибыль организации |

http://knowledge.allbest.ru |

раньше 2011 года |

Модуль поиска Интернет |

|

1,56% |

Прибыль функции и сущность |

раньше 2011 года |

Модуль поиска Интернет |

|

|

1,45% |

Концептуальная модель теории налогов*(1) (2/2) |

http://vkaznu.ru |

раньше 2011 года |

Модуль поиска Интернет |

|

0,99% |

а |

http://lawdiss.org.ua |

08.01.2016 |

Модуль поиска Интернет |

|

0,98% |

Развитие налогообложения субъектов малого предпринимательства как фактор увеличения доходной базы консолидированного бюджета субъекта РФ — тема научной работы, скачать автореферат диссертации по экономике бесплатно, 08.00.10 — специальность ВАК РФ |

http://economy-lib.com |

раньше 2011 года |

Модуль поиска Интернет |

|

0,96% |

120517.zip/120517-1.pdf |

http://ieml.ru |

06.04.2016 |

Модуль поиска Интернет |

|

0,92% |

http://bestreferat.ru |

раньше 2011 года |

Модуль поиска Интернет |

|

|

0,75% |

http://www.hse.ru/pubs/lib/data/access/ram/ticket/83/1436287954448d332e299bce63eaca0c780ae15029/%D0%AD%D0%A1%D0%B8%D0%9F%204%20(%D0%BC%D0%B0%D0%BA%D0%B5%D1%82).doc.pdf (6/17) |

http://hse.ru |

раньше 2011 года |

Модуль поиска Интернет |

|

0,68% |

Кратко о налогообложении хозяйствующих субъектов. Проблемы теории и практики деятельности правоприменительных органов |

http://auditfin.com |

раньше 2011 года |

Модуль поиска Интернет |

|

0,63% |

Порядок исчисления и уплаты налога |

http://mykonspekts.ru |

раньше 2011 года |

Модуль поиска Интернет |

|

0,6% |

Реферат скачать «НК РФ Налоговый контроль проводится должностными лицами налоговых органов в пределах своей компетенции посредством» |

раньше 2011 года |

Модуль поиска Интернет |

|

|

0,54% |

А |

http://lawdiss.org.ua |

раньше 2011 года |

Модуль поиска Интернет |

|

0,57% |

Не указано |

Не указано |

раньше 2011 года |

Модуль поиска Интернет |

Информация формируется автоматически системой «Антиплагиат» при проверке.

Уникальность текста: 78,94%

______________ ____________ ______________ Митрофанова И.А.

Подпись студента Расшифровка подпись препода- расшифровка подписи

Подписи вателя

______________________ _____________________

Дата Дата

Оглавление

I. Научный реферат на тему

«Правовое регулирование налогообложения малого и среднего бизнеса». . . .3

Введение . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 3

1. Теоретическое аспекты малого и среднего бизнеса . . . . . . . . . . . . . . . . . . . . 6

1.1. Понятие и сущность малого бизнеса в России. . . . . . . . . . . . . . . . . . . . . . . 6

1.2. Основные этапы развития малого бизнеса. . . . . . . . . . . . . . . . . . . . . . . . . . 9

1.3. Особенности применения общей и упрощенной систем налогообложения . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 15

2. Анализ системы налогообложения субъекта малого предпринимательства ООО «Диалог» . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 21

2.1. Общая характеристика деятельности ООО «Диалог». . . . . . . . . . . . . . . .21

2.2. Анализ налоговых платежей предприятия. . . . . . . . . . . . . . . . . . . . . . . . . .23

3. Совершенствование правового регулирования налогообложения малого и среднего бизнеса . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .33

3.1. Пути совершенствование правового регулирования налогообложения малого и среднего бизнеса . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .33

Заключение . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 36

II. Налог на доходы физических лиц (НДФЛ) . . . . . . . . . . . . . . . . . . . . . . . . . .38

1. Роль и место налога в налоговой системе РФ . . . . . . . . . . . . . . . . . . . . . . . .38

2. Налогоплательщики . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .39

3. Объект налогообложения . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 39

4. Налоговая база . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 39

5. Налоговый период . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 40

6. Налоговая ставка . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 40

7. Порядок исчисления . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .41

8. Порядок и сроки уплаты . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 41

9. Налоговые льготы . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .42

III. Задача . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . .44

Список использованных источников . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . . 46

Справка о результатах проверки КР на наличие заимствований . . . . . . . . . . .48

I. Научный реферат на тему «Правовое регулирование налогообложения малого и среднего бизнеса»

Введение

Малый и средний бизнес является частью экономической системы России. По оценке Минэкономразвития РФ 95% коммерческих организаций в РФ являются субъектами малого или среднего предпринимательства. Не удивительно, что его развитию уделяется большое внимание со стороны государства

Основные проблемы развития малого предпринимательства связаны с формированием новых механизмов реализации процессов развития малого бизнеса, и со слабым развитием законодательной базы в сфере малого предпринимательства РФ. Особенно актуальным в сложившихся условиях становится вопрос развития законодательства не только регулирующего развитие малого бизнеса, но и выступающего его поддержкой.

Вместе с тем снижение налогового бремени и упрощение налоговой отчетности для малого бизнеса должны сопрягаться с увеличением доли налогов, уплачиваемых субъектами малого бизнеса, в налоговых доходах федерального бюджета, бюджетов субъектов Российской Федерации и местных бюджетов. Очевидно, что решение таких противоречивых задач возможно только при максимально возможном вовлечении предпринимателей в легальный бизнес, увеличении их численности и численности работников на предприятиях малого бизнеса, росте объемов производства и товарооборота в них.

Показатели налоговых поступлений от специальных налоговых режимов для малого бизнеса свидетельствуют, что задача повышения вклада налоговых поступлений от этого сектора экономики в бюджетную систему страны не решена.

Введенные в России специальные налоговые режимы позволили в значительной мере снизить налоговую нагрузку на малый бизнес. Это положительно сказалось на развитии производства, оживлении инновационной деятельности. Упрощение же отчетности снизило издержки на ведение налогового учета и облегчило налоговое администрирование соответствующего контингента налогоплательщиков.

Таким образом, тема работы достаточно актуальна и значима в современных условиях развития российской экономики.

Целью работы является разработка теоретических и методических положений по формированию законодательной базы поддержки и управления развитием малого и среднего бизнеса, отвечающего условиям отечественной экономики, а также особенностям конкретного.

В данной работе нами ставятся следующие задачи:

1. Изучить понятие, субъекты, сфера деятельности и значение малого бизнеса в Российской Федерации;

2. Рассмотреть историю развития законодательства о малом предпринимательстве в РФ;

3. Осветить особенности правового регулирования малого бизнеса;

4. Определить количественные и качественные критерии малого и среднего предпринимательства как способ совершенствования правового регулирование;

5. Рассмотреть основные проблемы развития малого и среднего предпринимательства в России;

6. Раскрыть сущность государственной поддержки малого предпринимательства в субъектах РФ;

7. Осветить основные вопросы налогообложения малого и среднего предпринимательства;

8. Высказать предложения по совершенствованию законодательства в сфере правового регулирования малого и среднего предпринимательства в современной России.

Предметом исследования является совокупность вопросов теоретического, методического и практического характера, связанных с совершенствованием правового регулирования малого бизнеса в России на современном этапе.

Объектом исследования выступает сфера малого бизнеса Российской Федерации на примере общества с ограниченной ответственностью «Диалог» (ООО «Диалог»).

Практическая значимость проведенного исследования заключается в том, что оно доведено до конкретных рекомендаций по совершенствованию законодательства в сфере малого и среднего бизнеса, а полученные результаты могут быть использованы в качестве теоретической и методической базы в ходе изучения правовых аспектов малого предпринимательства в России.. Теоретические положения, выводы и практические рекомендации, связанные с укреплением роли и места предпринимательства при усилении государственного регулирования. Формы государственного регулирования малого предпринимательства в России

Для решения поставленных в работе задач использовался следующий комплекс методов:

1. теоретические;

2. эмпирические оценочно-диагностические методы;

3. количественный и качественный анализ изученного материала.

Теоретическую основу работы составили труды отечественных и зарубежных ученых в области права, экономики, бизнеса и предпринимательства. Исследование опирается на основные положения о малом бизнесе в российском законодательстве.