ликвидность платежеспособность баланс

Платежеспособность является одним из показателей, характеризующих финансовое состояние предприятия.

Анализ платёжеспособности позволяет изучить и оценить способность предприятия генерировать денежные средства в размере и в сроки, необходимые для осуществления планируемых расходов и, таким образом, определить способность предприятия отвечать по своим обязательствам. Такой анализ необходим не только для самого предприятия с целью оценки и прогнозирования его дальнейшей деятельности, но и для его партнеров и потенциальных инвесторов. Так, например, прежде чем выдавать кредит, банк должен удостовериться в кредитоспособности заёмщика. То же должны сделать и предприятия, которые собираются вступать в экономические отношения друг с другом. Особенно важно знать о финансовых возможностях партнера, если возникает вопрос о предоставлении ему кредита или отсрочки платежа.

Важная роль в реализации этих задач отводится анализу платежеспособности и кредитоспособности предприятия. Он позволяет изучить и оценить обеспеченность предприятия и его структурных подразделений собственными оборотными средствами в целом, а также по отдельным подразделениям, определить показатели платежеспособности предприятия, установить методику рейтинговой оценки заемщиков и степени риска банков.

Анализу платёжеспособности предприятия уделяется много внимания. Всё это и обуславливает актуальность вопроса, исследуемого в данной теме.

Целью курсовой работы является выявление перспектив повышения платежеспособности предприятия и причин возникновения банкротства.

В процессе работы были поставлены

изучение понятия платежеспособности

рассмотрение методики анализа причин возникновения банкротства

проведение анализа показателей платежеспособности

определить перспективы по повышению платежеспособности предприятия и предотвращение риска банкротства.

Объектом в курсовой работе является финансовая деятельность ОАО «Восток»

Предмет исследования — состояние платежеспособности предприятия ОАО НПП «Восток».

Информационной базой для исследования послужили материалы нормативного и методического характера, учебные пособия по экономическому анализу: Алексеева А.И., Пласкова Н.С. и др.

1. Теоретические аспекты анализа платежеспособности предприятия, .1 Понятие платежеспособности предприятия

Одним из показателей, характеризующих финансовое состояние предприятия, является его платежеспособность, т.е. возможность наличными денежными ресурсами своевременно погасить свои платежные обязательства.

Анализ возможности банкротства предприятия (2)

... анализа финансового состояния организации ОАО «Спектр». Для этого необходимо решить три задачи:1. Оценка финансовой устойчивости организации ОАО «Спектр»2. Оценка вероятности банкротства предприятия ... ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние не является ... запасы отражены по текущим ценам, ранее оприходованные запасы - по ценам, ...

Платежеспособность оказывает положительное влияние на выполнение производственных планов и обеспечение нужд производства необходимыми ресурсами. Поэтому платежеспособность как составная часть хозяйственной деятельности направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективного его использования.

Чтобы выжить в условиях рыночной экономики и не допустить банкротства предприятия, нужно хорошо знать, как управлять финансами, какой должна быть структура капитала по составу и источникам образования, какую долю должны занимать собственные средства, а какую — заемные.

Главная цель анализа платежеспособности — своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения платежеспособности. [5]

Анализом платежеспособности предприятия занимаются не только руководители и соответствующие службы предприятия, но и его учредители, инвесторы. С целью изучению эффективности использования ресурсов, банки для оценки условий кредитования, определение степени риска, поставщики для своевременного получения платежей, налоговые инспекции для выполнения плана поступления средств в бюджет и т.д. В соответствии с этим анализ делится на внутренний и внешний. Внутренний анализ проводится службами предприятия, и его результаты используются для планирования, прогнозирования и контроля. Его цель — установить планомерное поступление денежных средств и разместить собственные и заемные средства таким образом, чтобы обеспечить нормальное функционирование предприятия, получение максимума прибыли и исключение банкротства.

Внешний анализ осуществляется инвесторами, поставщиками материальных и финансовых ресурсов, контролирующими органами на основе публикуемой отчетности. Его цель — установить возможность выгодно вложить средства, чтобы обеспечить максимум прибыли и исключить риск потери.

Основными источниками информации для анализа платежеспособности предприятия служат бухгалтерский баланс (форма №1), отчет о финансовых результатах (форма №2), отчет о движении капитала (форма №3) и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса. Анализ платежеспособности предприятия осуществляют путем соизмерения наличия и поступления средств с платежами первой необходимости. Различают текущую и ожидаемую (перспективную) платежеспособность. Текущая платежеспособность определяется на дату составления баланса. Предприятие считается платежеспособным, если у него нет просроченной задолженности поставщикам, по банковским ссудам и другим расчетам. Ожидаемая (перспективная) платежеспособность определяется на конкретную предстоящую дату путем сравнения суммы его платежных средств со срочными (первоочередными) обязательствами предприятия на эту дату. При анализе платежеспособности, кроме количественных показателей, следует изучить качественные характеристики, не имеющие количественного изменения, которые могут, охарактеризованы, как зависящие от финансовой гибкости предприятия. [8]

Договор продажи предприятия

... покупателю в составе предприятия обязательств, исполнение которых покупателем невозможно при ... договоры, действующие на дату продажи бизнеса, остаются в силе, а права и обязанности работодателя переходят к покупателю бизнеса. Часть предприятия может быть продана по правилам договора купли-продажи предприятия ... права на обозначения, индивидуализирующие предприятие, его продукцию, работы и услуги ...

Финансовая гибкость характеризуется способностью предприятия противостоять неожиданным перерывам в поступлении денежных средств в связи с непредвиденными обстоятельствами. Это означает способность брать в долг из различных источников, увеличивать акционерный капитал, продавать и перемещать активы, изменять уровень и характер деятельности предприятия, чтобы выстоять в изменяющихся условиях.

Всякое предприятие, осуществляющее коммерческую деятельность, вступает в отношения с налоговыми органами, банками, другими предприятиями (поставщиками и потребителями) и т.д. В процессе этих отношений у предприятия возникают обязательства, которые могут привести к тому, что предприятие станет должником и будет обязано в некоторый срок совершить в пользу другого лица определенные действия, а именно: произвести платеж, поставить товар, исполнить услугу и т.д.

Кредитор имеет право требовать от должника исполнения обязательств, а также возмещения убытков, причиненных неисполнением или ненадлежащим исполнением обязательств.

Обязательства предприятия, возникающие в ходе его финансово-хозяйственной деятельности, имеют определенные сроки исполнения.

Нарушение сроков исполнения обязательств ведет к возникновению у контрагентов рисков. Чем больше рисков создает предприятие контрагентам, чем чаще и длительнее оно задерживает исполнение обязательств, тем ненадежнее оно выглядит в глазах партнеров, контрагентов, собственных работников и т.д. Такое предприятие обретает репутацию ненадежного партнера, недобросовестного плательщика, налогоплательщика, работодателя и т.д. Ненадежное исполнение обязательств свидетельствует о:

- необязательности как о стиле взаимодействия с партнерами, если предприятие располагает ресурсами, достаточными для выполнения имеющихся обязательств;

— дефиците или кризисе возможностей для исполнения обязательств. Необязательность как стиль взаимодействия влечет за собой, как правило, отказ партнеров от взаимодействия, штрафы и иные санкции, предусмотренные законодательством и договорами, но, в конечном счете, партнеры или кредиторы сохраняют шанс на погашение обязательств без особого ущерба. Когда предприятие испытывает дефицит или кризис возможностей для исполнения имеющихся обязательств, возникает вопрос, способно ли оно в полной мере, т.е. без ущерба, удовлетворить кредиторов. И здесь не принципиально, способно ли оно удовлетворить одних кредиторов в ущерб другим. Важно, способно ли предприятие удовлетворить без ущерба всех кредиторов в надлежащие сроки, платежеспособно ли оно? Предприятие, которое из режима своевременного исполнения обязательств переходит в кризисную зону ненадежного исполнения, исполнения со сбоями и срывами, вплоть до безнадежного состояния, становится как партнер неплатежеспособный, или несостоятельным, наносящим ущерб своим кредиторам. Очевидно, что неплатежеспособность есть некая переменная характеристика, которая может иметь разные градации — от эпизодической до устойчивой и хронической неплатежеспособности. [2]

Устойчивая и хроническая неплатежеспособность предприятия с финансовой точки зрения означает, что такое предприятие:

- поглощает (с задержкой или безнадежно) ресурсы или средства кредиторов: их товары, деньги и услуги. Это средства банков, других предприятий, собственных работников, акционеров и т.д.;

- формирует недоимки по налогам и иным обязательным платежам, что блокирует из-за дефицита средств в полной мере исполнение бюджета, выплату пенсий и т.д.

Иными словами, неплатежеспособное предприятие является носителем финансового ущерба кредиторам, оказывает на них депрессирующее влияние путем изъятия их ресурсов. Как правило, несущие ущерб кредиторы пытаются теми или иными методами, в том числе судебными, истребовать исполнение отдельных обязательств, действуя разрозненно, и независимо друг от друга. Обычно успехи одних кредиторов становятся известны другим, которые также выставляют свои требования. Рано или поздно кредиторы вынуждены прийти к согласованным совместным действиям.

Финансовая санация предприятия и процедура банкротство предприятия

... (банкротстве). Объектом исследования данной курсовой работы является предприятие ОАО «Автобус». Цель данной работы заключается в диагностике экономического состояния предприятия и вероятности его банкротства. Данная работа ... должник не в состоянии отвечать по своим обязательствам перед кредиторами. Виды банкротства: Фиктивное банкротство (Fictitious bankruptcy) - Заведомо ложное объявление ...

В конечном счете, неплатежеспособное предприятие ставит своих кредиторов (и государство в том числе) перед выбором:

- или дать предприятию некий контролируемый шанс на преодоление внутреннего финансового кризиса, на финансовое оздоровление, что может быть реализовано в рамках некоторого ограниченного во времени (временного) соглашения;

- или выставить требования о ликвидации данного предприятия и продажи его имущества, чтобы за счет этого удовлетворить полностью или хотя бы частично требования кредиторов.

Однако здесь выбор стоит не только перед кредиторами. Сам должник, оценивая собственное кризисное состояние и свою неспособность к расчету по обязательствам, может поставить вопрос о диалоге с кредиторами или о собственной ликвидации как предприятия. Цивилизованная процедура ликвидации должника, продажи его имущества и расчета с кредиторами называется банкротством предприятия. Рассматривая дело о банкротстве, суд может и не объявлять предприятие банкротом, а пойти по пути попыток финансового оздоровления предприятия.

В настоящее время большинство предприятий находятся в затруднительном финансовом состоянии. Взаимные неплатежи между хозяйствующими субъектами, высокие налоговые и банковские процентные ставки приводят к тому, что предприятия оказываются неплатежеспособными. Внешним признаком несостоятельности предприятия является приостановление его текущих платежей и неспособность удовлетворить требования кредиторов в течение трех месяцев со дня наступления сроков их исполнения. Основная цель проведения предварительного анализа финансового состояния предприятия — обоснование решения о признании структуры баланса неудовлетворительной, а предприятия — неплатежеспособным в соответствии с системой критериев, утвержденных законодательством. Анализ и оценка структуры баланса предприятия проводится на основе показателей: коэффициента текущей ликвидности; коэффициента обеспеченности собственными средствами. Основанием для признания структуры баланса неудовлетворительной, а предприятия — неплатежеспособным является одно из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

- коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение менее 0,1.

Коэффициент текущей ликвидности характеризует общую обеспеченность предприятия оборотными средствами для ведения хозяйственной деятельности и своевременного погашения срочных обязательств предприятия. [7]

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости.

1.2 Методика расчета показателей платежеспособности

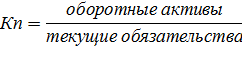

Платежеспособность предприятия выступает в качестве внешнего проявления финансовой устойчивости, сущностью которой является обеспеченность оборотных активов долгосрочными источниками формирования. Большая или меньшая текущая платежеспособность (или неплатежеспособность) обусловлена большей или меньшей степенью обеспеченности (или необеспеченности) оборотных активов долгосрочными источниками. Прогнозируемые платежные возможности организации при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов (с учетом компенсации осуществленных затрат) отражает коэффициент покрытия (коэффициент ликвидности): [8]

Данный коэффициент показывает, в какой степени предприятия способно погасить свои текущие обязательства за счет оборотных средств. Нижним пределом коэффициента покрытия можно считать 1.0.

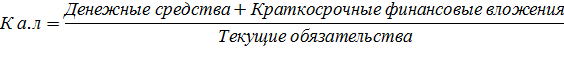

Мгновенную платежеспособность предприятия характеризует коэффициент абсолютной ликвидности, показывающий, какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности. Краткосрочные обязательства включают: краткосрочные кредиты банков и прочие краткосрочные займы, краткосрочную кредиторскую задолженность, включая задолженность по дивидендам, резервы предстоящих расходов и платежей, прочие краткосрочные пассивы. Показатель рассчитывается по формуле:

Нормальное ограничение, распространенное в экономической литературе, означает, что каждый день подлежат погашению 20% краткосрочных обязательств предприятия или, другими словами, в случае поддержания остатка денежных средств на уровне отчетной даты (преимущественно за счет обеспечения равномерного поступления платежей от контрагентов) краткосрочная задолженность, имеющая место на отчетную дату, может быть погашена за 5 дней (1: 0,2).

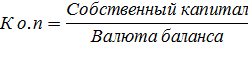

Общая платежеспособность предприятия определяется, как способность покрыть все обязательства предприятия (краткосрочные и долгосрочные) всеми ее активами. Коэффициент общей платежеспособности рассчитывается по формуле:

Естественным является следующее ограничение для коэффициента:

Основным фактором, обусловливающим общую платежеспособность, является наличие у предприятия реального собственного капитала. [8]

Сами по себе эти коэффициенты не несут серьезной смысловой нагрузки, однако, взятые за ряд временных интервалов, они достаточно полно характеризуют работу предприятия.

Основанием для признания структуры баланса неудовлетворительной, а предприятия — неплатежеспособным является выполнения одного из следующих условий:

- коэффициент текущей ликвидности на конец отчетного периода имеет значение менее 2;

- коэффициент обеспеченности собственными средствами на конец отчетного периода — не менее 0.1.

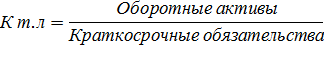

Платежеспособность предприятия с учетом предстоящих поступлений от дебиторов характеризует коэффициент текущей ликвидности. Он показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности:

Нормальное ограничение означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги. Для повышения уровня текущей ликвидности необходимо способствовать росту обеспеченности запасов собственными оборотными средствами, для чего следует увеличивать собственные оборотные средства и обоснованно снижать уровень запасов.

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости:

Он определяется как отношение разности между объемами источников собственных средств (реальный собственный капитал) и фактической стоимостью основных средств и прочих внеоборотных активов к фактической стоимости находящихся в наличии у предприятия оборотных средств в виде производственных запасов, незавершенного производства, готовой продукции, денежных средств, дебиторских задолженностей и прочих оборотных активов.

В зависимости от полученных конкретных значений k т.л. и kоп. анализ и оценка структуры баланса развиваются по двум направлениям: [8]

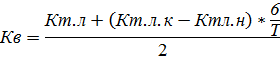

а) в случае, если хотя бы один из этих коэффициентов меньше предельно допустимого значения, следует определить коэффициент восстановления платежеспособности за 6 месяцев

где: k т.л.к — фактическое значение коэффициента текущей ликвидности

(k т.лн ) — начале отчетного периода;

- нормативное значение коэффициента текущей ликвидности

Т — отчетный период в месяцах (12 месяцев);

— Если коэффициент восстановления платежеспособности примет значение более 1.0, это свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если этот коэффициент окажется меньше 1.0, то у предприятия нет реальной возможности восстановить свою платежеспособность.

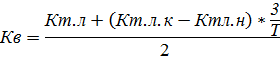

б) Если k т.л. и kоб. больше соответствующих предельных значений или равны им, следует рассчитать коэффициент утраты платежеспособности за 3 месяца:

где: k т.л.к — фактическое значение коэффициента текущей ликвидности

(k т.лн ) — начале отчетного периода;

- период утраты платежеспособности;

- Т — отчетный период (12 месяцев);

- нормативное значение коэффициента текущей ликвидности (k т.л. ).

Если коэффициент утраты платежеспособности k ут. примет значение больше 1, то у предприятия имеется реальная возможность не утратить свою платежеспособность. Таким образом, платежеспособность предприятия выступает в качестве внешнего проявления финансовой устойчивости, сущностью которой является обеспеченность оборотных активов долгосрочными источниками формирования. Методика расчета показателей платежеспособности содержит формулы этих показателей и их нормативные значения, а также пояснения каждого показателя. Прогнозируемые платежные возможности организации при условии погашения краткосрочной дебиторской задолженности и реализации имеющихся запасов отражает коэффициент покрытия (коэффициент ликвидности).

Мгновенную платежеспособность предприятия характеризует коэффициент абсолютной ликвидности. Коэффициент общей платежеспособности предприятия показывает способность покрыть все обязательства предприятия всеми активами. [8]

Анализ и оценка структуры баланса производится на основании определения коэффициентов текущей ликвидности и обеспеченности собственными средствами. Коэффициент текущей ликвидности показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности. Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Если последние два коэффициента меньше предельно допустимого значения, следует определить коэффициент восстановления платежеспособности. Он свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность. Если коэффициент восстановления окажется меньше нормативного, необходимо рассчитать коэффициент утраты платежеспособности.

После принятия соответствующих решений о неудовлетворительности структуры баланса и неплатежеспособности предприятия, у последнего запрашивается дополнительная информация и проводится углубленный анализ его финансового состояния.

2. Анализ платежеспособности организации на примере ОАО НПП «Восток», .1 Краткая экономическая характеристика организации

Полное наименование анализируемого предприятия Открытое Акционерное общество «Научно-производственное предприятие Восток» (далее именуемое «Общество») создано в соответствии с Федеральным законом от 21.12.2001 №178-ФЗ «О приватизации государственного и муниципального имущества». Федеральное государственное унитарное предприятие «Научно-производственное предприятие «Восток» (ФГУП «ННП «Восток»).

Место нахождения Общества: Российская Федерация, 630049, г Новосибирск, ул. Дуси Ковальчук, 276. Основной вид деятельности Общества является: осуществление научной деятельности и получение прибыли.

Уставный капитал Общества составляет 379 683 000 рублей. Уставный капитал Общества состоит из 3796830 именных обыкновенных бездокументарных акций номинальной стоимостью одной акции 100 рублей. [11]

Проведем анализ платежеспособности ОАО «НПП «Восток». Для этого начнем анализировать с динамики и структуры доходов, расходов и прибыли предприятия. (Таблица-1)

Общая оценка финансового состояния предприятия осуществляется на основе бухгалтерского баланса (формы №1), Отчета о финансовых результатах (форма №2) и данных статистической отчетности.

Таблица 1-Анализ прибыли предприятия ОАО «НПП Восток» за 2011-2012 гг.

|

Показатели |

сумма тыс. руб. |

Темп роста, % |

Уровень в% к выручке |

Отклонение уровня% |

||

|

Год |

Год |

|||||

|

Пред. |

Отчет |

Пред. |

Отчет |

|||

|

Выручка |

417232 |

252134 |

60,4 |

100 |

100 |

0 |

|

Себестоимость |

305026 |

181115 |

59,4 |

73,11 |

71,83 |

-1,27 |

|

Валовая прибыль |

112206 |

71019 |

63,3 |

26,89 |

28,17 |

1,27 |

|

Коммерческие расходы |

637 |

415 |

65,1 |

0,15 |

0,16 |

0,01 |

|

Управленческие расходы |

65409 |

48110 |

73,6 |

15,68 |

19,08 |

3,40 |

|

Прибыль(убыток) от продаж |

46160 |

22494 |

48,7 |

11,06 |

8,92 |

|

|

Прочие доходы |

3624 |

4259 |

117,5 |

0,87 |

1,69 |

0,82 |

|

Прочие расходы |

23545 |

16050 |

68,2 |

5,64 |

6,37 |

0,72 |

|

Прибыль до налогообложения |

30407 |

11474 |

37,7 |

7,29 |

4,55 |

-2,74 |

|

Налог на прибыль |

14359 |

7460 |

52,0 |

3,44 |

2,96 |

-0,48 |

|

Чистая прибыль |

15979 |

3121 |

19,5 |

3,83 |

1,24 |

-2,59 |

Анализ динамики и структуры доходов, расходов и прибыли предприятия по данным отчетности ОАО «НПП Восток» позволяет сделать выводы:

Выручка организации уменьшилась на 40%. За счет снижения выручки уменьшилась валовая прибыль на 40,6%. Уменьшились коммерческие расходы на 35% и управленческие расходы на 27% в результате убыток от продаж уменьшился на 52%. Прочие доходы увеличились на 117%, а прочие расходы уменьшились на 32% с учетом этих изменений уменьшение бухгалтерской прибыли составило 63%. Налог на прибыль уменьшился на 48% в результате чистая прибыль снизилась на 81%.

Доля себестоимости в выручке сократилась и составила 1,27%. Доля валовой прибыли увеличилась на 1,27%. Доля коммерческих расходов составила 0,01%, а управленческие расходы, возросли на 3,4%. Доля прочих доходов увеличилась на 0,82% и доля прочих расходов увеличилась на 0,72%. В отчетном году доля прибыли до налогообложения снизилась и составила 2,74% и доля чистой рентабельности сократилась составила 2,59%.

2.2 Анализ актива и пассива ООО НПП «Восток»

Чтобы сделать правильные выводы о причинах изменения активов и пассивов предприятия, необходимо провести детальный анализ разделов и отдельных статей баланса. На основе бухгалтерского баланса ОАО НПП «Восток» составим сравнительный аналитический баланс на начало и конец 2012 г.

Таблица-2 Сравнительный аналитический баланс ООО НПП «Восток» в тыс. руб.

|

Наименование статей |

начало года |

конец года |

динамика |

Изменения структуры, % |

|||

|

тыс. руб |

структура, % |

тыс. руб |

структура, % |

тыс. руб |

структура, % |

||

|

АКТИВ |

|||||||

|

I.ВНЕОБОРОТНЫЕ АКТИВЫ |

594783 |

62,83 |

634312 |

50,6 |

39529 |

6,6 |

-12 |

|

Основные средства |

425245 |

44,92 |

570399 |

45,5 |

145154 |

34,1 |

0,6 |

|

Прочие внеоборотные активы |

17,91 |

63913 |

5,1 |

-105625 |

-62,3 |

-12,8 |

|

|

Итого по разделу I |

594783 |

62,83 |

634312 |

50,6 |

39529 |

6,6 |

-12,2 |

|

II ОБОРОТНЫЕ АКТИВЫ |

351860 |

37,17 |

618968 |

49,4 |

267108 |

75,9 |

12,2 |

|

Запасы |

292143 |

30,86 |

437477 |

34,9 |

145334 |

49,7 |

4,0 |

|

Налог на добавленную стоимость по приобретенным ценностям |

129 |

0,01 |

125 |

0,0 |

-4 |

-3,1 |

0,0 |

|

Дебиторская задолженность |

15534 |

1,64 |

21759 |

1,7 |

6225 |

40,1 |

0,1 |

|

Денежные средства |

44054 |

4,65 |

137747 |

11,0 |

93693 |

212,7 |

6,3 |

Рассматривая данную таблицу можно сказать следующее, доля оборотных активов на начало года составила 37,17%, к концу года ситуация улучшается, так как доля увеличивается на 12,2% и составляет 49,4%, но этого не достаточно, чтобы актив баланса был рациональным, при его норме не менее 50%, большая часть капитала отвлечена из оборота и вложена во внеоборотные активы, тем самым ухудшается финансовая устойчивость и платежеспособность предприятия.

Предприятие не занимается инновационной и инвестиционной деятельностью.

Негативным фактором в деятельности предприятия является высокая доля основных средств, при норме не более 40%, доля оборотных средств на начало года составляет 62,83%, а на конец года сократилась на 12,2% и составила 50,6%, что приводит к отвлечению денег из оборота, к росту налога на имущество и простаиванию основных средств.

Величина запасов в динамике возросла на 145334 тыс. руб., то есть на 4%, однако оценить их оптимальную величину не представляется возможным из-за отсутствия доступа к внутренней документации предприятия.

Дебиторская задолженность в динамике увеличилась на 6225 тыс. руб., то есть на 40,1%, что свидетельствует о расширении предприятием предоставления коммерческого кредита. Отсутствие долгосрочной дебиторской задолженности является положительным фактором в деятельности предприятия.

Положительным моментов в деятельности предприятия является рост денежных средств в динамике на 93693 тыс. руб., то есть 212,7% они будут направлены на сокращение кредиторской задолженности.

На начало года доля собственного капитала составила 75,59%, то есть пассив баланса рационален. К концу года ситуация немного ухудшается, доля собственного капитала сократилась на 9,8% и достигает 65,8%. Несмотря на сокращение доли собственного капитала на конец года, пассив баланса остается рациональным и предприятие финансово не зависимо от внешних инвесторов.

Уменьшение переоценки внеоборотных активов означает, что предприятие не приобретало и не продавало основных средств в течение отчетного периода, их стоимость в балансе незначительно снизилась до 7,3% в связи с начислением амортизации

Уставный капитал увеличился на 428955 тыс. руб., то есть на 113%. Добавочный капитал уменьшился до 210405 тыс. руб., так как произошло уменьшение стоимости основных средств в результате переоценки и в отчетном году не было поступлений. Нераспределенная прибыль сократилась на 71,6% свидетельствует о падении деловой активности организации.

Отрицательным моментом является увеличение кредиторской задолженности в динамике на 77180 тыс. руб., то есть на 156,8%.

2.3 Анализ абсолютной ликвидности и платежеспособности ОАО НПП «Восток»

Одним из показателей, характеризующих финансовое состояние предприятия, является его платежеспособность, т.е. возможность наличными денежными средствами своевременно погашать свои обязательства. Оценка платежеспособности осуществляется на основе характеристики ликвидности текущих активов.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Таблица 3-Анализ ликвидности бухгалтерского баланса ОАО НПП «Восток» за 2011-2012 гг.

|

Актив |

Год |

Отклонение |

|||||

|

Пред |

Отчет |

Пассив |

Пред |

Отчет |

Пред |

Отчет |

|

|

А1 |

44054 |

137747 |

П1 |

49218 |

126398 |

-5164 |

11349 |

|

А2 |

15534 |

21759 |

П2 |

0 |

1900 |

15534 |

19859 |

|

А3 |

292272 |

459462 |

П3 |

181887 |

300367 |

110385 |

159095 |

|

А4 |

594783 |

634312 |

П4 |

715538 |

824615 |

-120755 |

-190303 |

|

Баланс |

946643 |

1253280 |

Баланс |

946643 |

1253280 |

0 |

0 |

Анализ ликвидности баланса сводится к проверке того, покрываются ли обязательства в пассиве баланса активами, срок превращения которых в денежные средства равен сроку погашения обязательств.

На начало года баланс предприятия не является абсолютно ликвидным, так как не выполняется первое условие А1 <=П 1, т, е денежных средств не хватает на погашение кредиторской задолженности.

Рассмотрим ситуацию на начало года:

Недостаток оборотных активов на после погашения наиболее срочных обязательств составили 5164 тыс. руб., то есть денежных средств и краткосрочных финансовых вложений не достаточно для погашения кредиторской задолженности.

Излишек быстро реализуемых активов после погашения краткосрочных обязательств составляет 15534 тыс. руб., то есть у предприятия достаточно средств для погашения краткосрочного кредита.

Таким образом общая сумма излишка денежных средств составила 10370 тыс. руб.

На конец года предприятие является платежеспособным как в краткосрочной, так и в долгосрочных перспективах, так как выполняются все 4 условия абсолютной ликвидности, следовательно баланс является абсолютно ликвидным.

Таблица 4 — Показатели платежеспособности предприятия ОАО «НПП Восток» за 2011-2012 гг.

|

Показатель |

Норма |

2011 |

2012 |

Отклонения |

|

Пред |

Отчет |

(+ -) |

||

|

1. Коэффициент абсолютной ликвидности |

>=0,2-0,5 |

0,90 |

1,07 |

0,18 |

|

2. Коэффициент критической оценки |

1,21 |

1,24 |

0,03 |

|

|

3. Коэффициент текущей ликвидности |

>=2 |

7,15 |

4,82 |

-2,32 |

В ближайшие 6 дней предприятие платежеспособно, так как денежные средства и краткосрочные финансовые вложения погашают краткосрочные обязательства в размере 90% на начало года и 107% на конец года.

К концу ближайшего месяца с момента составления отчетности предприятие остается платежеспособным. С учетом своевременных расчетов всех дебиторов с данным предприятием, достаточно средств для полного погашения краткосрочных обязательств, как на начало 1,21, так и на конец года 1,24.

В мировой практике значение этого коэффициента текущей ликвидности должно находиться в диапазоне 1-2.

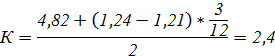

По расчетам данным в таблице 4, долгосрочной перспективе видим, что на начало года на 1 рубль текущих пассивов приходилось 7,15%, текущих активов, это говорит нам о рациональном использовании средств предприятия. К концу года текущие пассивы сократились на 2,32% и составили 4,82%, что соответствует норме, следовательно структура баланса является удовлетворительной.

Так как на предприятии удовлетворительная структура баланса, то не о какой процедуре банкротства речи не ведется. В прогнозных целях можно рассчитать коэффициент возможной утраты платежеспособности в ближайший квартал.

3. Рекомендации по повышению платежеспособности организации

В целом предприятие платежеспособно, имеет удовлетворительную структуру баланса, о банкротстве речи быть не может. Можно ввести несколько мероприятий, чтобы поддерживать платежеспособность предприятия.

Для ОАО НПП «Восток» дополнительный выпуск акций. ОАО НПП «Восток» имеет право дополнительно разместить 220 тысяч 101 штуку обыкновенных акций, номинальной стоимостью 100 рублей каждая. В уставе предприятия также есть положение о создании резервного капитала, согласно которому резервный фонд формируется путем обязательных ежегодных отчислений в размере не менее 5% от чистой прибыли.

После внедрения данного мероприятия уставный капитал увеличиться на 22010100 тыс. руб., при этом предприятие увеличит резервный капитал 1100505 тыс. руб. Данные финансовые изменения найдут отражения в балансе в активах по статье денежные средства, сумма увеличится на 22010100 тыс. руб. В пассиве статья уставный капитал увеличится на 22010100 тыс. руб. В пассиве статья резервный капитал увеличится на 1100505 тыс. руб., а статья нераспределенная прибыль сократиться на 1100505 тыс. руб.

После внедрения предложенных мероприятий:

) за счет роста собственного капитала увеличивается финансовая устойчивость предприятия, что приводит к росту типа финансовой устойчивости и к росту относительных показателей финансовой устойчивости.

) увеличивается платежеспособность предприятия за счет роста группы наиболее ликвидных активов, произойдет увеличение коэффициентов платежеспособности.

Так же можно внедрить мероприятие способствующее снижению кредиторской задолженности.

В случае, если предприятие является одним из звеньев крупной компании и между ними существуют внутренние расчеты, то возможно перевести часть кредиторской задолженности этим подразделениям в долгосрочные обязательства с их согласия.

Данное мероприятие найдет отражение в бухгалтерском балансе по статьям: в пассиве кредиторская задолженность уменьшится на оговоренную сумму, а долгосрочные обязательства увеличатся на данную сумму.

Таким образом рост долгосрочных обязательств приведет к росту финансовой устойчивости, а сокращение кредиторской задолженности приведет к повышению коэффициентов платежеспособности.

Заключение

Оценка финансового состояния предприятия является частью финансового анализа и характеризуется совокупностью показателей баланса по состоянию на определенную дату как остатки по конкретным счетам или комплексу счетов бухгалтерского учета.

В данной курсовой работе, в рамках исследования анализа платежеспособности были поставлены и решены следующие задачи:

. Рассмотрено понятие платежеспособности;

. Изучена методика проведения анализа платежеспособности предприятия;

. Проведена оценка платежеспособности предприятия

. Разработаны рекомендации по улучшению платежеспособности и ликвидности предприятия.

Главная цель финансовой деятельности предприятия — наращивание собственного капитала и обеспечение устойчивого положения на рынке. Для этого необходимо постоянно поддерживать платежеспособность и рентабельность предприятия, а так же оптимальную структуру актива и пассива баланса.

В данной курсовой работе был проведен анализ платежеспособности предприятия. На начало года баланс предприятия не являлся абсолютно ликвидным, так как не выполнялось одно из четырех условий, а именно нехватка денежных средств в размере 44054 тыс. руб., на погашение кредиторской задолженности, которая составляла 49218 тыс. руб. На конец года предприятие является платежеспособным как в краткосрочной, так и в долгосрочных перспективах, так как выполняются все 4 условия абсолютной ликвидности, следовательно баланс является абсолютно ликвидным

В ближайшие 6 дней предприятие платежеспособно, так как денежные средства и краткосрочные финансовые вложения погашают краткосрочные обязательства в размере 107% на конец года.

К концу ближайшего месяца с момента составления отчетности предприятие остается платежеспособным. С учетом своевременных расчетов всех дебиторов с данным предприятием, достаточно средств для полного погашения краткосрочных обязательств, как на начало 1,21, так и на конец года 1,24. В долгосрочной перспективе на начало года на 1 рубль текущих пассивов приходилось 7,15%, текущих активов, то есть средства предприятия использовались не рационально, хоть и к концу года ситуация улучшается 4,82%, это не соответствует норме, но в целом структура баланса является удовлетворительной.

Для повышения платежеспособности предприятия были внедрены два мероприятия, такие как снижение кредиторской задолженности и дополнительный выпуск акций, который увеличил уставный капитал на 22010100 тыс. руб. и резервный капитал на 1100505 тыс. руб. За счет роста собственного капитала увеличивается финансовая устойчивость предприятия и за счет роста группы наиболее ликвидных активов увеличивается платежеспособность предприятия.

Так как на предприятии удовлетворительная структура баланса, то не о какой процедуре банкротства речи не ведется.

В данной работе мною проведен анализ финансового состояния ОАО НПП «Восток»» за 2011-20012 год. Отображены коэффициенты ликвидности и платежеспособности, которые соответствует нормам. Предприятие справляется со своими финансовыми обязательствами.

Список использованных источников

[Электронный ресурс]//URL: https://urveda.ru/kursovaya/vosstanovlenie-platejesposobnosti-predpriyatiya/

1. Артеменко В.Г. Финансовый анализ. — М.: ДИС, 2000.

. Баканов М.И. Теория экономического анализа. — М.: Финансы и статистика, 2006.

. Бочаров В.В. Финансовый анализ. — СПб: Питер ПрессЮ 2007.

. Грачев А.В. Анализ и управление финансовой устойчивости предприятия, — М.: Финансы и статистика, 2004.

. Грачев А.В. Анализ финансово-экономического состояния предприятия в современных условиях / Менеджмент в России и за рубежом. — 2006, №5, с. 89-99

. Козлова О.И. Оценка кредитоспособности предприятий. — М.: Финансы, 2000.

. Любушин Н.П. Анализ финансово — хозяйственной деятельности предприятия. — М.: ЮНИТИ, 2004.

. Почекутов М.П. Оценка реальной ликвидности активов предприятия.

. Савицкая Г.В. Теория анализа хозяйственной деятельности. — М.: ИНФРА — М, 2006.

. Шеремет А.Д., Сайфуллин Р.С., Негашев Е.В. Методика финансового анализа. — М.: ИНФРА — М, 2002.

. Официальный сайт ОАО НПП «Восток» [Электронный ресурс] // http://www.vostok.nsk.su/